La FED recorta tipos: se avecina corrección bursátil y boom de la renta fija

Federated Hermes, una de las mayores gestoras de fondos del mundo con 783.000 millones de euros en activos bajo gestión, analiza las consecuencias del inicio del ciclo de bajada de tipos de la Reserva Federal y el paquete de estímulos anunciado en China esta semana.

Stephen Auth, Chief Investment Officer for Equities en Federated Hermes

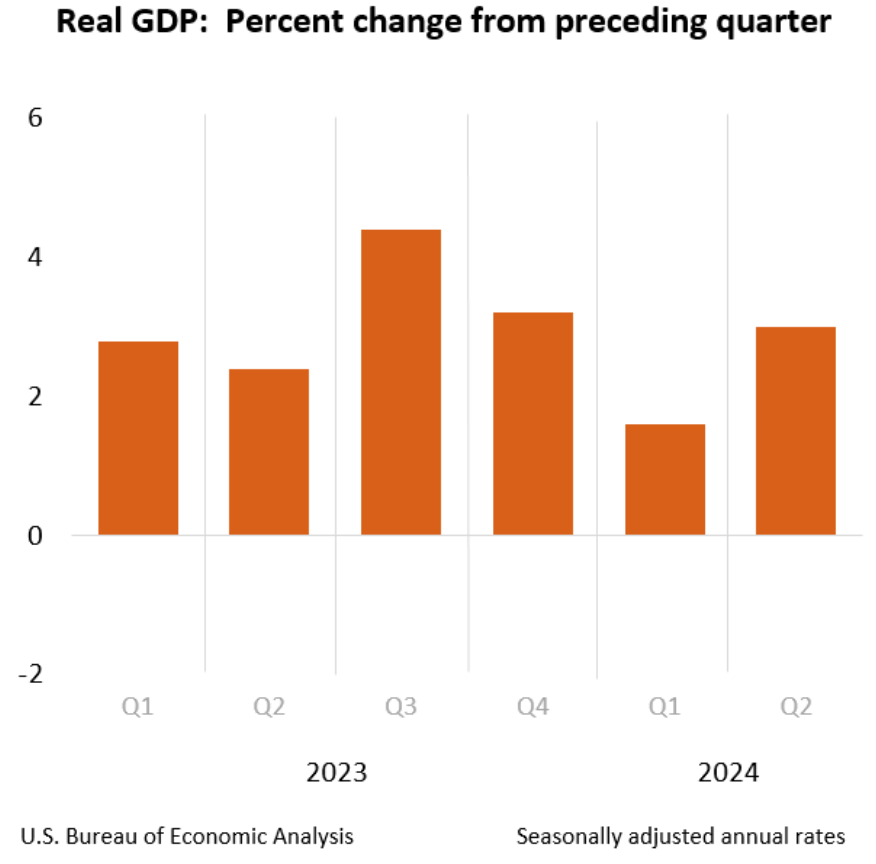

Hasta la semana pasada, la Reserva Federal había mostrado de forma persistente un sesgo retrógrado en su política de fijación de tipos de interés, demostrado con claridad en su primera subida de tipos de interés, que se retrasó demasiado, a principios de 2022, ante unas fuerzas inflacionistas estructurales que entonces subestimaron. Este retraso dio lugar a un inquietante bandazo de la política monetaria en dirección contraria a la relajación, con cuatro subidas consecutivas de 75 puntos básicos en reuniones sucesivas en 2022, junto con dos alzas de 25 y cuatro de 50 puntos básicos. Los mercados se desplomaron, liderados por los valores growth de larga duración, cuyas valoraciones dependen en gran medida del rendimiento del bono del Estado a 10 años. Y la economía entró en una recesión de casi dos años que en su momento denominamos aterrizaje forzoso.

Por ello, el recorte de tipos de la Fed en 50 puntos básicos la semana pasada fue una agradable sorpresa. Sugiere que la Reserva Federal ve lo que nosotros vemos y que necesita empezar a recortar agresivamente para evitar que el aterrizaje forzoso se extienda a una recesión en toda regla. Ahora que se ha dado cuenta de ello, si la economía sigue ralentizándose como esperamos, seguramente habrá más recortes. El mercado prevé recortes adicionales de 75 puntos básicos de aquí a finales de año, y otros 125 en 2025. Nosotros vemos al menos esta cantidad por delante. Todo esto son buenas noticias para las empresas de los índices value y de pequeña capitalización que, a diferencia de las grandes empresas tecnológicas ricas en efectivo de los índices growth, se financian principalmente utilizando los tipos de interés a corto plazo. Pero los flujos de inversión hacia este lado del mercado dependerán de que la Reserva Federal siga actuando con agresividad y de que haya señales que sugieran que la actual debilidad económica se está estabilizando en los niveles previos a la recesión.

¿Sabe la Reserva Federal algo que los mercados ignoran?. Philip Orlando, CFA, Vicepresidente Senior, Estratega Jefe del Mercado de Renta Variable, Director de Inversiones

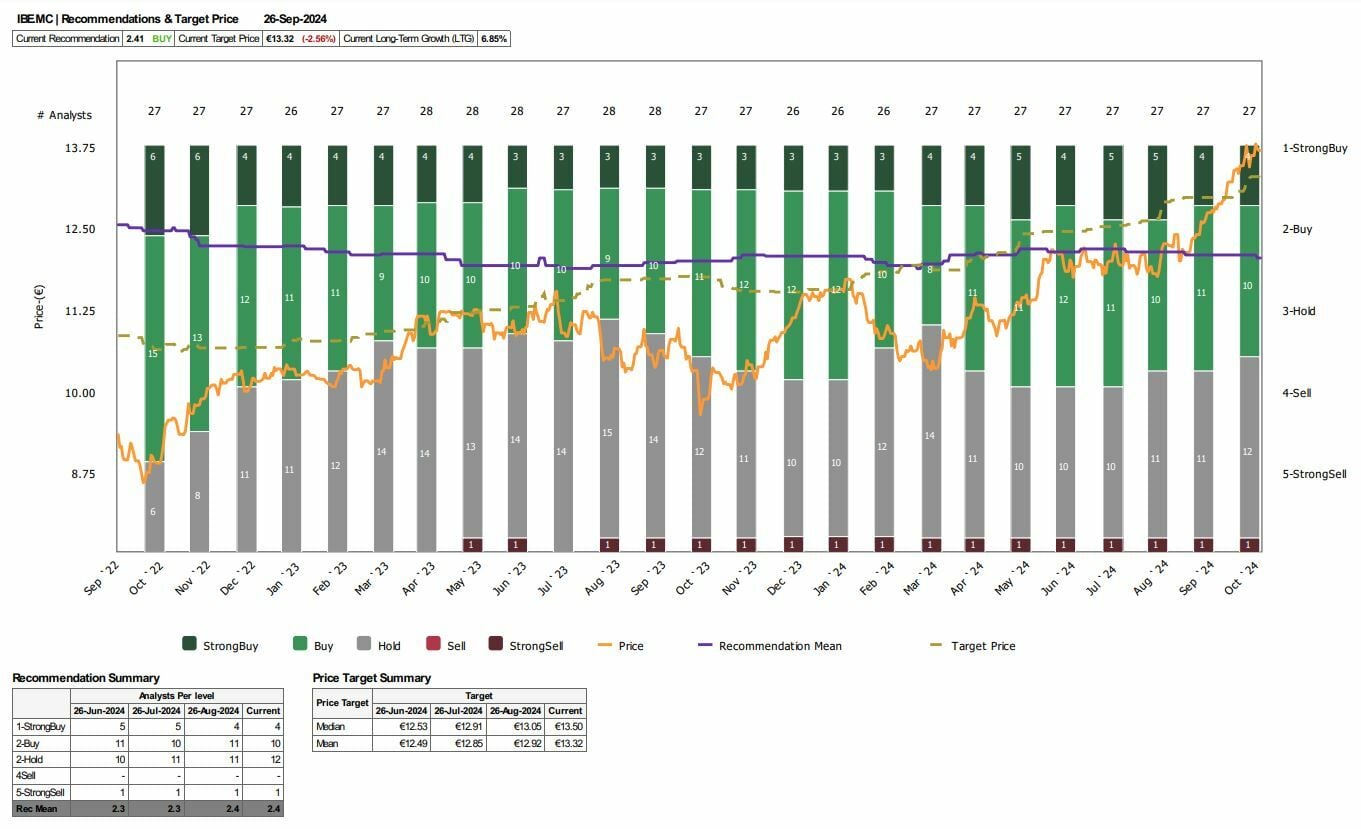

Muchos inversores, como nosotros, esperaban una rebaja menor de un cuarto de punto. ¿Podría la agresiva reducción asustar a los inversores y hacerles pensar que los responsables políticos creen que la economía está en mal estado? La estimación de 250 dólares en beneficios del S&P 500 este año equivale a una elevada relación precio/beneficios de 23 veces. Los rendimientos de referencia del Tesoro a 10 años se sitúan ahora sobre el 3,7%, lo que se traduce en un PER objetivo de unas 18 veces en el llamado ‘modelo de la Fed’. Esto sugiere que los inversores en Bolsa son excesivamente optimistas en un 25% más o menos.

Mientras que las acciones suelen subir cuando la Fed sube los tipos de interés y hace una pausa, tienden a corregir cuando los tipos empiezan a bajar. Ello se debe a que un ciclo de relajación indica que la Reserva Federal cree que la economía se está ralentizando, con un mercado laboral en deterioro y unos beneficios empresariales a la baja. En consecuencia, mantenemos la cautela sobre las acciones a corto plazo, dado el potencial de una corrección temporal del 8-12% en los próximos meses.

Karen Manna, Portfolio Manager for Fixed Income en Federated Hermes

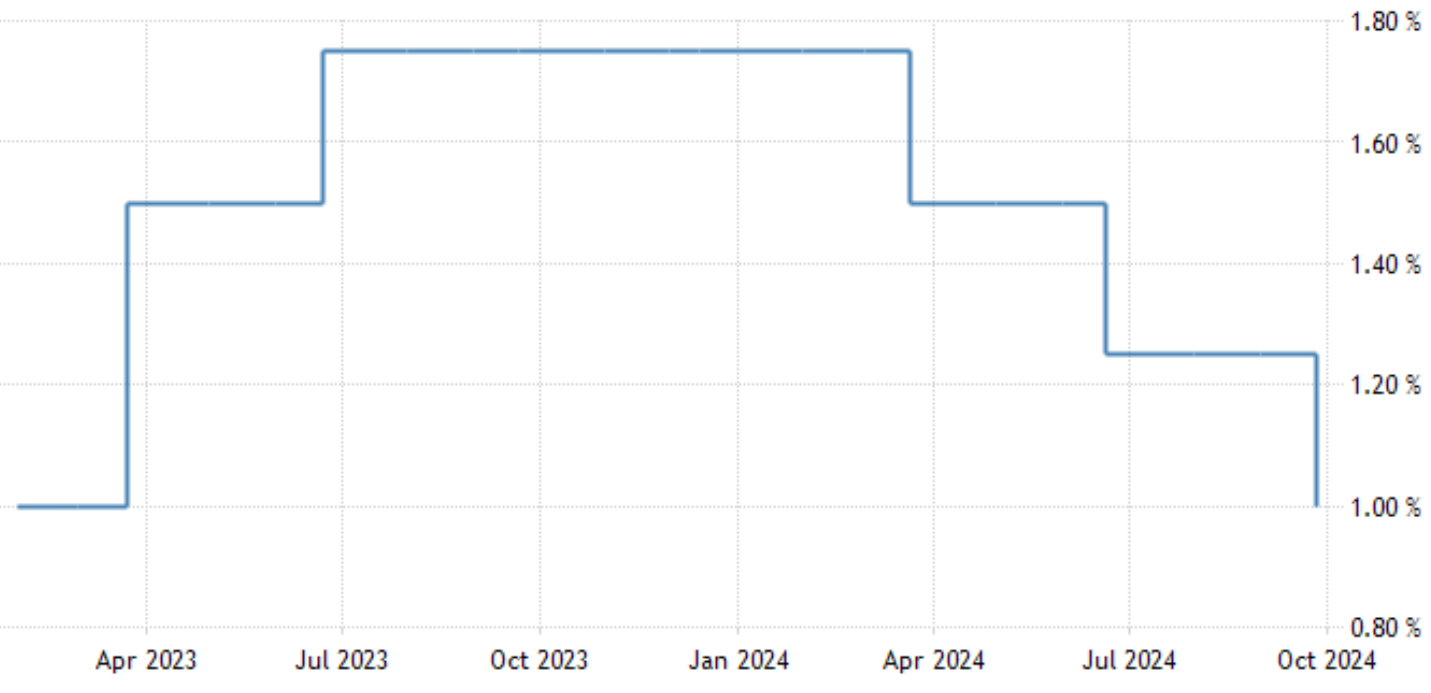

A los inversores en renta fija se les ha metido en la cabeza una dicotomía: los precios suben cuando bajan los rendimientos, y viceversa. Hasta hace poco, el Wall Street Journal incluso añadía esta frase a cada mención de un rendimiento: “que sube cuando bajan los precios de los bonos”. Pero esa perogrullada matemática es sólo la mitad de la cuestión. El inicio del ciclo de relajación de la Reserva Federal a mediados de septiembre hace que se vuelva a prestar atención a los dos factores que componen la rentabilidad total.

La rentabilidad total de un bono o fondo de renta fija mide la ganancia o pérdida global durante un periodo y se expresa comúnmente como un porcentaje. Se compone de dos elementos diferentes, pero relacionados: los ingresos y los cambios en el precio del valor. Por lo general, cuando la Reserva Federal sube los tipos, los precios de los bonos existentes caen, lo que beneficia a los inversores. Lo contrario ocurre cuando la Fed está bajando los tipos, ya que los rendimientos totales de la renta fija se benefician de la acción favorable de los precios y de un cupón aún elevado. Nos encontramos en este último entorno, por lo que esta dinámica significa que los títulos de renta fija son ahora especialmente atractivos.

De hecho, esta rotación hacia una mayor rentabilidad de la renta fija comenzó antes de la primera bajada de tipos y es probable que persista a medida que se produzcan nuevas bajadas. Cada ciclo de política monetaria varía, pero el patrón parece estar establecido para el actual, beneficiando potencialmente a los inversores que se han decantado por valores de renta fija, fondos de inversión y ETF con vencimientos más largos. A medida que avancemos en lo que queda de año y conozcamos mejor la trayectoria de la Reserva Federal, así como los resultados políticos de las elecciones, inclinarnos por enfoques de mayor duración, como la renta fija intermedia y básica, tiene el potencial de ser global y totalmente positivo.

James Cook, Investment Director for Emerging Markets en Federated Hermes Limited

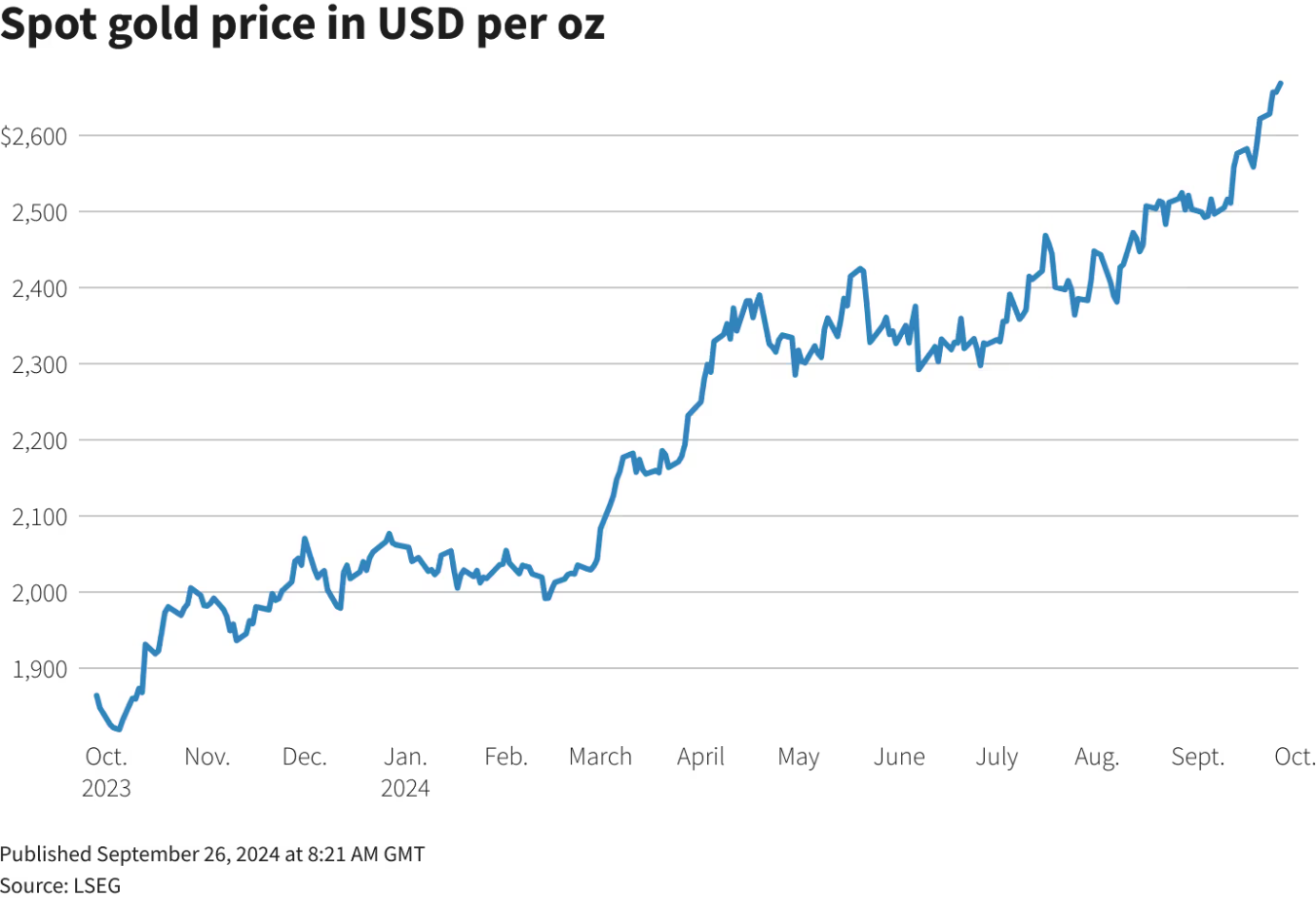

El Banco Popular de China ha suavizado su política monetaria para proporcionar un estímulo muy necesario a la economía china.

El mercado esperaba medidas significativas en 2023, pero se sintió decepcionado por la falta de una respuesta política importante. Las medidas anunciadas esta semana son significativas y transmiten a los participantes en el mercado el mensaje positivo de que el Gobierno se ha comprometido a estabilizar la economía. Creemos que estas medidas, respaldadas por las medidas fiscales que aún deben anunciarse y aplicarse, contribuirán a estabilizar el crecimiento e impulsarán la débil confianza de los consumidores y la inversión.

Siempre hemos creído que, a pesar de los retos inmobiliarios y económicos, los puntos fuertes subyacentes de la economía china, basados en infraestructuras de primera clase, cadenas de suministro competitivas, empresas de Internet innovadoras, tecnologías renovables y de electrificación punteras, y una capacidad de rápido desarrollo en el sector de las semimanufacturas, permanecen intactos. Si las medidas anunciadas esta semana se sustentan en una política fiscal y una rápida aplicación sobre el terreno, el apagado sentimiento recibirá un impulso que dará lugar a la “reflación”.

Fuente.- Estrategias de Inversión