#38926

Re: La actualidad de los mercados

Buenas tardes.

FOMC Preview – Recortes consecutivos de 25 puntos básicos por ahora. Los funcionarios de la Reserva Federal se han mostrado más relajados sobre ambos aspectos de su doble mandato que en momentos anteriores de este año. Esto debería hacer que un recorte de 25 puntos básicos en la reunión de noviembre no sea controvertido. Esperamos que los recortes sigan siendo consecutivos al menos hasta diciembre y prevemos cuatro recortes consecutivos más en el primer semestre de 2025 hasta un tipo terminal del 3,25-3,5%, pero vemos más incertidumbre tanto sobre la velocidad el próximo año como sobre el destino final. GIR

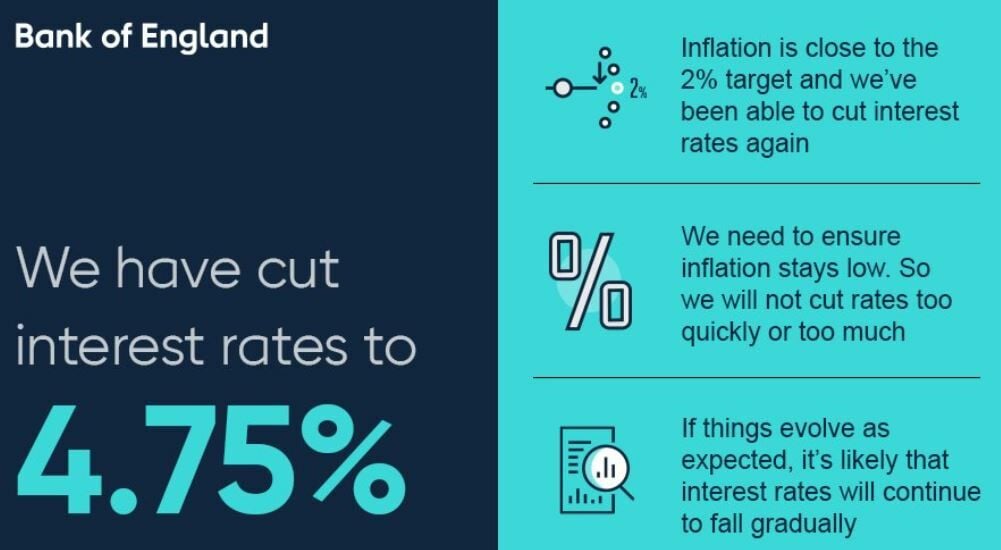

Bailey, Gobernador del Banco de Inglaterra: «No voy a especificar lo que significa gradual para los recortes de tipos

A pesar de prever una continua desaceleración de la inflación subyacente en el mediano plazo, el Banco espera que el presupuesto expansivo presentado por el Partido Laborista eleve la inflación en 0.5 puntos porcentuales en su pico. Ahora, el Banco proyecta que la inflación termine el año en 2.5% y en 2026 en 2.2%. A su vez, el presupuesto podría aumentar el PIB en 0.75% en su mayor impacto dentro de un año.

Las exportaciones chinas se dispararon en octubre (+12,7% frente al +5% de Street y por encima del +2,4% de septiembre) a medida que las medidas de estímulo del Gobierno empiezan a dar sus frutos, aunque la cifra significa que las tensiones comerciales van a aumentar entre Pekín y otras grandes economías. WSJ

Tipo de financiación a un día garantizado 4,81% el 6 de noviembre frente al 4,82% el 5 de noviembre.

El tipo de interés del Banco de Inglaterra se sitúa en el 4,75% (4,75% previsto, 5,00% anterior)

Telefónica recorta beneficios un 22% y confirma objetivos y dividendo. Expansión

Deutsche Bank: “Es inusual” ver un aumento en el rendimiento de los bonos del Estado antes del recorte de tasas

Fuente: serenity-markets.com

Un saludo!

FOMC Preview – Recortes consecutivos de 25 puntos básicos por ahora. Los funcionarios de la Reserva Federal se han mostrado más relajados sobre ambos aspectos de su doble mandato que en momentos anteriores de este año. Esto debería hacer que un recorte de 25 puntos básicos en la reunión de noviembre no sea controvertido. Esperamos que los recortes sigan siendo consecutivos al menos hasta diciembre y prevemos cuatro recortes consecutivos más en el primer semestre de 2025 hasta un tipo terminal del 3,25-3,5%, pero vemos más incertidumbre tanto sobre la velocidad el próximo año como sobre el destino final. GIR

Bailey, Gobernador del Banco de Inglaterra: «No voy a especificar lo que significa gradual para los recortes de tipos

A pesar de prever una continua desaceleración de la inflación subyacente en el mediano plazo, el Banco espera que el presupuesto expansivo presentado por el Partido Laborista eleve la inflación en 0.5 puntos porcentuales en su pico. Ahora, el Banco proyecta que la inflación termine el año en 2.5% y en 2026 en 2.2%. A su vez, el presupuesto podría aumentar el PIB en 0.75% en su mayor impacto dentro de un año.

Las exportaciones chinas se dispararon en octubre (+12,7% frente al +5% de Street y por encima del +2,4% de septiembre) a medida que las medidas de estímulo del Gobierno empiezan a dar sus frutos, aunque la cifra significa que las tensiones comerciales van a aumentar entre Pekín y otras grandes economías. WSJ

Tipo de financiación a un día garantizado 4,81% el 6 de noviembre frente al 4,82% el 5 de noviembre.

El tipo de interés del Banco de Inglaterra se sitúa en el 4,75% (4,75% previsto, 5,00% anterior)

Telefónica recorta beneficios un 22% y confirma objetivos y dividendo. Expansión

Deutsche Bank: “Es inusual” ver un aumento en el rendimiento de los bonos del Estado antes del recorte de tasas

Fuente: serenity-markets.com

Un saludo!

Mañana sabré explicar lo que ocurrió hoy