La historia muestra que el drawdown de este año va a traer cosas buenas

Seguir

El

IBEX 35 ha sufrido su peor semana desde el pasado mes de enero y se deja un -3,08% estando cerca de perder los mínimos de marzo. Los valores turísticos penalizaron mucho, tales como IAG (MC:

ICAG), Meliá (MC:

MEL), Amadeus (MC:

AMA) y Aena (MC:

AENA). Los mejores valores de la semana fueron Red Eléctrica (MC:

REE) +1,59%, Naturgy (MC:

NTGY) +0,50% e Iberdrola (MC:

IBE) +0,15%, no hay más en verde. Los peores fueron Siemens Gamesa (MC:

SGREN) -18,23%, IAG -9,04%, Sabadell (MC:

SABE) -7,12%, Repsol (MC:

REP) -6,95% y Meliá -6,75%.

Se puede decir que Europa ha tenido su peor semana en un mes, con caídas en España -3,08%, Reino Unido -1,60%, Francia -1,06%, Italia -1,03%, Alemania -0,94%,

Eurostoxx -0,79%. En Wall Street también caídas de -0,97%, -0,52% y -1,87% en SPDR®

S&P 500 (NYSE:

SPY), SPDR® Dow Jones Industrial Average ETF Trust (NYSE:

DIA) y

Nasdaq 100 respectivamente.

Los valores de pequeña capitalización norteamericanos se vieron muy afectados, y el

Russell 2000 registró su peor caída semanal desde octubre. Por su parte, el rendimiento de los bonos del Tesoro a 10 años registró una tercera semana de descensos.

El ranking en lo que va de año queda así:

Cac francés +16,37%, S&P500 +15,20%, Eurostoxx +13,60%,

Dow Jones +13,33%,

Dax alemán +13,28%,

Nasdaq +11,94%, Mib italiano +11,51%, Ftse británico +8,48%, Ibex español +5,36%,

Nikkei japonés +2,04%, CSI chino -2,24%.

El sentimiento semanal de los inversores (AAII) queda de la siguiente manera:

- Sentimiento alcista (expectativas de que las acciones subirán en los próximos seis meses), bajó 4 puntos porcentuales hasta el 36,2%. Es la primera vez en 7 semanas que está por debajo de su media histórica del 38%.

- Sentimiento bajista (expectativa de que las acciones caigan en los próximos seis meses), subió 2,3 puntos porcentuales hasta el 26,8%, se mantiene por debajo de su media histórica del 30,5% y ya van 23 semanas seguidas.

El tema de China preocupa, ¿un aviso a navegantes? Resulta que la recuperación económica del gigante asiático se está ralentizando. En el 1º trimestre el PIB creció 18,3%, el mayor ritmo desde que se contabiliza (año 1992). Pero en el 2º trimestre avanzó un 7,9% interanual lo que supone una brusca desaceleración con respecto al crecimiento récord del 1º. Causas: el aumento de los costes de las materias primas y los nuevos brotes de Covid en algunas regiones.

Por el momento el mensaje oficial de la Reserva Federal es invariable: la recuperación económica de EE.UU aún no ha progresado lo suficiente como para comenzar a reducir las compras mensuales de activos y es probable que la inflación se mantenga alta en los próximos meses antes de moderarse. Pese a ello, las subidas detipos de interés no están en los planes a corto plazo.

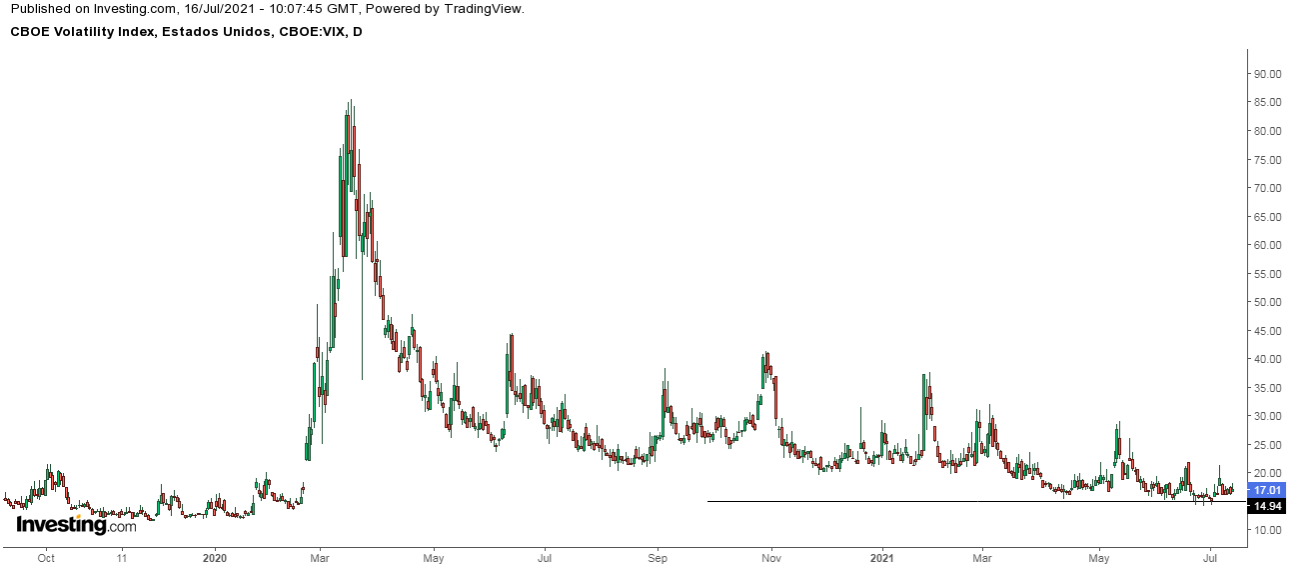

VIX

Pero vayamos a los mercados. El índice

Vix marcó en el mes de junio su quinto mes consecutivo registrando un saldo mensual negativo, hecho que la última que sucedió fue desde finales de 2011 y comienzo de 2012. Este índice se basa en la volatilidad de las opciones de corto plazo del SP500 y fue desarrollado en el año 1993.

Consiste en que si el mercado es bajista, los inversores se protegerán comprando más puts. Por tanto, un Vix por encima de 20 indica temor entre los inversores.

La Bolsa española sigue acusando su mayor exposición al sector ocio y turismo, sobre todo en el verano, de ahí que haya perdido una buena parte de lo ganado en el 2021, más que el resto de plazas europeas y la caída desde los máximos del pasado mes de junio supera ya el 8,5%. Y es que recordemos que pese a no recuperar en ningún momento los niveles previo a la pandemia, sí estuvo varias semanas como el índice europeo que más subía en el ejercicio. Pero todo ha cambiado y hay varios índices que doblan al Ibex 35.

Pero además de este hecho, los hedge funds en busca de cortos (se ponen a favor de las caídas) siguen apareciendo y concretamente aparecen casi en la mitad de los valores del Ibex 35, concretamente en 14, siendo Cellnex (MC:

CLNX) el que se lleva la palma, aunque ya es todo un clásico en los últimos 5-6 meses.

Por su parte, el S&P500 está teniendo su mejor mes en comparación con el Russell 2000 desde marzo del 2020 (el anterior record data de julio del 2002).

Pero hay un dato sumamente interesante. El máximo drawdown del S&P500 en los que llevamos de 2021 es de un 4%. Es decir, el drawdown se refiere a la caída del precio partiendo desde un punto máximo hasta llegar al punto más bajo y sigue vigente hasta que el precio vuelva a superar el punto alto (el anterior máximo). Pues bien, el hecho de que sea menor a un 5% implica que algo así solo se ha visto en toda la historia en 14 ocasiones, siendo la última en el 2017.

Lo mejor de todo es que de esas 14 veces, en 13 el S&P500 siguió subiendo en el segundo semestre (salvo en 1986 que cayó un -3,5%) y la subida media fue de un 10,2%.

Si observamos el S&P500 desde el año 1980, los máximos drawdowns y su año son los siguientes: 49% (2008), 34% (1987), 34% (2002), 34% (2020) y 30% (2001). Los menores drawdowns fueron 3% (2017), 3% (1995), 4% (2021), y 5% (1993).

Para terminar, unos rápidos apuntes de otros mercados:

* El dólar se mantuvo estable frente a las principales divisas el viernes, rondando un máximo de tres meses de 92,83 y registrando su mejor semana en un mes.

* Los futuros del

acero recuperaron el nivel más alto desde el 21 de mayo, después de que los últimos datos mostraran que la producción de acero de China aumentó un 11,8% respecto al año anterior en el primer semestre del año.

* Los futuros del gas natural en niveles vistos por última vez en diciembre de 2018. La demanda de gas ha aumentado en China, Europa, Brasil, Canadá y el noroeste del Pacífico.

* Los futuros del

níquel subieron por encima de los 19.200 dólares por primera vez desde el 25 de febrero, impulsados por la fuerte demanda.

* El

oro se movió por encima de los 1820 dólares, cerca de niveles no vistos en un mes y ya es la cuarta subida semanal consecutiva. Ha subido un +0,3% esta semana, ayudado por la caída de los rendimientos de los bonos ajustados a la inflación.