El mercado vio el viernes cómo los reguladores cerraban las puertas de Silicon Valley Bank, culminando un rápido declive y marcando la mayor quiebra bancaria desde 2008. El colapso del banco fue un subproducto de la subida de tipos de interés de la Reserva Federal en un 1.700% en menos de un año.

Una vez que los bonos del Tesoro libres de riesgo comenzaron a generar rendimientos más atractivos que los que ofrecía SVB, la gente comenzó a retirar su dinero y el banco necesitaba una forma rápida de pagarles. En última instancia, se vieron obligados a vender su cartera de préstamos con una gran pérdida.

El caótico episodio mostró que el agresivo régimen de aumento de tasas de interés de la Reserva Federal podría poner patas arriba a instituciones que alguna vez se pensó que eran relativamente estables. Parece que cualquier sensibilidad de la tasa está a punto de quedar al descubierto, y el comportamiento de toma de riesgos del pasado se hace responsable.

"Cuando subes las tasas de interés rápidamente, después de 15 años de sobreestimular la economía con tasas cercanas a cero, no imaginar que no hay apalancamiento en cada bolsillo de la sociedad que se estresará es una imaginación ingenua", dijo Lundy Wright, socio en Weiss Multi-Strategy Advisers.

Ya hay dos ejemplos recientes que no son específicos del sistema bancario, pero que siguen siendo indicativos de la presión causada por las tasas más altas.

El primero ha sido el colapso del mercado de las criptomonedas. Desde que la Fed comenzó a subir las tasas de interés en marzo de 2021, el bitcoin, anteriormente una cobertura contra la inflación muy promocionada, se ha desplomado más del 65%. Esta presión sobre el precio de los activos ayudó a contribuir a la desaparición de FTX, que se enfrenta a un proceso penal, y al criptobanco Silvergate, que acaba de entrar en liquidación. También ha habido una caída de dos dígitos en las acciones tecnológicas de alto crecimiento durante el mismo período.

Las grandes preguntas ahora son qué áreas sensibles a las tasas serán las próximas en sentir el dolor y si existe algún riesgo real de contagio en el sistema financiero. Pero antes de eso, un poco de historia.

- Nuevo ciclo de tasas trae la 'tormenta perfecta'

El colapso de SVB es un ejemplo perfecto de los tipos de dislocaciones que quedan expuestas cuando cambian los ciclos de tasas.

En 2020 y 2021, las nuevas empresas tecnológicas estaban repletas de valoraciones altísimas, los precios de las acciones se disparaban a niveles récord casi semanalmente y todos tenían mucho efectivo gracias a los billones de dólares de estímulo del gobierno.

En este entorno, Silicon Valley Bank, que se había convertido en el banco de referencia para las empresas emergentes, prosperó. Sus depósitos se triplicaron con creces, de $62 mil millones a finales de 2019 a $189 mil millones a finales de 2021. Después de recibir más de $120 mil millones en depósitos en un período de tiempo relativamente corto, SVB tuvo que poner ese dinero a trabajar, y su inversión crediticia no era lo suficientemente grande para absorber la afluencia masiva de dinero en efectivo.

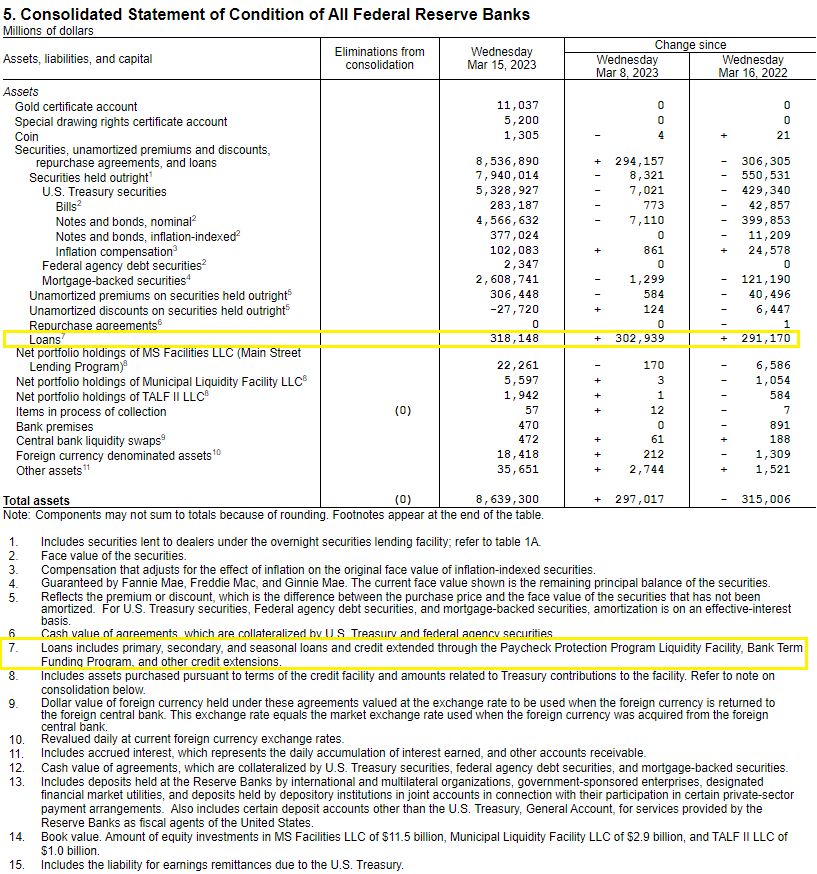

Entonces, SVB hizo algo normal para un banco, solo bajo términos que terminaron trabajando en su contra. Compró bonos del Tesoro de los Estados Unidos y valores respaldados por hipotecas. Un avance rápido hasta el 16 de marzo de 2022 cuando la Fed se embarcó en su primera subida de tipos de interés. Desde entonces, las tasas de interés se han disparado del 0,25% al 4,50% actual.

De repente, la cartera de bonos a largo plazo de SVB, que rendía una media de sólo el 1,6%, era mucho menos atractiva que un pagaré del Tesoro estadounidense a 2 años que ofrecía casi el triple de ese rendimiento. Los precios de los bonos se desplomaron, creando miles de millones de dólares en pérdidas en papel para SVB.

La presión continua sobre las valoraciones tecnológicas y un mercado de OPI cerrado llevaron a la caída de los depósitos en el banco. Eso impulsó a SVB a vender 21.000 millones de dólares en bonos con una pérdida de 1.800 millones de dólares, todo en un esfuerzo por reforzar su liquidez, pero que esencialmente condujo a una corrida bancaria.

Como lo expresaron los analistas de Deutsche Bank el viernes, poco antes de que los reguladores intervinieran:

"No es exagerado decir que este episodio es emblemático del régimen de tasas más altas durante más tiempo en el que estamos, así como de las curvas invertidas y una industria de capital de riesgo tecnológico que ha estado pasando por tiempos muy difíciles. La tormenta perfecta de todas las cosas por las que nos hemos estado preocupando en este ciclo".

- ¿Qué pasará ahora? ¿Hay riesgo de contagio?

Cuando se trata de representar el riesgo de un comportamiento agresivo de tasas de interés bajas, SVB es el último y mejor ejemplo, y la punta de un iceberg más grande de áreas sensibles a las tasas. Entonces, ¿cuáles están especialmente en riesgo?

Los bienes inmuebles comerciales deberían ser una de las principales preocupaciones de los inversores porque hay más de $ 60 mil millones en préstamos a tasa fija que pronto requerirán refinanciamiento a tasas de interés más altas. Además, hay más de $ 140 mil millones en valores respaldados por hipotecas comerciales de tasa flotante que vencerán en los próximos dos años, según Goldman Sachs.

"Los prestatarios de tasa flotante tendrán que restablecer las coberturas de tasa de interés para extender su hipoteca, una propuesta costosa", dijo el estratega jefe de crédito de Goldman Sachs, Lofti Karoui, en una nota reciente. "Esperamos que la morosidad aumente entre los prestatarios de préstamos de tasa flotante, particularmente en propiedades como oficinas que se enfrentan a vientos en contra seculares".

Y ya ha habido algunos incumplimientos de pagos considerables en bienes raíces comerciales este año, con Columbia Property Trust de PIMCO que recientemente incumplió un préstamo de $ 1.700 millones vinculado a bienes raíces comerciales en Manhattan, San Francisco y Boston.

El mercado de valores también está tomando nota, con acciones de empresas REIT de oficinas como Alexandria Real Estate Equities, Boston Properties y Vornado Realty Trust cayendo más del 5% el viernes. Las acciones de Boston Properties cayeron a su nivel más bajo desde 2009, mientras que las acciones de Vornado alcanzaron su nivel más bajo desde 1996.

Si esto suena sombrío, no temas: a pesar de todo el drama, es difícil ver que la caída de SVB provoque un daño duradero en todo el sector financiero por dos razones principales. En primer lugar, los bancos están muy bien capitalizados gracias a las estrictas normas bancarias posteriores a la Gran Crisis Financiera. En segundo lugar, pocos bancos tienen una exposición tan concentrada a empresas emergentes de riesgo como SVB.

Pero hay algo a lo que todos los bancos deben prestar mucha atención y es el riesgo asociado con tasas de interés más altas y su impacto en sus niveles de depósitos, tenencias de renta fija y ganancias.

Ya han comenzado a surgir señales de que las empresas que dependen especialmente de los depósitos pronto podrían estar bajo presión. Las salidas de depósitos han aumentado en todas las instituciones aseguradas por la FDIC en los últimos meses, ya que los clientes optan por bonos del Tesoro y fondos del mercado monetario de mayor rendimiento.

En última instancia, fue la naturaleza dependiente de los depósitos del balance de SVB lo que lo dejó tan vulnerable. Una vez que la gente empezó a sacar su dinero, se acabó.

Y quizás lo más inquietante es que SVB probablemente no sea el único banco que tiene miles de millones de dólares en pérdidas en papel en su cartera de bonos, así que tenga cuidado con las nuevas ondas impulsadas por las tasas.

"Silicon Valley Bank y First Republic han surgido como los primeros casos de bancos con modelos comerciales y balances que no están preparados para un entorno de tasas de interés en aumento y el riesgo cada vez mayor de una recesión", dijo Levitt a Insider. "Los inversores, que huelen sangre, luego dirigen su atención al siguiente banco expuesto al riesgo de tasa de interés y al riesgo crediticio específico, y luego al siguiente".