Un nuevo artículo en Forbes.

Fracker Consolidator: KKR se une al multimillonario John Goff en una fusión de Contango de $ 5.7B

John Goff tiene décadas de experiencia en la compra[+]

TIM PANNELL / LA COLECCIÓN FORBES

Más de Forbes

Snapchat Will Permanently Ban TrumpSnapchat has become the latest social media platform to take action against President Donald Trump.ReplayActivar sonidoTiempo actual 0:00/Duración 1:07Cargado :100.00% Pantalla completa

Durante los últimos dos años, el multimillonario de Fort Worth, John Goff, ha estado ocupado alimentando el fondo. A medida que los bajos precios de las materias primas aplastaron a las compañías petroleras sobrecargadas, su Contango Oil & Gas, que cotiza en bolsa, ha invertido cientos de millones para adquirir unos 400.000 acres de superficie perforable en Texas, Oklahoma y Wyoming, y ahora produce unos 25.000 barriles de petróleo y gas por día. Como Goff le dijo a Forbes para un perfil a principios de este año, "el petróleo y el gas volverán con una venganza". Y así ha sido, alcanzando los 70 dólares por barril el lunes por primera vez en años.

Hoy Goff anunció su mayor acuerdo petrolero hasta el momento: una fusión de acciones de $ 5.7 mil millones entre Contango e Independence Energy, propiedad del gigante de capital privado KKR.

KKR -0,1%. El nuevo Contango producirá aproximadamente 105.000 barriles de petróleo (y equivalentes de gas) por día.

Aunque las acciones de Contango se han duplicado este año, este no es un caso en el que Goff busque cobrar. Por el contrario, dice Goff (en una entrevista esta mañana), tienen la intención de construir una plataforma para consolidar las manos más débiles entre la horda de frackers sobreapalancados. "Soy muy optimista sobre la oportunidad y soy un inversor a largo plazo en este negocio", dice.

David Rockecharlie, de KKR, jefe de la división “

Energy Real Assets ” del gigante de capital privado, explicó hoy que Independence contribuirá con años de activos acumulados de petróleo y gas al nuevo Contango. Eso incluye participaciones en campos petrolíferos que KKR ha desarrollado durante los últimos seis años en asociación con empresas como

Venado Oil & Gas (en Eagle Ford) y

Fleur de Lis Energy (en Wyoming y Permian). KKR mantendrá el 17% del nuevo Contango en su balance general con otro 50% del capital en fondos como KKR Energy Income and Growth Fund I.KKR podrá nombrar a casi todos los nuevos miembros de la junta de Contango, y lo hará recibir una tarifa de gestión anual por el funcionamiento de la empresa.

KKR ha sido durante mucho tiempo un actor en el sector petrolero. El cofundador del multimillonario Henry Kravis (un amigo de Goff) es oriundo de la ciudad petrolera de Tulsa, Oklahoma. En 2011, KKR incluso adquirió Samson Resources de Tulsa de la familia Schusterman por $ 7.2 mil millones. Desafortunadamente, KKR pagó de más. Cargado con demasiadas deudas, Samson se declaró en quiebra unos años más tarde. Para ser claros, el acuerdo de Samson ocurrió en el lado de capital privado de KKR, y ninguno de esos activos de Samson se abrirá camino en el nuevo Contango.

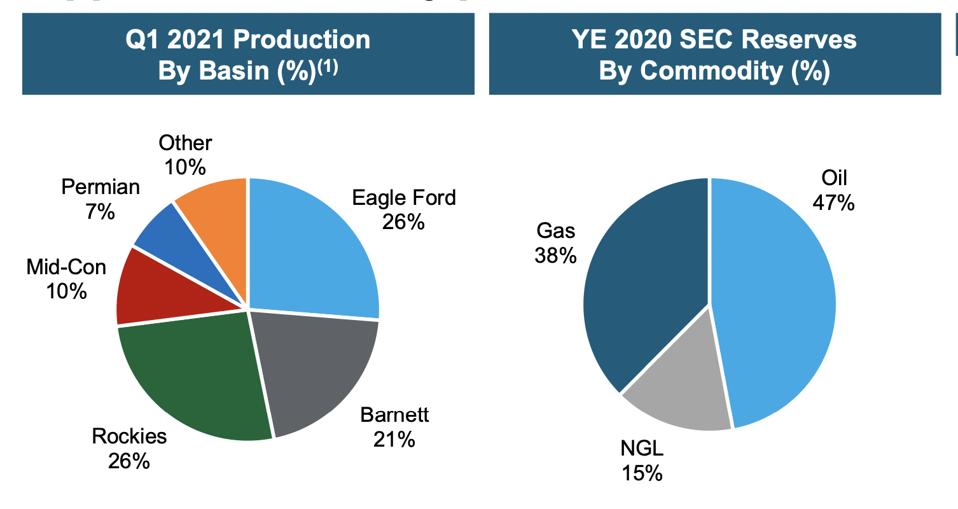

De acuerdo con la presentación del acuerdo de hoy, la compañía pro forma derivará (sorprendentemente alto) el 21% de su producción de la región de gas de Barnett Shale alrededor de Fort Worth, el 7% del Permian y el 26% del Eagle Ford, donde tienen varios cientos de perforaciones. ubicaciones. La compañía tendrá aproximadamente $ 900 millones de deuda pendiente, una cantidad relativamente baja de apalancamiento en relación con sus pares. El Ebitda se pronostica en $ 750 millones.

Pro forma nueva producción y reserva de Contango[+]

PRESENTACIÓN INVERSOR DE CONTANGO.

Goff y Rockecharlie están entusiasmados de que tener una mayor escala y una mayor flota pública permitirá un acceso más flexible al capital. “Esto está sucediendo en un momento en el que hay muchos activos inmovilizados”, dice Rockecharlie. Las empresas "pueden haber obtenido un rescate, pero no están seguras de qué hacer". Su implicación: deberían venderle a él.

Existe la sensación de que KKR y Goff están creando lo que un observador de parcelas petroleras esta mañana me describió como un “SmashCo”, una especie de mezcla heterogénea de activos dispares que no estaban recibiendo una oferta en otro lugar. Ese es un buen término, pero podría ser injusto. Goff insiste en que los precios actuales del petróleo serán extremadamente lucrativos para la nueva Contango, que tendrá varias subsidiarias principales, y el equipo de administración existente de Contango continuará operando sus activos heredados.

ADVERTISEMENT

SCROLL TO CONTINUE WITH CONTENT

Está lejos del primer rodeo de Goff. En la década de 1990, Goff y su mentor, la leyenda de las inversiones de Fort Worth Richard Rainwater, compraron edificios de oficinas a raíz de la crisis de S&L por centavos de dólar. En su propio momento, Rainwater ordenó a Goff que estudiara la posibilidad de comprar toda la cartera de bienes raíces en dificultades de la empresa federal Depository Trust Co. Finalmente vendieron Crescent Real Estate por $ 6.5 mil millones en el pico de 2007. Goff recaudó fondos para comprar Crescent con un gran descuento después de la Gran Recesión. Entre otros activos, Goff es propietario de la cadena de resorts Canyon Ranch y del Ritz-Carlton, Dallas. En total, Crescent, que preside, administra más de $ 3 mil millones en activos.

Es divertido comprar activos en dificultades, cuando cree, como lo hace Goff, en el poder de permanencia a largo plazo del petróleo. "Tenemos una clara posibilidad de duplicar el tamaño de la empresa combinada nuevamente, en un corto período de tiempo", dice.