#16

Re: Flujos de Fondos Europa: Activo Vs Pasivo

Cuales son los fondos buenos según tu?

Los inversores enviaron 71.300 millones de euros a los fondos con vocación de largo plazo domiciliados en Europa en el pasado mes de julio. Esto se debió principalmente a la fuerte demanda de fondos de renta fija, que atrajeron 32.600 millones de euros (9.800 millones más que en junio). La mayor parte del dinero se dirigió a los segmentos más seguros de la renta fija, como los bonos de ultracorto plazo en euros.

Los flujos hacia los fondos de renta variable apenas superaron los 20.000 millones de euros (frente a los 36.000 millones de junio). Se trata de las entradas netas más bajas de este año, lo que podría indicar que los inversores son cada vez más reacios al riesgo.

Se habla mucho de depositar confianza, pero nadie dice qué interés te pagan

Los fondos indexados a largo plazo registraron entradas por valor de 13.800 millones de euros en agosto, frente a los 47.800 millones de euros que se dirigieron a los fondos de gestión activa.

En el lado activo, los fondos de renta fija fueron los más solicitados, con 18.800 millones de euros; los fondos de renta variable de gestión activa también experimentaron una fuerte demanda el mes pasado, con 14.000 millones de euros de entradas netas. Los fondos indexados de renta variable recibieron 7.800 millones de euros y los de renta fija 5.300 millones.

El mercado de los fondos indexados a largo plazo aumentó hasta el 21,23% en agosto de 2021 desde el 19,98% en agosto de 2020. Si se incluyen los fondos del mercado monetario, que son el dominio de los gestores activos, la cuota de mercado de los fondos indexados se situó en el 18,92%, frente al 17,34% de 12 meses antes.

Se habla mucho de depositar confianza, pero nadie dice qué interés te pagan

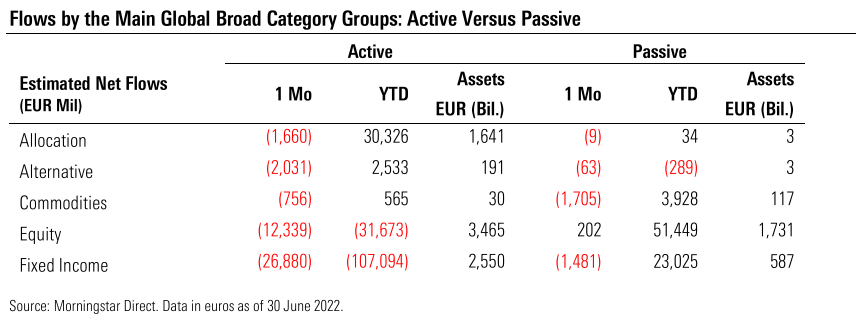

Los fondos pasivos captaron la mayor parte de los flujos a principios de 2022

Con 36.200 millones de euros en entradas, los fondos pasivos (ETFs o fondos de inversión) representaron el 88% de las entradas en Europa en enero.

- En los mercados de renta variable, los fondos pasivos fueron los grandes ganadores en Europa: 32.000 millones de euros recaudados, es decir, el 88% de los flujos en fondos de renta variable. Se trata del mayor nivel de entradas alcanzado en un año. Obsérvese el buen comportamiento de los flujos hacia los fondos indexados: más de un tercio de los flujos pasivos fueron a parar a fondos indexados, frente a una media del 25% en un año. Los flujos hacia los fondos de mercados desarrollados se duplicaron con creces, alcanzando los 19.300 millones de euros. Los flujos hacia los fondos globales también fueron más del doble de la media mensual de 2021, con 4.900 millones de euros. Los flujos hacia los fondos emergentes alcanzaron un máximo histórico de 7.700 millones de euros, un 60% por encima del anterior récord de noviembre de 2020.

- En los mercados de renta fija, los flujos hacia los fondos pasivos siguieron siendo positivos, con 3.600 millones de euros, pero con un fuerte descenso respecto a diciembre (-63%). En este segmento, los flujos hacia la deuda de los países desarrollados y la deuda mundial cayeron fuertemente. Entre los fondos de deuda de países desarrollados, los fondos de deuda pública estadounidense fueron los más afectados con salidas, seguidos por el segmento de alto rendimiento. Las entradas de deuda corporativa disminuyeron, pero siguieron siendo positivas. El segmento de la deuda pública europea sigue cobrando.

Los flujos hacia los fondos activos en enero de 2022 se reducen drásticamente

- En los mercados de renta variable, con 4.400 millones de euros de flujos hacia la gestión activa, los flujos descendieron un 67% respecto a diciembre de 2021. Este es el nivel más bajo en un año. Los flujos hacia los fondos desarrollados y globales han caído bruscamente, pero no han pasado a ser negativos. Es interesante observar la disminución de las salidas hacia los mercados emergentes, donde los fondos apenas salen, frente a una media de 1.300 millones de salidas mensuales en el último trimestre de 2021.

- En los mercados de renta fija, los flujos hacia la gestión activa se redujeron considerablemente, con 8.700 millones de euros de salidas. Es la primera salida desde marzo de 2020. Los flujos disminuyeron fuertemente en todas las categorías, países desarrollados, países emergentes y deuda mundial. Sin embargo, es interesante observar que dos categorías recogen por encima de su media histórica (1 año y 5 años), la deuda pública europea y la deuda corporativa.

Los flujos en febrero de 2022 se redujeron considerablemente en comparación con el mes anterior debido a la incertidumbre de la situación geopolítica actual. Los flujos totales alcanzaron los 3.000 millones de euros, frente a una media mensual de 60.000 millones en el último año. Esta es la cifra mensual más baja en un año. Sin embargo, esta cifra esconde una situación heterogénea entre la gestión activa y la pasiva. La gestión activa registró una salida por primera vez en un año: casi 7.000 millones de euros en febrero de 2022. Los flujos hacia la gestión pasiva siguieron siendo positivos, con 9.800 millones de euros, aunque por debajo de la media mensual en un año de 18.000 millones de euros.

citywire

La cuota de mercado de los fondos indexados a largo plazo aumentó hasta el 22,58% en marzo de 2022, frente al 20,58% de marzo de 2021. Si se incluyen los fondos del mercado monetario, que son el dominio de los gestores activos, la cuota de mercado de los fondos indexados se situó en el 20,19%, frente al 18,21% de 12 meses antes.

en lo que llevamos de 2022 y a pesar de las fuertes caídas, los Fondos activos continúan haciéndolo peor que los pasivos.

Es algo muy significativo:

https://www.morningstar.es/es/news/222973/¿baten-los-fondos-activos-a-los-pasivos-cuando-cae-el-mercado.aspx

Se habla mucho de depositar confianza, pero nadie dice qué interés te pagan

Se habla mucho de depositar confianza, pero nadie dice qué interés te pagan

Un enfoque más matizado

Al escuchar los argumentos (a menudo evangélicos) de los defensores pasivos y activos, siempre hemos sentido que la verdad debe estar en algún punto intermedio. Aunque bien puede ser cierto que una buena parte de las asignaciones de los inversores a las acciones de mega capitalización de EE. UU. podría, por ejemplo, subcontratarse fácilmente a gestores pasivos, ya que esta parte del mercado puede considerarse muy eficiente, es igualmente válido que esta imagen cambiaría claramente si uno mira una parte menos eficiente del mercado. Un buen caso de estudio sería considerar acciones de pequeña y micro capitalización.

La asignación a inversiones pasivas y activas, en función del nivel subyacente de eficiencia dentro de cada estrategia elegida, puede proporcionar los cimientos de un marco sólido para crear carteras más sólidas . Además, se puede argumentar que el nivel de inversiones pasivas y activas en una cartera diversificada debería fluctuar con el tiempo para reflejar nuestra comprensión del ciclo económico. Otra forma de pensar en esto es que hay momentos en los que los inversores deberían buscar una mayor exposición beta, tal vez en la primera parte del ciclo, y otros en los que un enfoque activo podría ser más apropiado como una forma de gestionar mejor los riesgos al final del ciclo.

...

Combinando pasivo con activo en un marco de asignación

Mirando nuestro marco al considerar inversiones para nuestras carteras de múltiples activos, creemos que las siguientes seis preguntas prácticas brindan un buen punto de partida para decidir hasta qué punto tiene sentido seguir la ruta pasiva o activa:

- ¿El segmento del mercado al que quiero exponerme es muy eficiente o ineficiente?

- ¿Dónde creemos que nos encontramos en el ciclo económico general?

- ¿El nivel actual de concentración en los índices subyacentes (sector, posiciones, etc.) es alto o bajo?

- ¿Se considera que el administrador activo hace cosas que son realmente diferentes de su punto de referencia?

- ¿Es esta inversión táctica o estratégica?

- ¿Son las consideraciones ESG un factor crítico para obtener exposición a este segmento del mercado?

Por supuesto, somos conscientes de que hay muchas otras cosas a considerar que también pueden ser muy específicas para cada inversor dada la naturaleza cada vez más compleja de tales decisiones de asignación. Por supuesto, cada una de estas preguntas puede y debe refinarse y desglosarse en criterios más detallados, pero hemos encontrado que son una herramienta inicial muy útil para integrar en nuestro proceso de inversión antes de un mayor nivel de trabajo de diligencia debida más práctico.