#369

Re: ¿Qué tal comprar Tubacex (TUB)?

La incertidumbre empañará ligeramente el positivo 2025 esperado para Tubacex, pero el mejor comportamiento de la planta de Abu Dabi compensará el impacto

Renta 4 | Reunión con el CEO de Tubacex en el que destacamos…

Tubacex ha celebrado una reunión entre analistas y el nuevo Consejero Delegado de la compañía, Josu Imaz, de la que destacamos los siguientes puntos: 1) Continuidad en la estrategia, 2) positivo inicio de la planta de Abu Dabi, 3) Incertidumbre en el sector, y 4) Impacto negativo en las perspectivas 2025 y posible en los objetivos 2027.

… su compromiso con la estrategia de la compañía, …

El nuevo CEO ha ratificado su compromiso con las líneas estructurales del plan estratégico 2027, descartando realizar modificaciones significativas, salvo las que pudieran obligar las circunstancias del mercado.

… el buen inicio de la planta de Abu Dabi, …

El positivo inicio de la actividad de la planta de Abu Dabi está siendo incluso mejor de lo esperado y está avanzando por delante del calendario previsto. Además de contar ya con el proceso de laminación en esta planta, su principal cliente, Adnoc, está acelerando la entrada de pedidos, reflejándose en niveles de ventas superiores a las esperadas inicialmente.

… pero poniendo de manifiesto la incertidumbre en el sector, …

La incertidumbre de cómo quedará finalmente la política arancelaria de la administración Trump está ralentizando la toma de decisiones de inversión en el sector, con el consiguiente impacto negativo en la demanda.

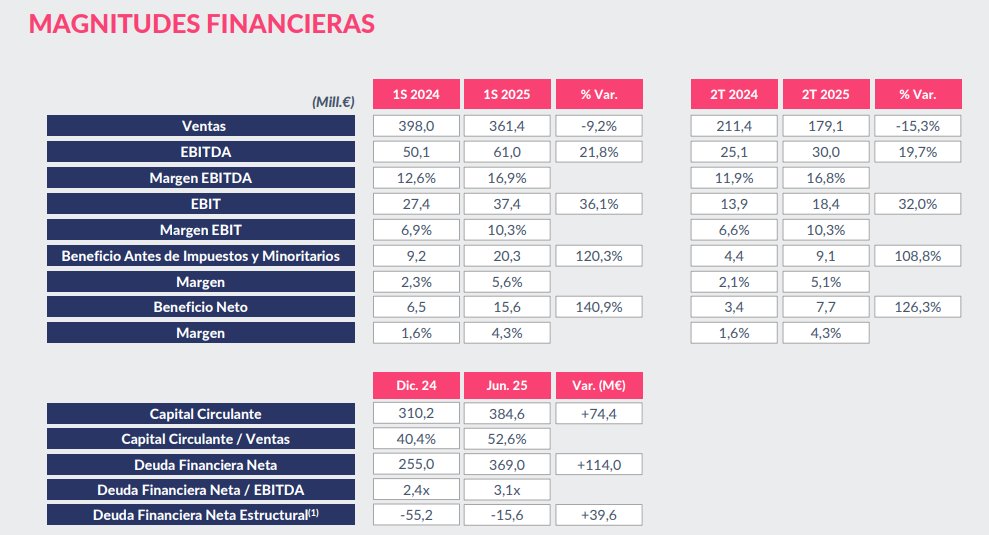

… con el consiguiente impacto en las cuentas de 2025, …

En este entorno de una menor demanda, hemos rebajado nuestras previsiones para el conjunto de 2025 hasta 122 mln eur vs. 155 mln eur anteriores (148 mln eur consenso). En cualquier caso, el mejor comportamiento de la planta de Abu Dabi va a compensar este impacto y permitirá, en cualquier caso, obtener unos resultados muy positivos en línea con los alcanzados en 2024 de 125 mln eur, mejor año de la historia de la compañía.

… pudiendo incluso dificultar los objetivos 2027

Si el mapa final de aranceles se alarga más allá del 3T25 y las decisiones de inversión se siguen retrasando, podrían dificultar los objetivos del grupo para 2027 al demorarse la entrada de pedidos de alto valor añadido.

Sobreponderar. Precio Objetivo 5,4 eur/acción (vs. 6 eur/acción anterior)

A pesar de haber rebajado nuestras estimaciones en este escenario de menor visibilidad en el corto plazo, mantenemos nuestra visión positiva en el valor al considerar que está bien posicionada para dar un salto tanto cualitativo como cuantitativo en un entorno estable del sector.