Una de las cosas que hace que la gente tenga ahora el deja vu de 1999 es la explosión de ganadores negativos. Esto no es un accidente, todavía están aumentando y los inversores lo están aceptando. No solo lo aceptan, sino que también lo alientan.

Estas empresas están creciendo rápidamente y el precio de sus acciones está creciendo aún más rápido. Hemos visto esta precuela antes. La última vez que tuvimos una fase de hipercrecimiento en el mercado, los inversores se dejaron llevar por completo. Las acciones inundaron el mercado y las valoraciones se extendieron hasta la estratosfera. ¿Suena familiar?

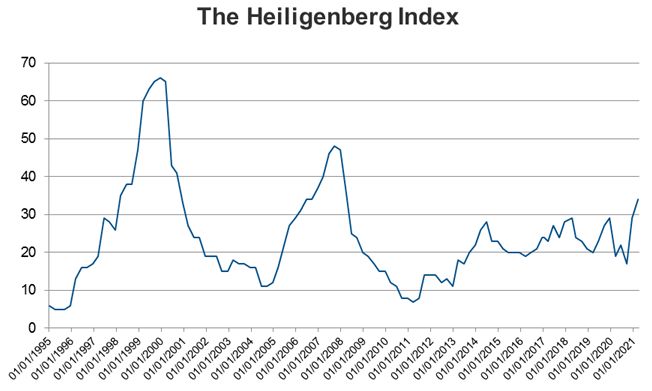

Me dirigí a mis amigos de O'Shaughnessy asset management para obtener algunos datos tecnológicos para ver qué sucedía con el sector cuando la burbuja se inflaba y después de que estalló.

El número de acciones tecnológicas se disparó de menos de 300 a principios de 1995 a 952 en el pico de la burbuja. Y esto no incluye Dios sabe cuántas acciones de centavos y microcaps que se hicieron públicas.

El mercado se inundó con nuevas emisiones porque los inversores las exigieron y los inversores las exigieron porque los precios seguían subiendo y subiendo.

Las acciones eran a partes iguales realidad y locura. La parte racional que hizo subir los precios es que Internet estaba cambiando el mundo. La parte irracional fue que los inversores pensaron que ningún precio era demasiado alto.

Los ingresos de estas empresas se duplicaron con creces entre 1995 y 1999, pasando de 323.000 millones de dólares a 767.000 millones de dólares. Pero el crecimiento de las ventas se vio eclipsado por el crecimiento de la capitalización de mercado. Los inversores estaban pagando un poco más de 1x cuando la burbuja comenzó a inflarse y alcanzó 7,4x en el pico.

Los inversores estaban subiendo las acciones como si el crecimiento fuera a continuar para siempre, y cuando eso no se concretó, todas murieron.

Entonces, ¿qué pasó con los fundamentos después del estallido de la burbuja? No todo es blanco o negro.

Empecemos por los ingresos.

Para cuando las ventas alcanzaron su punto máximo en julio de 2001, la tecnología ya había perdido el 60% de su capitalización de mercado. Las ventas disminuyeron un 24% y tardaron 5 años en alcanzar el punto de equilibrio. Los ingresos netos pintaban un panorama más oscuro.

Y si observa el flujo de caja operativo, no sospecharía ningún problema.

Como dije, no todo es blanco o negro. Pero lo que no está en debate es que los inversores se desviaron demasiado en sus previsiones.

Ahora que vimos lo que pasó desde las gradas, veamos lo que les pasó a algunos de los jugadores en el campo.

Microsoft cayó un 65% y tardó 17 años en recuperar el equilibrio.

Amazon cayó un 95% y tardó 10 años en recuperarse.

Qualcomm cayó un 58% y tardó 21 años en recuperar el equilibrio.

Intel cayó un 82% y aún no ha vuelto a la par.

Cisco cayó un 89% y aún no está ni cerca de volver al mismo nivel.

Intel, Cisco y Microsoft eran empresas enormes a finales de los noventa. En un momento, cada uno de ellos valía más de $ 500 mil millones ($ 775 en dólares de hoy). Amazon, el único de estos cinco que nunca vio un crecimiento negativo, fue un maní en comparación con estos gigantes. Su capitalización de mercado alcanzó un máximo de $ 36 mil millones ($ 56 en dólares de hoy).

Quiero tomarme un segundo para hablar sobre cómo creció Amazon y contrastar eso con lo que sucedió con sus acciones.

Amazon continuó creciendo entre el pico de 99 hasta finales de 2002. ¡El crecimiento de sus ingresos trimestrales promedió un enorme 48%! Por otro lado, su flujo de caja libre, el elemento vital de cualquier empresa, pasó de $ 2,8 millones en diciembre de 1998 a - $ 500 millones en septiembre de 1999 a un mínimo de - $ 688 millones en marzo de 2000.

Hacer crecer su línea superior mientras pierde dinero funciona en algunos entornos. Los colapsos del mercado de valores no son uno de ellos.

Las acciones de Amazon cayeron de un máximo de $ 113 a un mínimo de $ 5,51. Eso significa que desde el pico, se recortó a la mitad, luego se recortó a la mitad nuevamente, y luego se recortó a la mitad por tercera vez, y luego, lo adivinaste, se recortó a la mitad nuevamente. Y luego perdió otro 22% en buena medida. Entonces, la próxima vez que vea a alguien diga: "Si invirtió $ 10,000 en la OPV de Amazon...", puede descartar con seguridad la segunda parte de su declaración.

Y como recordatorio, la penetración de Amazon en nuestras vidas y su marcha hacia la dominación continuó todo el tiempo. Por supuesto, hay cientos de empresas que nunca lograron salir con vida.

Para cuando Amazon alcanzó otro récord histórico, habían pasado diez años y se había transformado en un negocio gigantesco.

En su apogeo en 1999, Amazon obtuvo $ 1,64 mil millones en ingresos de TTM. Para cuando sus acciones volvieron a sus máximos históricos en 2009, habían obtenido ingresos por 21.690 millones de dólares.

En su apogeo en 1999, Amazon tenía $ 378 millones en flujo de efectivo libre. En el momento en que sus acciones volvieron a sus máximos históricos en 2009, tenía $ 1.915 mil millones en flujo de efectivo libre.

La trayectoria de Microsoft se parece a la de Amazon. Los ingresos siguieron creciendo, el flujo de caja libre se vio afectado a corto plazo y, cuando volvió a máximos históricos, era una empresa mucho, mucho más grande.

Las otras tres empresas se vieron afectadas junto con el resto del sector tecnológico.

Los ingresos de Intel cayeron un 23% interanual. El flujo de caja libre cayó un 63%.

Los ingresos de Cisco cayeron más de un 30% interanual. El flujo de caja libre cayó un 40%.

Los ingresos de Qualcomm cayeron más de un 40% interanual. El flujo de caja libre cayó un 43%.

Entonces sí, el crecimiento puede pasar de moda.