La inflación se está calentando por primera vez en mucho tiempo, lo que debería impulsar en gran medida las acciones, pero podría dañar a los inversores que ignoren los cambios que podría traer. Después de la recesión 'impulsada por eventos' de 2020, hay un mercado alcista en marcha en las acciones y la psicología detrás de esto es una en la que los inversores están pasando de la fase de "esperanza" a una fase más larga de "crecimiento", según Goldman Sachs, y esto sugiere "un posible punto de inflexión hacia un entorno más reflacionario".

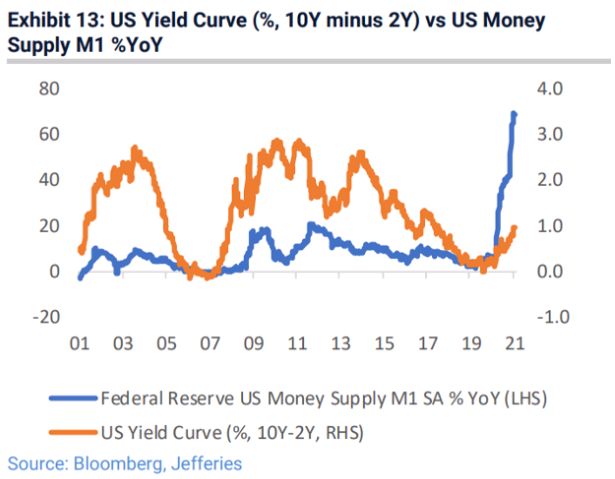

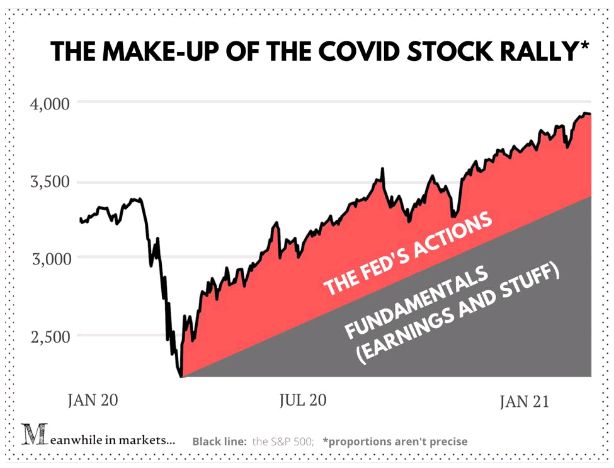

El ciclo económico 2009-2020 fue en gran medida desinflacionario en la economía real, pero años de tipos de interés bajos y creación de crédito impulsaron los precios de los activos. Esta vez, la enorme expansión monetaria y fiscal, junto con el fuerte repunte económico sincronizado pronosticado, aumenta "un mayor riesgo de un ciclo reflacionario", dijo la firma en una nota publicada recientemente.

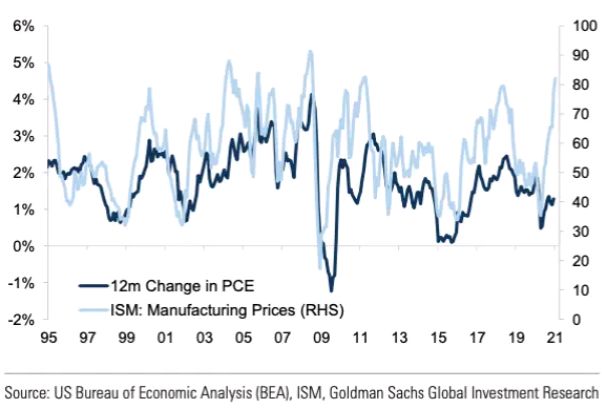

Las expectativas inflacionarias ya se están recuperando desde mínimos históricos, tras una postura de política más reflacionaria de los gobiernos, especialmente en Estados Unidos, y el debilitamiento del dólar.

Los inversores están empezando a valorar las presiones inflacionarias en todos los ámbitos. De hecho, la probabilidad implícita de que la inflación supere el 2,75% durante los próximos cinco años en EE.UU. ha comenzado a aumentar.

La medición de las expectativas de inflación basada en el mercado también apunta a que se está produciendo una reflación. La denominada tasa de inflación de equilibrio, que se obtiene restando el rendimiento del TIP a cinco años del del bono del Tesoro nominal a cinco años, ha subido al 2,25%, su nivel más alto en casi ocho años, habiéndose duplicado en el espacio de ocho meses.

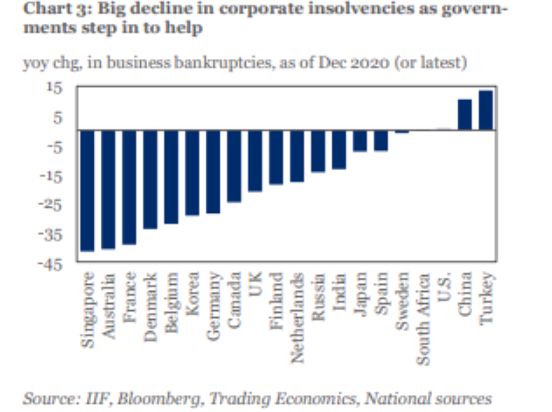

Se espera que el repunte económico global fuerte y sincronizado ejerza una presión al alza sobre la inflación subyacente a medida que las economías se reabren debido al aumento de las vacunas, dijo Goldman. Es probable que este retorno del gasto de los consumidores se vea impulsado por los fuertes aumentos en los ahorros de los hogares que las personas han acumulado durante el cierre, lo que conducirá a mayores expectativas de inflación, agregó la firma.

Pero, ¿qué significan realmente las mayores expectativas de inflación para los inversores? Estas son cinco de algunas de las dinámicas de mercado más convincentes que Goldman Sachs cree que podrían cambiar materialmente a medida que los participantes jueguen el comercio de reflación.

1) Acciones sobre bonos

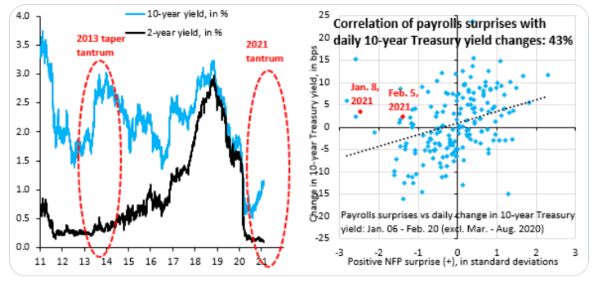

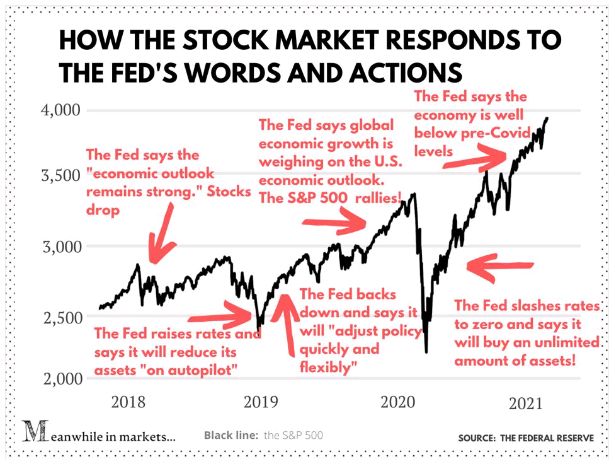

Durante la crisis del coronavirus, los rendimientos de los bonos cayeron a mínimos históricos y, en algunos casos, por debajo de cero, como es el caso de la deuda soberana alemana, lo que indica que los inversores están dispuestos a pagar al gobierno para que sea dueño de su deuda, dada su solvencia. Incluso los pagarés del Tesoro de Estados Unidos a 10 años cayeron por debajo del 1%.

Pero, durante los últimos meses, a medida que la recuperación económica se ha afianzado, los rendimientos de los bonos están aumentando y los precios de los bonos están cayendo, y el Tesoro de Estados Unidos a 10 años ahora está cómodamente por encima del nivel del 1%. A partir de mínimos tan extremos, esto refleja signos de crecimiento positivo que beneficiarán a las acciones, dijo Goldman.

2) Valor sobre crecimiento

La última década ha estado dominada por las historias de éxito de las acciones de crecimiento, ya que los inversores han comprado la revolución tecnológica.

El índice FANG+ de Nueva York, con empresas como Facebook, Apple, Netflix y Google (ahora Alphabet), ha subido un 524% solo en los últimos cinco años, según datos de Bloomberg.

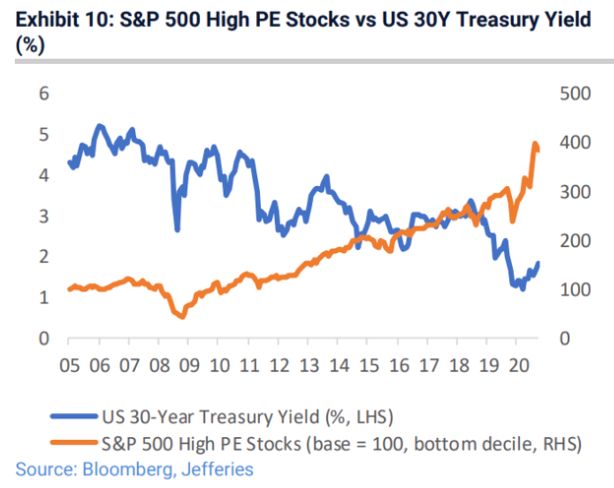

La popularidad de las acciones tecnológicas se ha debido en parte a menores expectativas de inflación y menor PIB nominal, dijo Goldman, y han brindado a los inversores una mejor alternativa a los sectores de valor más vinculados a la economía.

Sin embargo, es probable que este entorno cambie en el medio plazo, ya que el crecimiento económico se fortalece junto con las expectativas de inflación, dijo Goldman, lo que sería consistente con una rotación continua hacia partes más cíclicas y de valor del mercado".

"Un aumento significativo en las expectativas de inflación normalmente desencadenaría un grado razonable de rotación en el liderazgo hacia empresas más cíclicas y orientadas al valor", dijo. En Europa, esto debería apoyar a sectores como bancos, automóviles, recursos naturales y construcción, agregó.

Es cierto que la relación entre las expectativas de inflación y el crecimiento frente al valor se ha roto últimamente. La rotación perdió fuerza ligeramente en enero, con el crecimiento que superó el valor del 2,94% al 1,91% interanual.

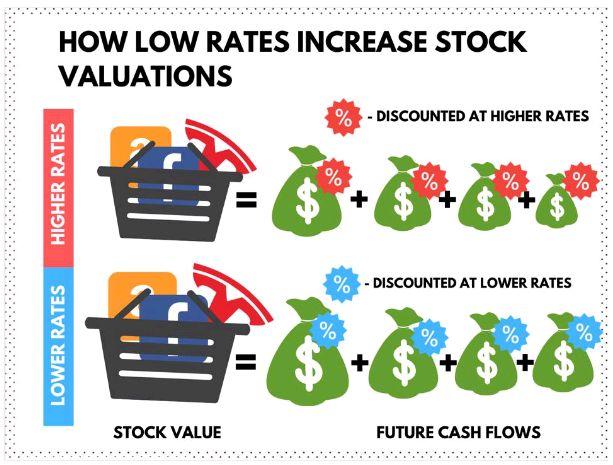

Sin embargo, Goldman dice que esto se debe a que, con las políticas de tasas de interés cero que anclan los rendimientos nominales, las expectativas de inflación más altas han empujado los rendimientos reales a territorio negativo, alimentando valoraciones aún más altas para las acciones de crecimiento de mayor duración.

"Eso sugiere que es probable que se requieran rendimientos reales más altos a partir de aquí para respaldar el mejor comportamiento de las acciones de valor en una base relativa", escribieron los estrategas, señalando que el cambio al alza en los rendimientos reales y nominales debe ser suficiente para afectar el valor actual neto de empresas en crecimiento, pero no tanto que anule cualquier aumento de las expectativas de crecimiento.

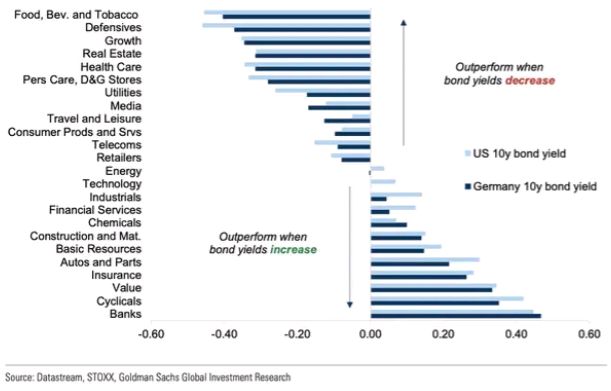

Sensibilidad de los sectores del STOXX Europe 600 a los cambios en los rendimientos de los bonos

3) Cíclicos sobre defensivos

A medida que mejoren las expectativas de crecimiento económico, las acciones más expuestas al ciclo deberían recuperarse frente a las acciones defensivas, dijo Goldman.

"Si las expectativas de inflación aumentan, las áreas de crecimiento caras, particularmente aquellas con un crecimiento relativamente bajo, como los productos básicos, serían vulnerables a una corrección", se lee en la nota.

4) Apostar a los bancos

Los bancos frente a los productos básicos de consumo representan una versión extrema de las dos operaciones enumeradas anteriormente.

En el reciente entorno deflacionario, los bancos han tenido un comportamiento peor al del resto del mercado, mientras que los productos básicos de consumo han ofrecido una mejor oportunidad de inversión.

La caída de los rendimientos de los bonos ha sido un impulsor principal de esta caída, ya que las tasas de interés más bajas disminuyen la capacidad de los bancos para obtener ganancias en sus productos crediticios, eliminando los márgenes y, por otro lado, colocando más efectivo en los bolsillos de los consumidores y permitiéndoles gastar más.

Ahora, las mayores expectativas de inflación y el aumento de los rendimientos de los bonos deberían respaldar la recuperación del sector bancario.

Por el contrario, "el sector de productos básicos parece caro, tanto en relación con la historia como con el mercado, y por lo tanto vulnerable a una reversión en el sentimiento sobre el crecimiento y el rendimiento de los bonos", dijo Goldman.

5) El retorno de los dividendos

Por último, los dividendos deberían recuperarse en un entorno reflacionario. Incluso antes de que la crisis del coronavirus hiciera que muchos reguladores restringieran los pagos, los dividendos estaban disminuyendo.

Pero la relación históricamente fuerte entre las expectativas de inflación y los pagos de dividendos sugeriría que los inversores podrían esperar un mayor crecimiento de los dividendos de año en año a medida que aumentan las presiones sobre los precios, dijo Goldman.

fuentes, BI - T.Golden