Buenos días

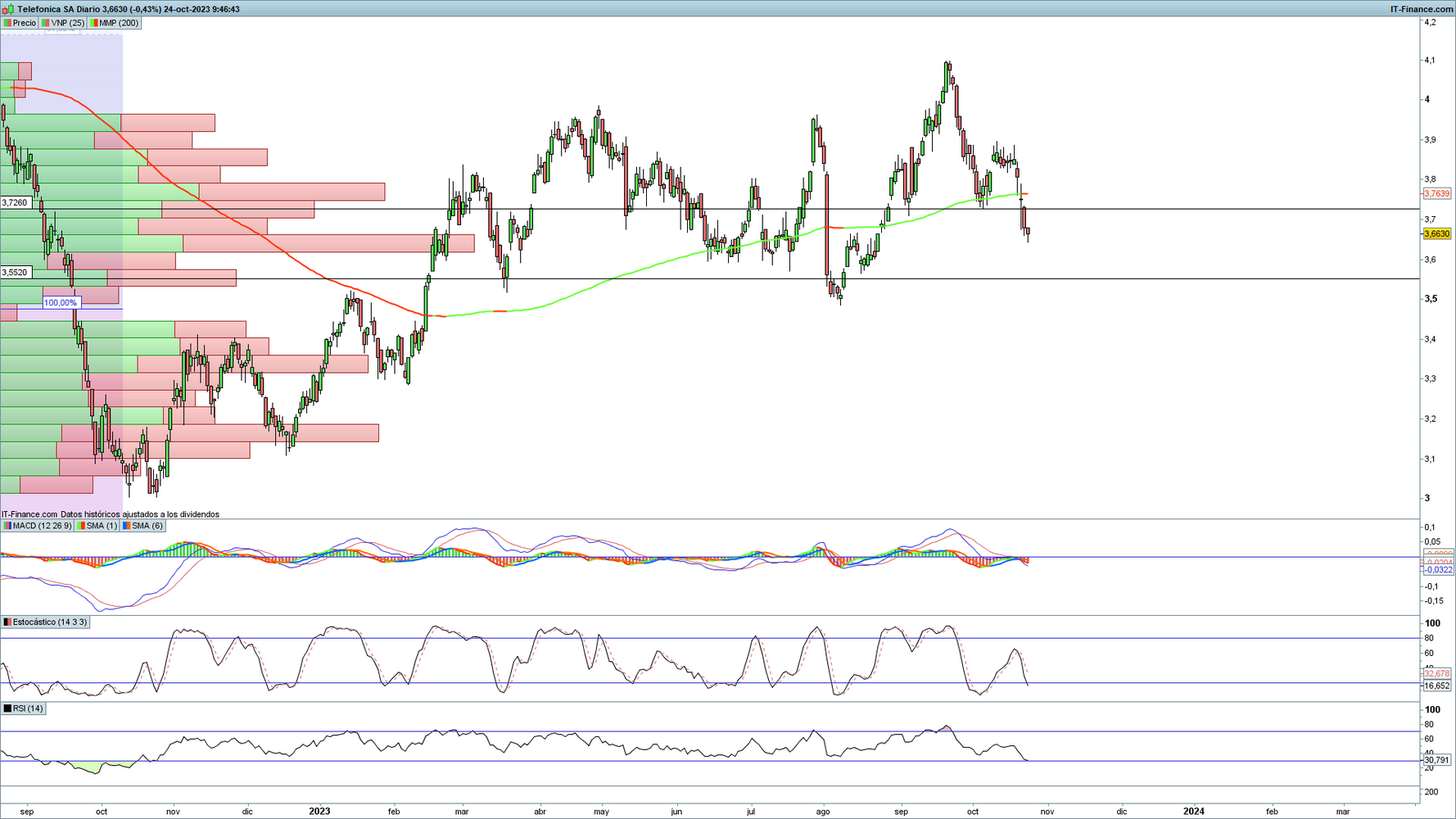

El Ibex 35 no levanta cabeza y se aleja de los 9.000 con Telefónica como valor más penalizado

Apertura con pocos cambios en el Ibex 35, si bien poco a poco parecen imponerse las caídas. El índice no logra recuperarse tras cinco días de caídas en una jornada marcada por los resultados de Banco Santander, si bien los intereses de los bonos y los precios del petróleo parecen dar hoy una tregua.

El

IBEX 35 baja un 0,23% en la apertura hasta marcar 8.955 puntos. Los mayores descensos son para Telefónica, que baja un 1,50%, mientras que Inditex retrocede un 1,02%. Banco Sabadell destaca en el lado de los avances, con una subida del 0,97%, mientras que Acerinox sube un 0,89%. El selectivo madrileño viene de cinco días consecutivos de caídas, una racha negativa en la que se ha dejado un 3,5%.

La temporada de resultados trimestrales en España tiene hoy parada en uno de los grandes pesos pesados del

IBEX 35:

Banco Santander. El grupo que preside Ana Botín obtuvo un beneficio atribuido de 8143 millones de euros en los nueve primeros meses de 2023, un 11% más en euros corrientes con respecto al mismo periodo del año anterior, gracias al fuerte crecimiento de los ingresos, especialmente en Europa y México, que permitió neutralizar el esperado aumento de las provisiones.

En España, el beneficio aumentó el 68%, hasta los 1.854 millones de euros, mientras que si se miran los resultados del grupo solo en el tercer trimestre estanco, el beneficio atribuido aumentó un 26% (+20% en euros corrientes) frente al tercer trimestre de 2022, hasta los 2.902 millones de euros.

Los inversores deberán vigilar también la cotización de

Sacyr. El banco de inversión Goldman Sachs ha rebajado su participación en el accionariado al 1,145% desde el 7,347%, que le otorgaba hasta la fecha el rango de tercer mayor accionista de la compañía, según consta en los registros de la Comisión Nacional de Mercados y Valores (CNMV).

Con esta reducción de su participación, Goldman Sachs cae en el accionariado de Sacyr muy por debajo de los principales accionistas de la compañía, como es el caso de Disa (que posee el 14,598% del capital), Prilou (7,373%), José Manuel Loureda Mantiñán (con el 7,291%) o el Grupo Empresarial Fuertes (6,447%).

En el sector farmacéutico, la agencia Reuters publica que Araclon Biotech, de

Grifols, obtiene resultados finales positivos en el estudio clínico de fase 2 de una vacuna contra el Alzheimer.

En el

Mercado Continuo ha presentado también sus resultados Metrovacesa.

Metrovacesa ingresó 302,1 millones en los nueve primeros meses del año, cifra un 14,1% inferior a la de igual periodo del año pasado, cuando sus ingresos superaron los 350 millones de euros, según ha informado este miércoles la promotora inmobiliaria. El resultado bruto de explotación (Ebitda) de la promotora inmobiliaria se situó hasta septiembre en 29 millones de euros, frente a los 34,1 millones de euros de los nueve primeros meses de 2022, lo que implica una disminución en valores relativos de casi el 15%.

Metrovacesa ha anunciado además que someterá a la aprobación de su próxima junta general extraordinaria de accionistas, fijada para el 28 de noviembre, el pago de un nuevo dividendo el próximo 21 de diciembre de 0,33 euros por acción, a lo que destinará un total de 50 millones de euros. De esta forma, los dividendos pagados acumulados por Metrovacesa desde su salida a Bolsa en 2019 alcanzan ya los 522 millones de euros (3,44 euros por acción).

Mientras,

DIA ha comunicado que entre enero y septiembre logró ventas netas de 4.642 millones de euros, un 3% más respecto al mismo periodo de 2022, con un avance del 4,5% en las ventas comparables (like-for-like). La facturación obtenida en los nueve primeros meses del año, que excluye la venta registrada en las tiendas traspasadas a Alcampo en España, la venta de las tiendas en Portugal y de las tiendas Clarel, muestra la fortaleza de la estrategia de Dia en un entorno complejo como el actual y consolida la posición de la compañía en sus dos principales mercados, España y Argentina.

En la agenda macroeconómica del día destaca la publicación en Alemania de los índices de clima de negocios de octubre, índices que elabora el instituto IFO y que se espera que se hayan estabilizado tras las caídas que han experimentado en los últimos meses.

De momento, en el resto de plazas bursátiles europeas, el DAX cede un 0,1%, hasta los 14.873,55 puntos, el FTSE -100 abre plano en los 7.385,39 puntos, el

CAC 40 se deja un 0,3%, hasta los 6.866,98 puntos, el

EURO STOXX 50 pierde algo más de dos décimas, hasta los 4.052,45 puntos mientras el FTSE MIB abre con una caída del 0,2% que le lleva a los 27.500 puntos.

Los futuros de Wall Street apuntan a primera hora de la mañana a una apertura mixta, después de que ayer los grandes índices neoyorquinos cerrasen con alzas superiores al medio punto porcentual. Ayer, ya con los mercados cerrados, publicaron resultados dos de las grandes compañías del sector tecnológico estadounidense,

Microsoft y

Alphabet.

“Los resultados de ambas compañías fueron muy positivos, aunque la reacción en bolsas de sus cotizaciones divergió por completo, con las acciones de la primera subiendo con fuerza y las de la segunda siendo duramente castigadas”, explica Juan J. Fernández-Figares, de Link Gestión. “Así, y a pesar de que tanto las ventas como el beneficio neto de Alphabet superaron en el tercer trimestre lo esperado por los analistas, mostrando fuertes crecimientos, el hecho de que la evolución de su negocio de la nube durante el trimestre no alcanzara las expectativas de los analistas provocó este “mal” recibimiento de sus resultados”.

“Habrá que esperar para comprobar durante la sesión de hoy cuál es el “veredicto” final de los inversores con respecto a las cifras publicadas por la compañía”, señala el experto.

Durante la jornada asiática, China impulsó las subidas de los mercados bursátiles, mientras los inversores celebraban la aprobación de una emisión de bonos soberanos por valor de un billón de yuanes como un presagio de nuevos estímulos. El CSI 300 chino ha subido un 0,60%, mientras que en Japón,

el índice Nikkei 225 de Tokio ha subido un 0,67% hasta alcanzar los 31.269,9 puntos.

En los mercados de materias primas, los precios del petróleo apenas varían tras tres días de caídas, mientras la preocupación por la ralentización de la demanda europea contrarresta la inquietud por las interrupciones del suministro en Oriente Próximo derivadas del conflicto entre Israel y Hamás en Gaza. El barril de Brent de referencia en Europa se paga a 87,79 dólares, mientras que

los futuros del West Texas estadounidense se sitúan en 83,31 dólares.

Fuente.- Estrategias de Inversión