#34246

Valor del día en Europa - HSBC, farolillo rojo del FTSE: depreciación inesperada de 3.000 millones en China

AOF-21/02/2024 a las 12:04

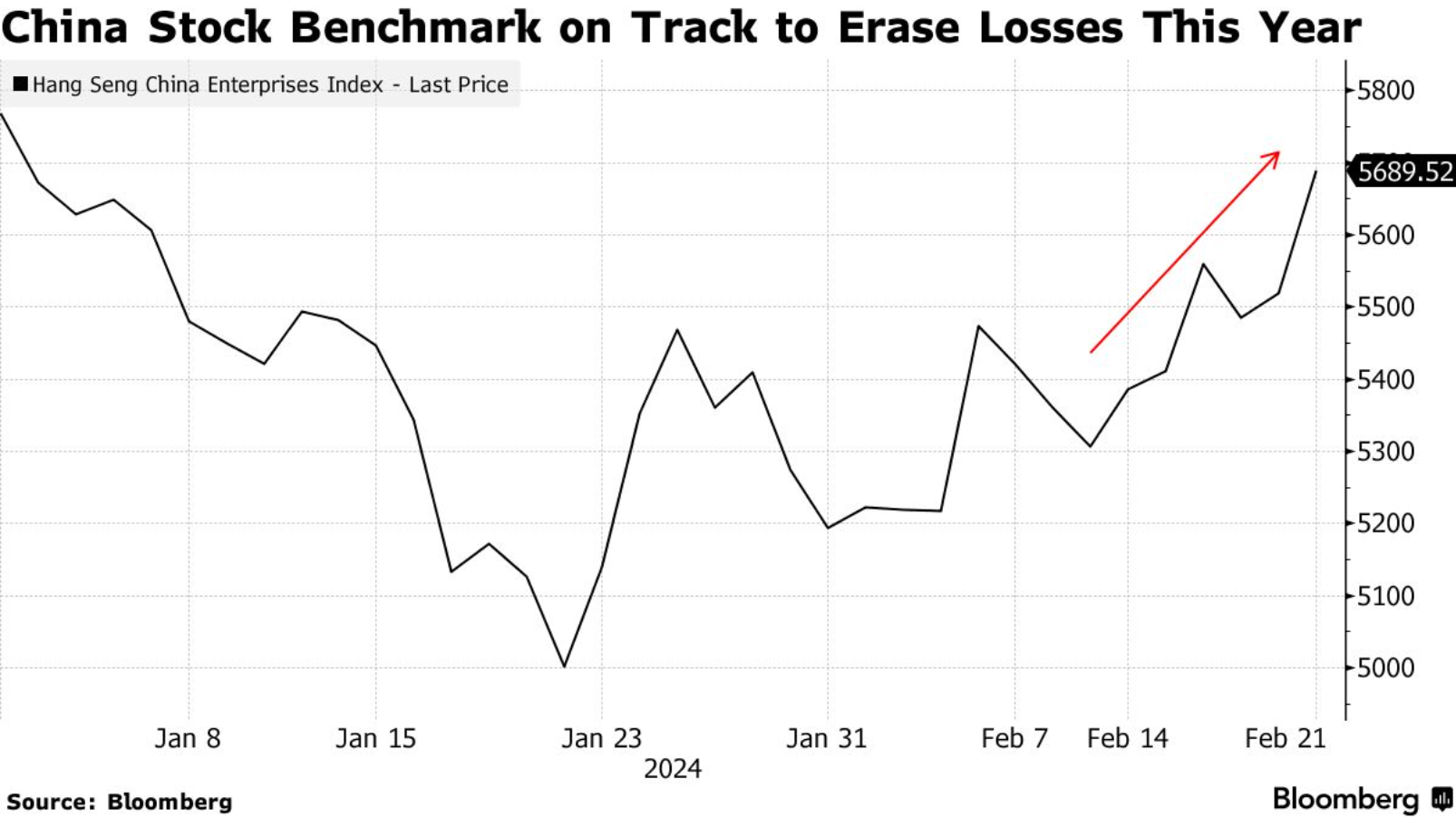

HSBC fue el banco que más cayó del índice FTSE 100, un 7,74% hasta 594,30 peniques. Aunque el banco británico registró unos resultados récord para 2023, su rendimiento en el tercer trimestre se vio empañado por una depreciación de 3.000 millones de dólares de su participación en el banco chino Bank of Communications. Esto no se había tenido en cuenta en el consenso, dijo Jefferies, a diferencia de la depreciación de 2.000 millones de dólares vinculada a la venta de su negocio de banca minorista en Francia.

Más de 30.000 millones de dólares de beneficios de aquí a 2023

Entre octubre y diciembre, el beneficio imponible del grupo bancario británico con fuerte presencia en Asia cayó un 80%, hasta 977 millones de dólares (904.000 millones de euros). HSBC redujo su participación en Bank of Communications "debido a la reciente evolución del mercado en China continental", explicó el banco. El país se enfrenta a una importante crisis inmobiliaria.

"Este ajuste no tiene ningún impacto material en nuestro capital, nuestro ratio de capital y nuestra capacidad de distribución, y por lo tanto ningún impacto en nuestras recompras de acciones o nuestros dividendos", subrayó el banco.

Los ingresos trimestrales bajan un 11%, hasta 13.000 millones de dólares

A pesar de la bolsa de aire de finales de año, el beneficio antes de impuestos se disparó casi un 78%, hasta 30.350 millones de dólares en 2023.

Nuevo programa de recompra de acciones por valor de 2.000 millones de dólares

"Nuestros beneficios récord en 2023 nos han permitido recompensar a nuestros accionistas con nuestro dividendo anual más alto desde 2008, tres recompras de acciones el año pasado por un total de 7.000 millones de dólares y un nuevo programa de recompra de acciones de hasta 2.000 millones de dólares", comentó el consejero delegado Noel Quinn.

El consejo también aprobó un cuarto dividendo a cuenta de 31 céntimos por acción, lo que da un total de 61 céntimos por acción para 2023. HSBC sigue teniendo como objetivo un ratio de reparto del 50% en 2024.

Su ratio CET1 aumentó 0,6 puntos en el año, hasta el 14,8%.

Este año, el banco británico tiene como objetivo obtener al menos 41.000 millones de dólares en ingresos por intereses y ha confirmado que espera un rendimiento de los fondos propios tangibles de alrededor del 15%. Se espera que los costes aumenten un 5%.

Por último, el banco sigue esperando una ratio CET1 de entre el 14% y el 14,5% a medio plazo.

HSBC fue el banco que más cayó del índice FTSE 100, un 7,74% hasta 594,30 peniques. Aunque el banco británico registró unos resultados récord para 2023, su rendimiento en el tercer trimestre se vio empañado por una depreciación de 3.000 millones de dólares de su participación en el banco chino Bank of Communications. Esto no se había tenido en cuenta en el consenso, dijo Jefferies, a diferencia de la depreciación de 2.000 millones de dólares vinculada a la venta de su negocio de banca minorista en Francia.

Más de 30.000 millones de dólares de beneficios de aquí a 2023

Entre octubre y diciembre, el beneficio imponible del grupo bancario británico con fuerte presencia en Asia cayó un 80%, hasta 977 millones de dólares (904.000 millones de euros). HSBC redujo su participación en Bank of Communications "debido a la reciente evolución del mercado en China continental", explicó el banco. El país se enfrenta a una importante crisis inmobiliaria.

"Este ajuste no tiene ningún impacto material en nuestro capital, nuestro ratio de capital y nuestra capacidad de distribución, y por lo tanto ningún impacto en nuestras recompras de acciones o nuestros dividendos", subrayó el banco.

Los ingresos trimestrales bajan un 11%, hasta 13.000 millones de dólares

A pesar de la bolsa de aire de finales de año, el beneficio antes de impuestos se disparó casi un 78%, hasta 30.350 millones de dólares en 2023.

Nuevo programa de recompra de acciones por valor de 2.000 millones de dólares

"Nuestros beneficios récord en 2023 nos han permitido recompensar a nuestros accionistas con nuestro dividendo anual más alto desde 2008, tres recompras de acciones el año pasado por un total de 7.000 millones de dólares y un nuevo programa de recompra de acciones de hasta 2.000 millones de dólares", comentó el consejero delegado Noel Quinn.

El consejo también aprobó un cuarto dividendo a cuenta de 31 céntimos por acción, lo que da un total de 61 céntimos por acción para 2023. HSBC sigue teniendo como objetivo un ratio de reparto del 50% en 2024.

Su ratio CET1 aumentó 0,6 puntos en el año, hasta el 14,8%.

Este año, el banco británico tiene como objetivo obtener al menos 41.000 millones de dólares en ingresos por intereses y ha confirmado que espera un rendimiento de los fondos propios tangibles de alrededor del 15%. Se espera que los costes aumenten un 5%.

Por último, el banco sigue esperando una ratio CET1 de entre el 14% y el 14,5% a medio plazo.

Ni arrepentido ni encantado de haberme conocido