Bruselas comenzará a pagar en julio los fondos UE si los países hacen sus "deberes"

Los gobiernos más rápidos podrán recibir sus anticipos en julio y el resto en septiembre

La Comisión Europea ha afirmado estar preparada para hacer entre julio y septiembre los primeros desembolsos del plan de recuperación pero siempre que los Estados miembros hayan hecho para entonces sus "deberes", es decir, que todos hayan ratificado en sus parlamentos el plan y que sus estrategias nacionales hayan sido aprobadas.

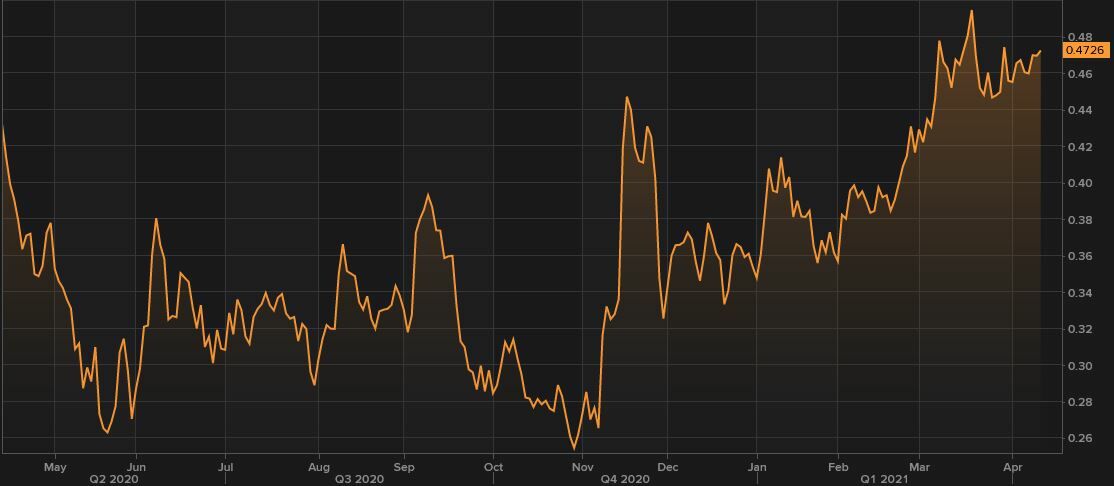

Johannes Hahn, el comisario de Presupuestos, ha presentado este miércoles la estrategia de financiación de la Comisión Europea, con la que Bruselas pretende captar en los mercados de deuda los 800.000 millones de euros para financiar la recuperación a través de la emisión de unos 150.000 millones anuales hasta 2026.

Durante su comparecencia, el austriaco ha asegurado que los gobiernos más rápidos podrán recibir sus anticipos en julio y el resto lo hará en septiembre. "Creo que es muy realista", ha afirmado Hahn, aunque después ha añadido que "los Estados miembros tienen que hacer sus deberes".

El responsable de Presupuestos del Ejecutivo comunitario se refiere a la aprobación de los planes nacionales de reformas e inversiones y a los procedimientos nacionales para ratificar el fondo de recuperación. Por el momento, 17 países han ratificado la normativa que permite a Bruselas emitir deuda y los problemas en Alemania y Polonia amenazan con retrasar el proceso.

"Pido a los Estados miembros que no han ratificado la Decisión de Recursos Propios que aceleren el proceso. Por supuesto, respetamos todas las disposiciones constitucionales y seguimos confiando en que el procedimiento sea finalizado a tiempo para que podamos empezar el programa de emisiones como estaba previsto", ha expresado.

Bruselas podrá realizar la primera emisión de deuda el 1 de julio siempre que los Veintisiete hayan completado el proceso de ratificación en junio. De lo contrario, tendrá que esperar al primer día del siguiente mes, lo que significaría un retraso adicional en los primeros desembolsos de las ayudas.

En cualquier caso, Bruselas necesitará al menos dos meses para poder completar el pago de los anticipos a los que tienen derecho los países y que representan un 13% de las ayudas asignadas a cada uno. La razón es que estima que podrá captar hasta 20.000 millones de euros al mes con sus emisiones, mientras que calcula que los anticipos de todos los países ascenderán a 45.000 millones.

El Plan de Recuperación del Gobierno español contempla un anticipo de 9.000 millones de euros y el comisario Hahn ha explicado que la entrega de los fondos se decidirá en función de quién reciba antes el visto bueno para su plan.

ESTRATEGIA DE DEUDA HASTA 2026

A través de su estrategia de financiación, el Ejecutivo comunitario prevé captar unos 800.000 millones de euros en los mercados de deuda durante los próximos cinco años, lo que supone un ritmo de entre 150.000 y 200.000 millones anuales hasta 2026.

"No es una exageración decir que el programa de financiación será un cambio radical en los mercados financieros. La experiencia con el SURE (el fondo para pagar ERTE) nos hace confiar en que la emisión del fondo de recuperación cumplirá nuestras expectativas y las de los inversores", ha enfatizado Hahn.

La estrategia de emisión, ha explicado el austriaco, incluye hasta 250.000 millones de euros en bonos verdes para cumplir con el objetivo de que el 30% del fondo de recuperación esté financiado con este tipo de instrumentos sostenibles.

El Ejecutivo comunitario ha precisado también que utilizará una "amplia gama" de vencimientos, que junto con unas operaciones de financiación "más previsibles" garantizarán "una mayor capacidad de absorción del mercado" que "ayudará a hacer frente a las grandes necesidades de financiación".

Fuente.- Estrategias de Inversión