José Castillo retiró el verano pasado sus 60.000 dólares en acciones de GameStop Corp de su bróker, aunque no tenía intención de venderlas.

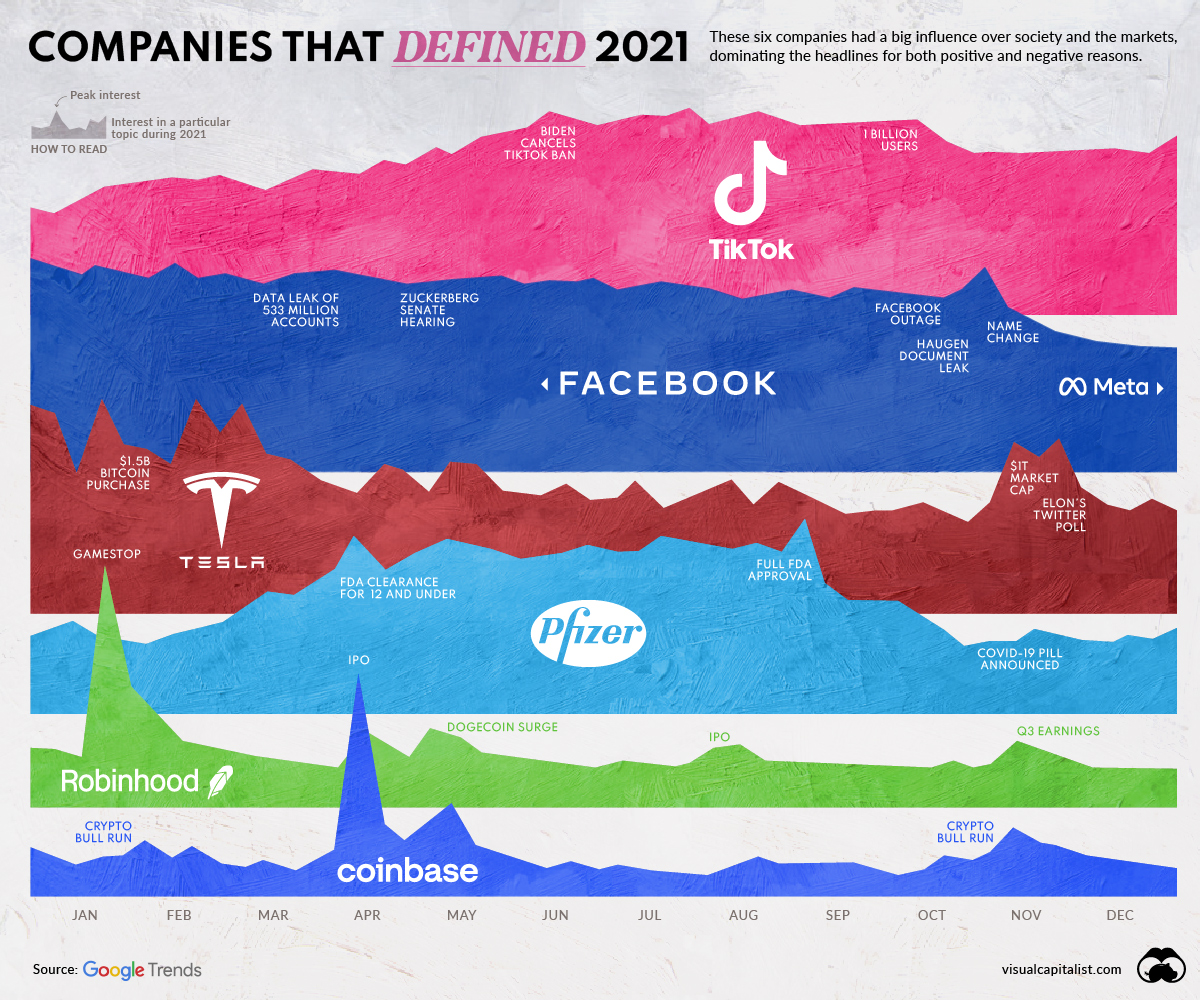

Este trabajador de tecnología de la información de 26 años, que vive en el área de Minneapolis, se encuentra entre un número creciente de inversores en acciones «meme» -acciones como GameStop, populares entre los operadores del día- que las están retirando de las agencias de valores por temor a que las acciones se presten a fondos de cobertura que se dedican a la venta en corto.

Castillo retiró las acciones de Fidelity Investments y las transfirió a su nombre a través de Computershare Ltd, una empresa australiana de transferencia de acciones.

Los agentes de bolsa han intentado tranquilizar a los inversores diciendo que sólo prestan acciones de clientes que operan con fondos prestados. Si utilizan su propio efectivo, las acciones no se prestan.

Castillo negoció acciones de GameStop sin utilizar fondos prestados, pero aún así temía que sus acciones fueran prestadas.

Dijo que leyó sobre el «registro directo» de acciones en Reddit, la plataforma de medios sociales a la que los traders intradía se volvieron este año después de que el frenesí del trading de acciones de memes despegara. Allí, cada vez más inversores han anunciado que han sacado sus acciones de las casas de bolsa a través de empresas como Computershare, argumentando que esto les ayudará a protegerse de la venta en corto.

«Pasan tantas cosas con una acción en corto, que la gente empezó a pensar cómo puedo asegurarme de que soy el dueño y de que alguien no está haciendo algo que no quiero con ella», dijo Castillo en una entrevista.

Un portavoz de Fidelity declinó hacer comentarios.

Paul Conn, presidente del grupo global de mercados de capitales de Computershare, dijo que vio una ola de negocios de registro directo a partir de septiembre que fue impulsado por los comerciantes del día.

«Los inversores minoristas han pedido a su agente o banco que retire sus inversiones del sistema y las ponga a su nombre, directamente en el registro de acciones de la empresa», dijo Conn.

Los fondos de cobertura toman prestadas y venden las acciones en corto, con la esperanza de que bajen de valor para poder volver a comprarlas por menos y embolsarse la diferencia. Los expertos del mercado financiero señalan que es poco probable que el impulso al registro directo reduzca esta práctica, ya que la mayoría de las garantías de los fondos de cobertura proceden de corredores de primera línea y no de corredores minoristas.

«Las acciones utilizadas para el préstamo de acciones de las cuentas minoristas con margen son mínimas en comparación con el inventario de préstamo de acciones de los corredores principales y los prestamistas a largo plazo, como los fondos de inversión y los fondos de pensiones», dijo el director gerente de la firma de investigación S3 Partners, Ihor Dusaniwsky.

La media mensual de los volúmenes de negociación de las acciones de GameStop ha caído desde julio a sus niveles más bajos desde hace más de un año, según los datos de Refinitiv. Ese fue el momento en que los usuarios de Reddit comenzaron a abogar por el registro directo de las acciones.

Cuantas más acciones se transfieran fuera de las agencias de valores a proveedores de registro directo como Computershare, menos de ellas estarán disponibles para negociar.

Joshua Mitts, profesor de derecho de los valores en la Facultad de Derecho de Columbia, dijo que la eliminación de las acciones del mercado las hace más susceptibles a las oscilaciones salvajes de los precios, lo que podría acabar perjudicando a los inversores minoristas.

«Desde un punto de vista psicológico, puedo ver cómo resuena. Pero desde un punto de vista económico no tiene mucho sentido, porque con menos acciones disponibles la negociación va a ser simplemente más volátil», dijo Mitts.

Un portavoz de GameStop no quiso hacer comentarios.

Populares aplicaciones de trading como Robinhood Markets Inc y SoFi Technologies Inc, así como corredores tradicionales como Charles Schwab Corp y Fidelity, perderían si la tendencia de registro directo se intensifica. Se beneficiaron de la oleada de este año en el comercio de acciones de memes.

Los representantes de Robinhood y Charles Schwab reiteraron que sólo se prestan a los fondos de cobertura las acciones de los clientes que han pedido préstamos a las corredurías para invertir.

«Hemos visto un repunte en los últimos meses de clientes que solicitan mantener ciertos valores fuera de Charles Schwab como medio para evitar que sean prestados», dijo el director gerente de comercio y educación de la correduría, Jeff Chiappetta, en un comunicado.

Muchas solicitudes fueron hechas por clientes que compraron acciones sin pedirlas prestadas a Charles Schwab y no habrían tenido sus acciones prestadas, agregó Chiappetta.

Un portavoz de SoFi no respondió a una solicitud de comentarios.

RESTRICCIONES A LA NEGOCIACIÓN

Los inversores minoristas empezaron a desconfiar de los corredores de bolsa cuando Robinhood y sus homólogos pusieron restricciones a la negociación de las acciones de GameStop a finales de enero. Miles de inversores afirmaron en las redes sociales que las restricciones a la negociación se introdujeron para proteger a los fondos de cobertura que habían perdido miles de millones de dólares vendiendo en corto las acciones sin anticiparse a un repunte impulsado por Reddit.

Los corredores de bolsa sin comisiones, como Robinhood, se basan en el pago por el flujo de órdenes, según el cual reciben comisiones de los creadores de mercado por dirigirles las operaciones. Este modelo de negocio también ha despertado la desconfianza de los inversores minoristas, especialmente porque Citadel Securities, que actúa como creador de mercado de Robinhood, también gestiona fondos de cobertura que se dedican a la venta en corto.

Robinhood y Citadel han insistido en que las restricciones a las operaciones no se establecieron para proteger a los fondos de cobertura, sino que eran necesarias porque Robinhood no tenía suficientes garantías para ejecutar las operaciones de los clientes.

Un juez estadounidense se puso de acuerdo con Robinhood en este asunto el mes pasado, desestimando una demanda de un inversor que acusaba a la aplicación de comercio y a otros corredores de bolsa de impedir erróneamente que los inversores minoristas compraran «acciones meme» de rápido crecimiento y desencadenar una venta masiva. (Información de Svea Herbst-Bayliss en Boston y Krystal Hu en Nueva York. Información adicional de John McCrank en Nueva York; edición de David Gregorio y Greg Roumeliotis) Reuters. Traduce serenitymarkets