El Producto Interior Bruto (PIB) de España se colocará en el 4,6% al cierre de 2021, según las últimas previsiones de la Comisión Europea, que recorta así 1,6 puntos porcentuales las estimaciones de crecimiento de nuestro país en comparación con las hechas el pasado mes de julio, cuando fijaba el crecimiento económico en el 6,2%.

Sin embargo, de cara a 2022 y 2023, Bruselas estima un crecimiento de España superior a la media de la Unión Europea (UE), al situar el PIB en el 5,5% y 4,4%, respectivamente, frente al 4,3% y 2,5% de la UE. Se prevé que las tasas de crecimiento de la zona euro sean idénticas a las de la UE en 2021 y 2022, y del 2,4% en 2023.

Esto supone que nuestro país no recuperará el nivel prepandemia hasta el primer trimestre de 2023. (y algunos se preguntarán por que el Ibex no sube)

En España se proyecta un crecimiento "por debajo de nuestras expectativas de verano", no obstante, "se espera que el PIB de España se mantenga en una senda de crecimiento muy fuerte durante los próximos dos años gracias a la implementación del Plan de Recuperación y Resiliencia", señala el comisario europeo de Finanzas, Paolo Gentiloni.

Por otro lado, Bruselas vaticina que el repunte del gas y la electricidad lleven a la inflación hasta el 2,8% en 2021, descendiendo al 2,1% en 2022 y al 0,7% 2023.

La Comisión Europea explica que estas perspectivas dependen en gran medida de dos factores: la evolución de la pandemia del COVID-19 y el ritmo de ajuste de la oferta tras el rápido cambio de tendencia de la demanda tras la reapertura de la economía. Así, a pesar de los crecientes vientos en contra, "la economía de la UE se está recuperando de la recesión pandémica más rápido de lo esperado. A medida que avanzaban las campañas de vacunación y comenzaron a levantarse las restricciones, el crecimiento se reanudó en primavera y continuó sin cesar durante el verano", afirma en un comunicado.

DE LA RECUPERACIÓN A LA EXPANSIÓN

"La economía europea se está recuperando con fuerza de la recesión, con una tasa de crecimiento proyectada del 5% este año. Nuestras medidas para amortiguar el golpe de la pandemia y aumentar las vacunas en toda la UE han contribuido claramente a este éxito. Pero este no es momento para la complacencia: seguimos enfrentándonos a la incertidumbre con este virus y existen algunos riesgos con los que lidiar", dice el vicepresidente de la Comisión Europea, Valdis Dombrovskis.

También se refiere a los cuellos de botella en las cadenas de suministro y el aumento de los precios de la energía que afectará a muchos hogares y empresas en toda Europa: "Necesitamos monitorear de cerca la inflación y ajustar nuestras políticas si es necesario. Para mantener el rumbo, ahora debemos centrarnos en implementar inversiones y reformas planificadas bajo el Fondo de Recuperación y Resiliencia para impulsar nuestro potencial económico",

Por su parte, Gentiloni apunta que "la economía europea está pasando de la recuperación a la expansión, pero ahora se enfrenta a algunos vientos en contra. Una respuesta política sin precedentes amortiguó el impacto del COVID-19 en los trabajadores y las empresas y una exitosa campaña de vacunación ha permitido la reapertura de nuestras economías desde la primavera. Esto ha impulsado un aumento repentino del crecimiento, que a su vez está ayudando a estabilizar nuestras finanzas públicas. Y con el apoyo de NextGenerationEU, se espera que la inversión pública alcance su nivel más alto en más de una década".

Subraya tres amenazas clave para este panorama positivo: un marcado aumento de casos de COVID, más agudo en áreas donde las vacunaciones son relativamente bajas; aumento de la inflación, impulsado en gran parte por un aumento en los precios de la energía; e interrupciones de la cadena de suministro que están afectando a numerosos sectores.

Mientras tanto, se espera que la demanda interna continúe impulsando esta expansión. Las mejoras en los mercados laborales y una disminución proyectada del ahorro deberían contribuir a un ritmo sostenido del gasto de los consumidores.

No obstante, los cuellos de botella y las interrupciones en el suministro mundial están pesando sobre la actividad en la UE, en particular en su sector manufacturero. Además, después de haber caído drásticamente en 2020, los precios de la energía, en particular del gas natural, han aumentado a un ritmo tumultuoso durante el último mes y ahora están muy por encima de los niveles prepandémicos. Esto está configurado para pesar sobre el consumo y la inversión.

MERCADO LABORAL

Los mercados laborales de la UE mejoraron notablemente gracias a la flexibilización de las restricciones sobre las actividades relacionadas con los consumidores. En el segundo trimestre de este año, la economía de la UE creó alrededor de 1,5 millones de nuevos puestos de trabajo, muchos trabajadores abandonaron los planes de retención de empleo y la tasa de desempleo disminuyó. Sin embargo, el número total de empleados en la UE todavía estaba un 1% por debajo de su nivel anterior a la pandemia. Desde entonces, el desempleo ha disminuido aún más. Con un 6,8%, la tasa de desempleo de la UE en agosto se situó justo por encima de la tasa registrada a finales de 2019.

Los datos de la Comisión Europea revelan focos emergentes de escasez de mano de obra, especialmente en los sectores donde la actividad está aumentando más. Cuanto más duran estos últimos, mayor es el riesgo de que frenen la actividad y alimenten la inflación a través de presiones salariales.

La previsión es que el empleo en la UE crezca a una tasa del 0,8% este año, el 1% en 2022 y el 0,6% en 2023. Se espera que el empleo supere el nivel anterior a la crisis el próximo año y se expanda en 2023. En cuanto al desempleo, Bruselas estima que en la UE disminuya del 7,1% este año al 6,7% y el 6,5% en 2022 y 2023, respectivamente. En la zona euro, se proyecta en el 7,9%, el 7,5% y el 7,3% durante los tres años.

DÉFICIT E INFLACIÓN

Las mejores perspectivas de crecimiento apuntan a déficits más bajos en 2021 de lo esperado en primavera. Después de alcanzar el 6,9% del PIB en 2020, el déficit agregado en la UE debería reducirse marginalmente hasta el 6,6% en 2021 gracias al apoyo fiscal aún elevado de principios de año. Con las medidas de apoyo y el funcionamiento de los estabilizadores automáticos que se reducirán a medida que continúe la expansión económica, se prevé que el déficit agregado de la UE se reduzca a la mitad, hasta alrededor del 3,6% del PIB en 2022, y que disminuya aún más hasta el 2,3% en 2023.

Después de alcanzar alrededor del 92% en la UE (99% en la zona euro), la relación deuda/PIB agregada se estabilizará ampliamente este año y comenzará a disminuir en 2022, alcanzando el 89% del PIB en 2023 (97% en la zona euro).

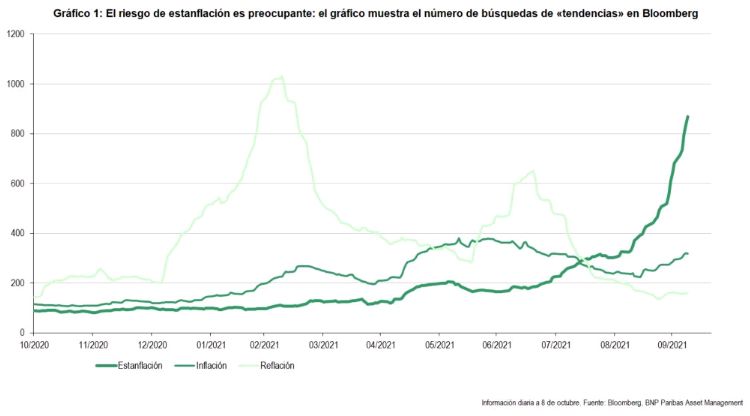

De su lado, Bruselas vaticina que las presiones temporales de los precios mundiales llevan la inflación a un máximo de diez años. La inflación anual en la zona euro aumentó desde un -0,3% en el último trimestre de 2020 al 2,8% en el tercer trimestre de 2021. La lectura de octubre fue del 4,1%. Este fuerte repunte de la inflación se debe principalmente al aumento de los precios de la energía, pero también parece estar vinculado a un amplio conjunto de ajustes económicos posteriores a la pandemia, lo que sugiere que los niveles elevados actuales son en gran medida transitorios.

Se espera que la inflación en la zona euro alcance un máximo del 2,4% en 2021, antes de descender al 2,2% en 2022 y al 1,4% en 2023, ya que los precios de la energía se estabilizarán gradualmente. Para la UE, se espera que la inflación sea del 2,6% en 2021, del 2,5% en 2022 y del 1,6% en 2023.

Eso sí, la Comisión Europea avisa de que la inflación puede resultar más alta de lo previsto si las restricciones de oferta son más persistentes y los aumentos salariales por encima de la productividad se traspasan a los precios al consumidor.