El presidente ejecutivo de Puig, Marc Puig, percibió una retribución total de 25,7 millones de euros en 2023, lo que le sitúa como uno de los ejecutivos españoles mejor pagados, y percibirá un pago extraordinario de incentivos por importe de 9,3 millones de euros tras la ejecución de la oferta para la salida a Bolsa, prevista para el próximo 3 de mayo, según consta en el folleto autorizado por la Comisión Nacional del Mercado de Valores (CNMV).

De esta forma, la remuneración del primer ejecutivo de la firma de cosmética está por encima de la percibida el pasado año por algunos de los principales ejecutivos del Ibex 35, como el presidente de Iberdrola, Ignacio Sánchez Galán (13,8 millones de euros), la presidenta de Banco Santander, Ana Botín (12,2 millones de euros) o el consejero delegado de Inditex, Óscar García Maceiras (10,3 millones de euros).

A la prima de 9,3 millones de euros que percibirá Puig se suma además la parte correspondiente que la compañía repartirá entre todos sus empleados, incluidos altos directivos (4,3 millones de euros) y otros empleados clave que son también altos directivos (3,1 millones de euros), por un importe total de entre 80 y 90 millones de euros "en reconocimiento de sus respectivas contribuciones a la sociedad en el contexto de la oferta".

De los casi 26 millones de euros percibidos en 2023 por Marc Puig, 1,7 millones de euros corresponden a la retribución fija, 3,4 millones de euros a la retribución variable, así como 5,6 millones de euros y 14,7 millones de euros correspondientes a sendos planes de incentivos.

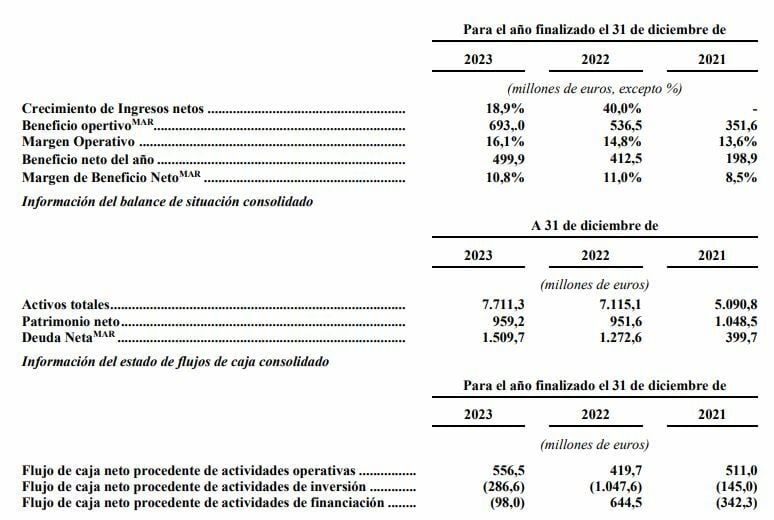

La firma de cosmética Puig comenzará a cotizar el próximo 3 de mayo con un rango de precios de entre 22 y 24,50 euros por acción, con lo que la compañía alcanzará una capitalización bursátil de entre 12.700 millones y 13.900 millones de euros, según consta en el folleto.

En concreto, el tamaño de la oferta es de hasta 3.000 millones de euros, según ha señalado la compañía, que fijará el precio definitivo el próximo 30 de abril. Esta OPV sería la más grande en Europa en lo que va de año.

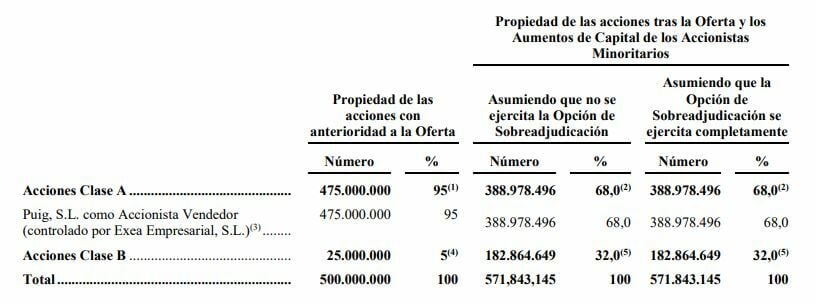

Así, la firma ofrece un número de acciones en la oferta primaria para obtener unos ingresos brutos de aproximadamente 1.250 millones de euros, al tiempo que el accionista mayoritario de la sociedad, Puig, S.L., controlado por Exea (sociedad patrimonial de la familia Puig) ofrece un número de acciones de la oferta secundaria para obtener unos ingresos brutos de aproximadamente 1.360 millones de euros.

De acuerdo al rango de precios de oferta, el número de acciones de oferta primaria estará comprendido entre 51.020.408 y 56.818.181 títulos de clase B, mientras que el número de acciones de la oferta secundaria será de entre 55.510.204 y 61.818.181.

Además, Puig S.L., el accionista vendedor concederá a Goldman Sachs Bank Europe SE, actuando como agente de estabilización, una opción de compra, en nombre de los 'managers', de acciones de sobre-adjudicación de aproximadamente hasta el 15% del tamaño de la oferta base por un importe máximo de 390 millones de euros.

El proceso de 'book-building' comienza este viernes, 19 de abril de 2024, y se espera que concluya el 30 de abril.

LA FAMILIA PUIG CONSERVARÁ UNA PARTICIPACION MAYORITARIA

Tras la oferta, la familia Puig conservará una participación mayoritaria.

En opinión de la compañía, según destaca en el folleto, convertirse en una empresa que cotiza en Bolsa implica un "mayor nivel de escrutinio" por parte de los inversores, analistas, reguladores y el mercado en general, "garantizando que las próximas generaciones de la familia Puig estén sujetas a los estándares más altos posibles mientras dirigen la compañía en la dirección estratégica correcta".

"Esto permitirá a la firma competir mejor en el mercado internacional de la belleza durante la próxima fase de desarrollo. Como resultado de la oferta, las estructuras corporativas y de capital de la sociedad se alinearán mejor con las de las mejores empresas familiares del sector de la belleza 'premium' a escala mundial, que cuentan con un fuerte núcleo accionarial vinculado en la mayoría de los casos a sus familias fundadoras, lo que fomenta un enfoque de pensamiento a largo plazo", subraya la firma.

Asimismo, la empresa cree que convertirse en una empresa que cotiza en Bolsa implicará "una mayor visibilidad y conocimiento", lo que debería proporcionar a la empresa "herramientas útiles" para la atracción y retención de talento, al tiempo que abre el acceso al capital como otra fuente de financiación para apoyar la estrategia de crecimiento de las marcas y la cartera de la empresa.

DIVIDENDOS

Respecto a la retribución a sus accionistas, el grupo señala que no ha aprobado ninguna política de dividendos. No obstante, indica que tiene la intención de distribuir dividendos en efectivo en un futuro próximo "de manera prudente", el primero de ellos posterior a su oferta en 2025 y con cargo a los resultados de 2024.

En este caso, prevé mantener un 'pay out' (ratio de dividendo sobre beneficio atribuible) de aproximadamente el 40%, en línea con su historial en dividendos, no afectando a sus objetivos de continuar haciendo crecer su negocio y ejecutando su plan de negocios.

A futuro, el folleto destaca que se evaluará si introducir una política de dividendos, "dependiendo de sus resultados futuros y necesidades de financiación"