El ajuste estructural del mercado de GNL está en marcha

El mercado de GNL ha comenzado 2021 batiendo récords. Una aguda escasez de cargamentos en Asia en enero y febrero ha provocado que las cargas se realicen cerca de 40 $ / mmbtu y las tarifas de flete al contado aumenten a 350k $ / día. Esta dinámica de precios extrema se produce menos de 9 meses después de los precios mínimos récord.

Hasta ahora, los precios en alza se han contenido dentro del horizonte de invierno actual y comenzaron a disminuir a fines de la semana pasada. Los precios a plazo de JKM están en fuerte retroceso, con precios por debajo de los 7 $ / mmbtu en abril. Pero la explosiva dinámica de precios de este invierno es coherente con un importante "cambio de régimen" que está teniendo lugar en el mercado del GNL.

El equilibrio entre oferta y demanda durante los próximos 5 años se ajustará significativamente en comparación con los 5 años que acabamos de experimentar. Y eso tendrá algunas implicaciones importantes para el valor de los activos de GNL, así como para los precios europeos del gas y la energía.

A qué nos hemos acostumbrado: 2016 - 2020

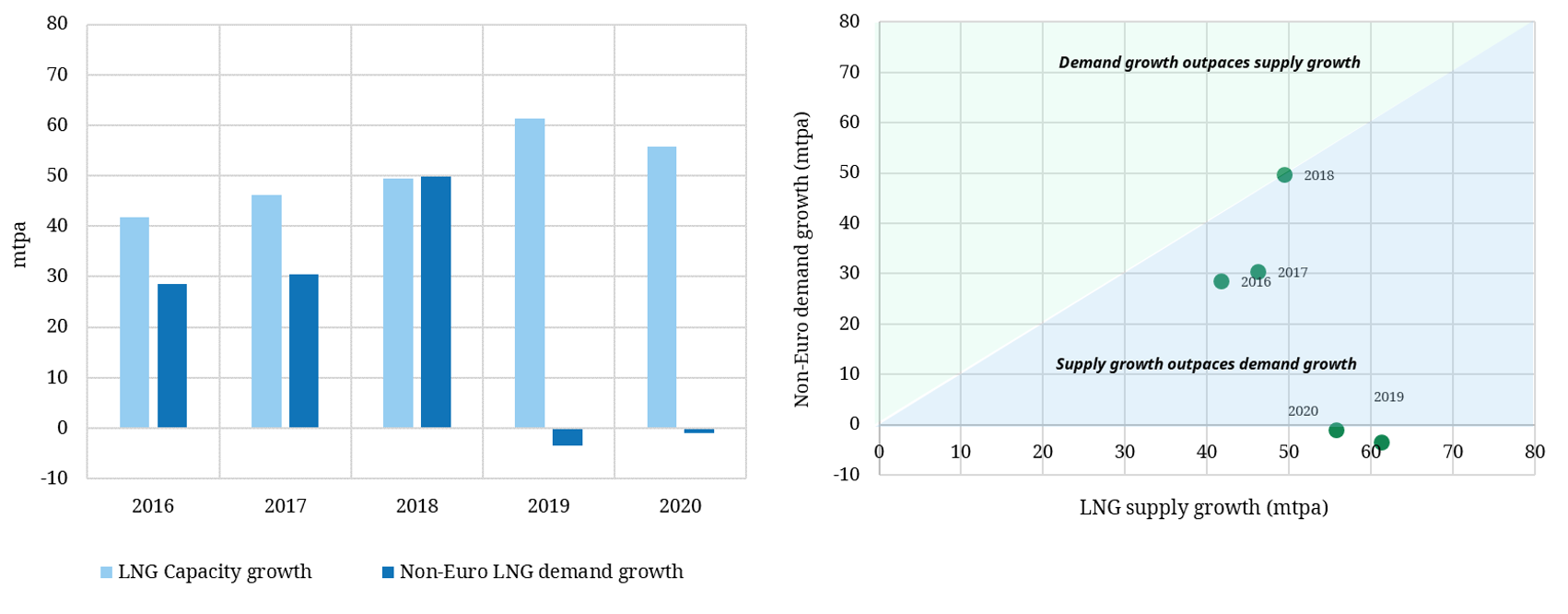

Durante los últimos cinco años, el mercado de GNL ha sido impulsado por un 'régimen bien abastecido' caracterizado por un crecimiento neto de la oferta. Los aumentos en la capacidad de oferta global han superado el crecimiento de la demanda en Asia, MENA y América Latina. El excedente de oferta ha sido absorbido por Europa en su papel de equilibrador como proveedor alternativo del mercado de GNL (y en las condiciones más extremas de 2020 por las exportaciones estadounidenses cerradas).

Estas condiciones se ilustran en el Gráfico 1, que muestra el crecimiento anual de la capacidad de licuefacción (oferta) global frente al crecimiento de la demanda no europea (de Asia, MENA y Latam). El panel de la izquierda muestra una serie de tiempo anual simple. El gráfico de la derecha traza estos datos como puntos en un diagrama de dispersión. Los puntos que se encuentran debajo de la línea diagonal en la región sombreada en azul representan condiciones de crecimiento de la oferta neta.

Gráfico 1: Crecimiento de la oferta de GNL frente al crecimiento de la demanda no europea

Fuente: Timera Energy

El grado de crecimiento de la oferta neta (es decir, la profundidad de un año en la región sombreada en azul) tiene una influencia importante en la dinámica de precios del mercado. Por ejemplo, el pronunciado crecimiento de la oferta neta en 2020 registró precios bajos en comparación con un mercado más equilibrado en 2018.

El 'régimen bien abastecido' que ha prevalecido durante los últimos 5 años se caracteriza típicamente por:

- Niveles de precios absolutos más bajos

- Diferenciales de precios interregionales más bajos (por ejemplo, JKM vs TTF), con correlaciones más altas

- Menor volatilidad de los diferenciales de precios

- Mayores importaciones de GNL en Europa, con una fuerte relación JKM / TTF

- Tarifas de alquiler de barcos más bajas

- Mayor influencia de los precios de Henry Hub (dada la dinámica cerrada de EE. UU.)

A partir de 2021, este régimen al que nos hemos acostumbrado está destinado a cambiar.

Lo que nos espera: 2021 - 2025

El mercado mundial de GNL está en transición este año hacia un período de lo que probablemente serán al menos 4 años de un nuevo "régimen de mercado más estricto". Esto se caracteriza por el crecimiento de la demanda neta (frente al crecimiento de la oferta neta en un régimen bien abastecido).

Hay un plazo de entrega de 4 a 5 años entre el FID de un nuevo proyecto de suministro de GNL y su puesta en funcionamiento. Esto significa que podemos estar razonablemente seguros de cómo será el crecimiento de la oferta en los próximos 5 años. La incertidumbre es mucho mayor cuando se trata del crecimiento de la demanda, particularmente en los países asiáticos de mayor crecimiento (por ejemplo, China e India) que han sido la sala de máquinas del crecimiento del mercado de GNL.

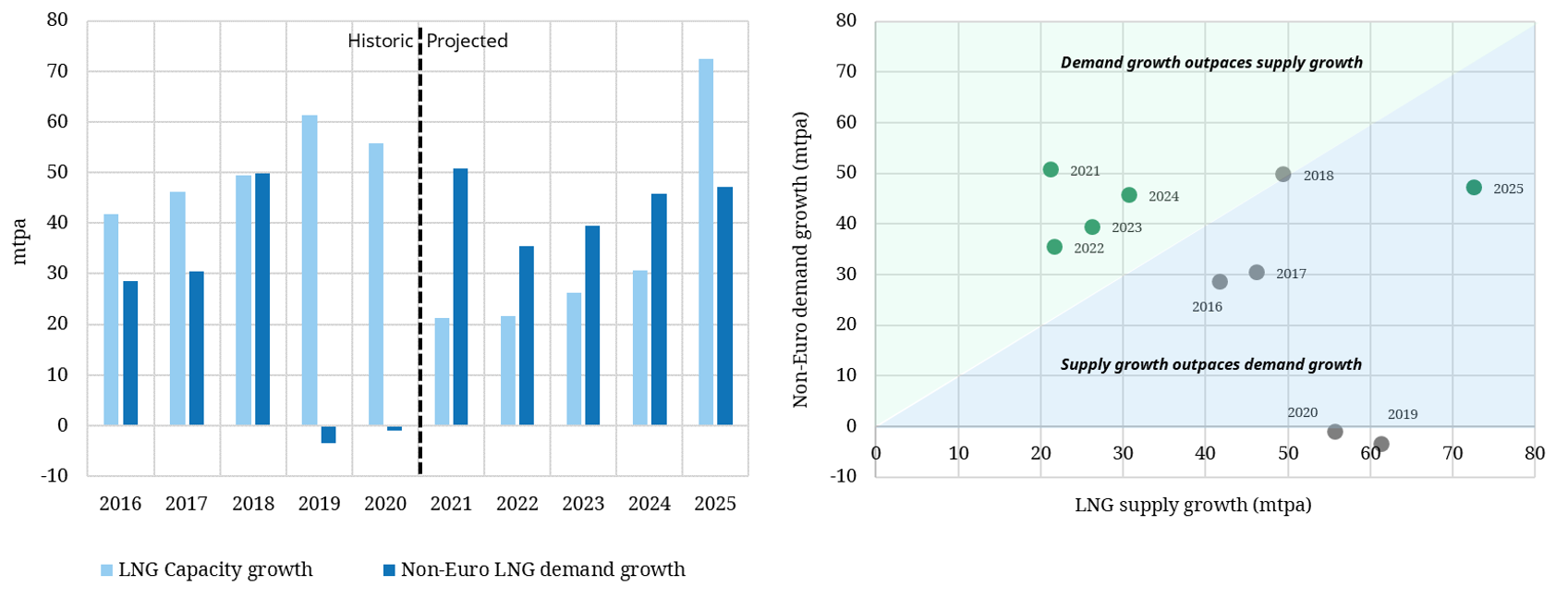

El gráfico 2 ilustra un escenario para la evolución del crecimiento de la oferta y la demanda del mercado de GNL durante los próximos 5 años. Los escenarios asumen que 2021 es un año relativamente fuerte de crecimiento de la demanda dada la reapertura económica de Covid, vientos de cola muy fuertes del estímulo fiscal global y algo de demanda reprimida a partir de 2020. El crecimiento de la demanda luego regresa a niveles consistentes, por ejemplo, con el período 2016-18. Por el lado de la oferta, el escenario asume que actualmente la capacidad de FID llega al mercado (incluidos los nuevos trenes de Qatar que aumentarán en 2025).

Gráfico 2: Crecimiento de la oferta de GNL frente al crecimiento de la demanda no europea

Fuente: Timera Energy

La transición a un 'régimen de mercado más estricto' se ilustra claramente con los puntos a lo largo de 2021-24 ubicados en el área sombreada en verde sobre la diagonal. En otras palabras, el mercado de GNL está pasando a un estado de crecimiento de la demanda neta.

Este 'régimen de mercado más estricto' se caracteriza por condiciones muy diferentes a las que estamos acostumbrados desde los últimos 5 años:

- Niveles de precios absolutos más altos

- Diferenciales de precios interregionales más altos y más estacionales (por ejemplo, JKM vs TTF), con correlaciones más bajas

- Mayor volatilidad de los diferenciales de precios y mayor frecuencia de los picos de precios (por ejemplo, enero de 2021)

- Menores importaciones de GNL en Europa, con Asia retirando el gas

- Tarifas de flete de embarcaciones más altas (viajes promedio más largos)

- Reducción de la influencia de los precios de Henry Hub a medida que TTF / JKM divergen

Estas condiciones apoyan mucho el valor de las carteras de suministro flexibles que tienen una opción larga. Al mismo tiempo, representan riesgos crecientes en el servicio de carteras de clientes y contratos de venta y en la gestión de exposiciones sobre cualquier opción vendida. El cambio de régimen también apunta a un aumento de los precios del gas y la energía en Europa a medida que disminuyen los flujos de importación de GNL.

La dinámica que se desarrolla en el mercado de GNL este invierno es solo una muestra de lo que puede suceder. El suministro de GNL es relativamente inelástico (insensible al precio), particularmente dentro de horizontes de entrega a corto plazo (por ejemplo, 2 a 3 meses) dado el impacto de la cadena de suministro y las limitaciones logísticas. Es probable que los impactos de la oferta inelástica se vuelvan más frecuentes y pronunciados a medida que el mercado se contraiga entre 2021 y 24.

Analizar los precios del GNL y su impacto en el valor de los activos

El futuro de los mercados es intrínsecamente incierto. Cualquiera que crea que puede pronosticar con precisión los resultados del mercado solo necesita mirar hacia atrás a los eventos de los últimos 3 años (el mercado ajustado en el verano de 2018 se colapsará en el verano de 2020) antes de tragarse su arrogancia.

¿Tiene sentido basar una visión del futuro en las curvas de futuro del mercado? Realmente no. Los precios a plazo son clave para gestionar y marcar las exposiciones de la cartera de mercado. Pero no representan una predicción precisa de la evolución de los precios, dado:

Esto presenta a las empresas de GNL un gran desafío. Para crear valor en la cartera y gestionar el riesgo, es importante comprender el impacto de una variedad de resultados potenciales de precios al contado y futuros. Por ejemplo, ¿cómo interactúan los componentes individuales de una cartera de GNL para impulsar el valor en condiciones de extrema volatilidad de precios, aumento de las tasas de flete y desglose de las correlaciones de precios?

Este desafío se aborda mejor a través de un motor robusto de simulación de precios, que captura las características específicas de la dinámica del régimen de mercado que establecimos anteriormente. Tomemos un caso de estudio de cómo hemos abordado esto en nuestro conjunto de herramientas analíticas.

Nuestro marco para la simulación de precios de mercado de GNL se ha desarrollado en torno al

modelo Timera LNG Bridge . Este es un modelo de valoración de cartera que hemos implementado y utilizado en una amplia gama de grandes empresas de GNL (por ejemplo, grandes empresas de petróleo y gas, comerciantes de materias primas, productores y servicios públicos). El modelo simula precios de mercado, optimiza la flexibilidad de la cartera (por ejemplo, cargas, contratos, coberturas) y genera distribuciones de valor de activos y carteras para respaldar a los originadores, comerciantes, gestores de riesgo y decisiones de inversión de activos.

El motor de precios en LNG Bridge produce múltiples (por ejemplo, más de 500) simulaciones de precios al contado y futuro correlacionadas en diferentes ubicaciones (por ejemplo, JKM, TTF, HH, WIM). Estas simulaciones capturan la probabilidad de estar en diferentes regímenes de mercado a lo largo del horizonte temporal considerado. Por ejemplo, la probabilidad de estar en un 'régimen de mercado más estricto' para cualquier simulación dada es mayor en 2022 (un año de bajo crecimiento de la oferta) que en 2025 (un año en el que la nueva oferta de Qatar puede entrar en línea).

Cada simulación de precio refleja la dinámica de precios subyacente del régimen vigente, por ejemplo, el comportamiento de los diferenciales de precios, las correlaciones, la volatilidad y las tasas de fletamento. Esto permite la optimización y valoración de una cartera de GNL en una amplia gama de resultados de mercado plausibles. Más importante aún, este enfoque genera distribuciones de precios y resultados de valor de cartera que enfrentan el desafío de la incertidumbre del mercado.

Se prevé que la dinámica cambiante de los precios del mercado se vuelva mucho más importante en los próximos 5 años. Una sólida capacidad de simulación de precios respalda la capacidad de los equipos comerciales de GNL para crear y administrar el valor de la cartera en condiciones cambiantes del mercado. Tratar de administrar una cartera sin él es un poco como intentar ganar una batalla aérea sin ningún radar.