Gracias. Yo también estaba con el movil. Ya he conseguido conectar el portatil.

No, The Oil Bull Thesis no ha terminado

17 de agosto de 2018 a las 9:30 a.m.•

USO

Resumen

- Esta semana fue testigo del informe de almacenamiento de petróleo más bajista de EE. UU., Pero los inversores también deben observar los saldos globales y no solo los cambios de almacenamiento semanales en los EE. UU.

- Las renovadas sanciones iraníes condujeron a un cambio en la manera en que Arabia reorientó sus exportaciones de crudo a los Estados Unidos. Desde la Q1, estimamos que se agregaron ~ 25 mil barriles al almacenamiento de crudo.

- Pero las exportaciones de crudo de los EE. UU. Son un gran factor de cambio en los cambios de equilibrio ahora, y para que las exportaciones sean altas, el mercado mundial de petróleo debe ser ajustado.

- Ahora estamos empezando a ver señales de que el exceso físico que se inició en junio se revirtió, y como resultado, se producirán mayores exportaciones de crudo en los Estados Unidos.

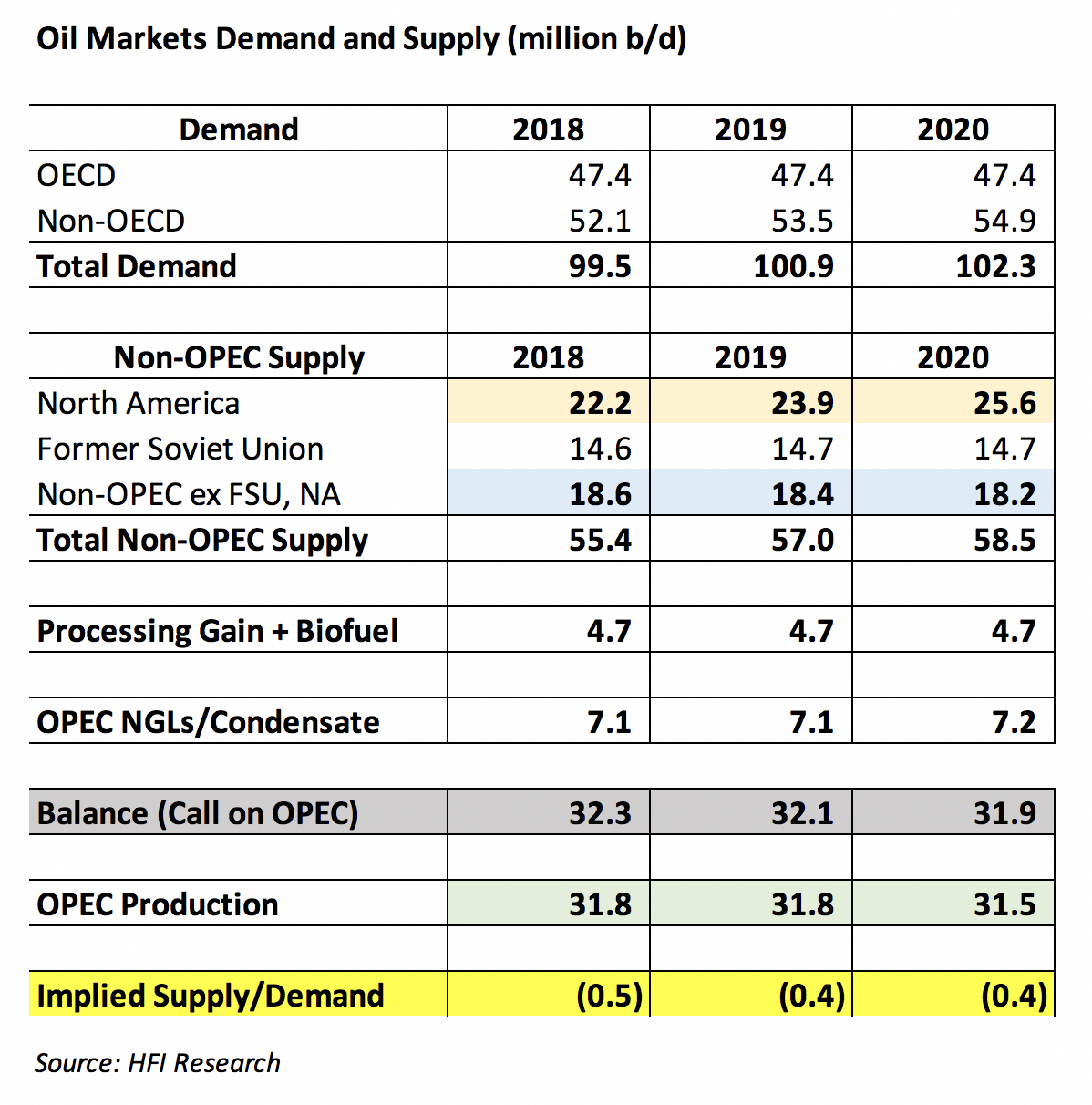

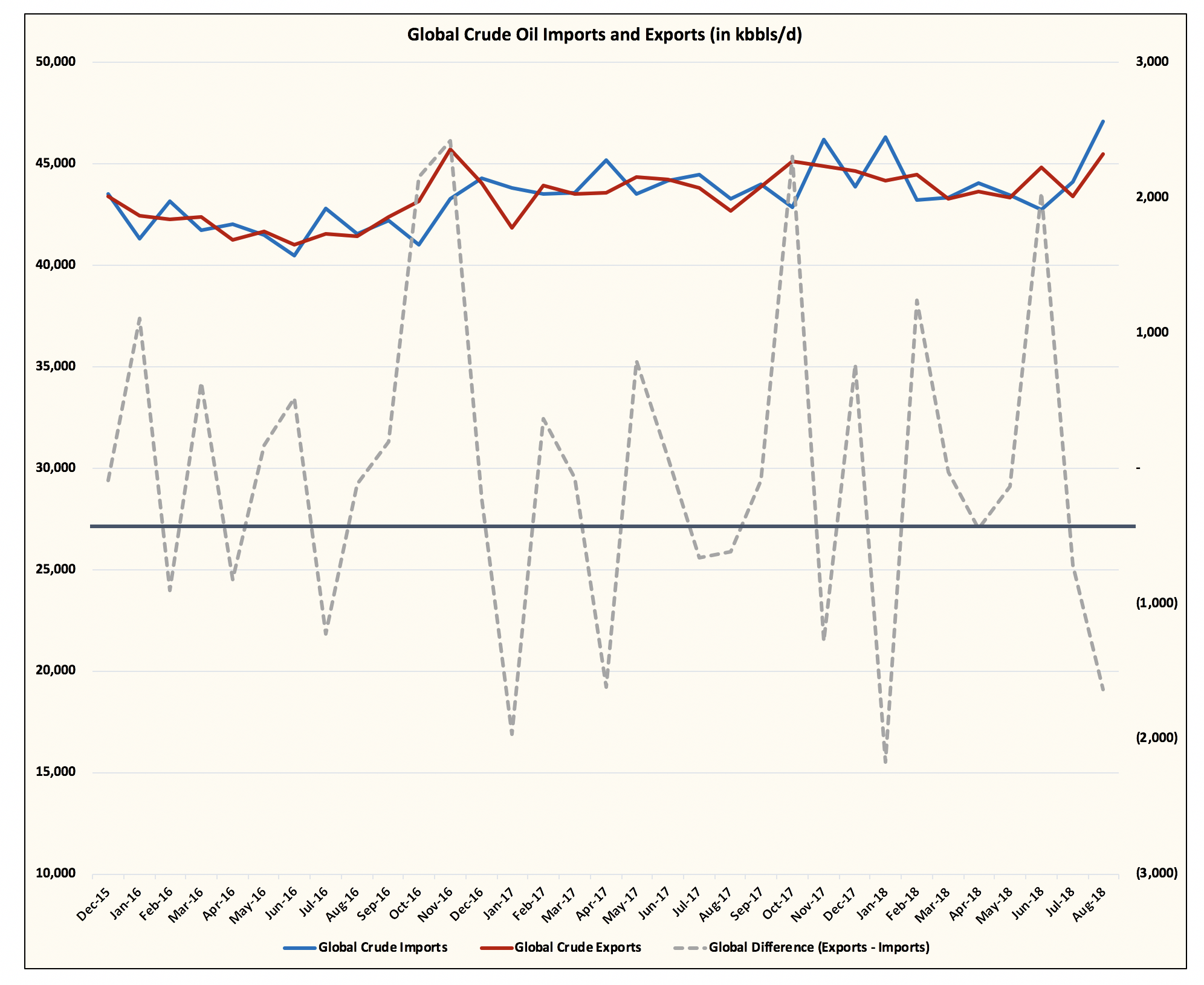

- Al final, los factores clave que impulsarán la tendencia en los precios del petróleo se reducen al modelo de oferta y demanda. Nuestro modelo continúa mostrando un déficit y los saldos del cuarto trimestre son alcistas a -1+ mb / d

Mike Pompeo, un duro crítico del Acuerdo Nuclear de Irán, ahora estaría en condiciones de aconsejar al presidente Trump que retire a los EE. UU. Del JCPOA. Tras el nombramiento de Pompeo, John Bolton, otro duro crítico del JCPOA, se unió al Consejo de Seguridad Nacional. Inmediatamente, el mercado del petróleo tuvo que contemplar el riesgo de nuevas sanciones contra Irán.

Curiosamente, la contratación de John Bolton se produjo después de que el príncipe heredero de Arabia Saudita, Mohammed Bin Salman o conocido como MBS,

visitara la Casa Blanca .

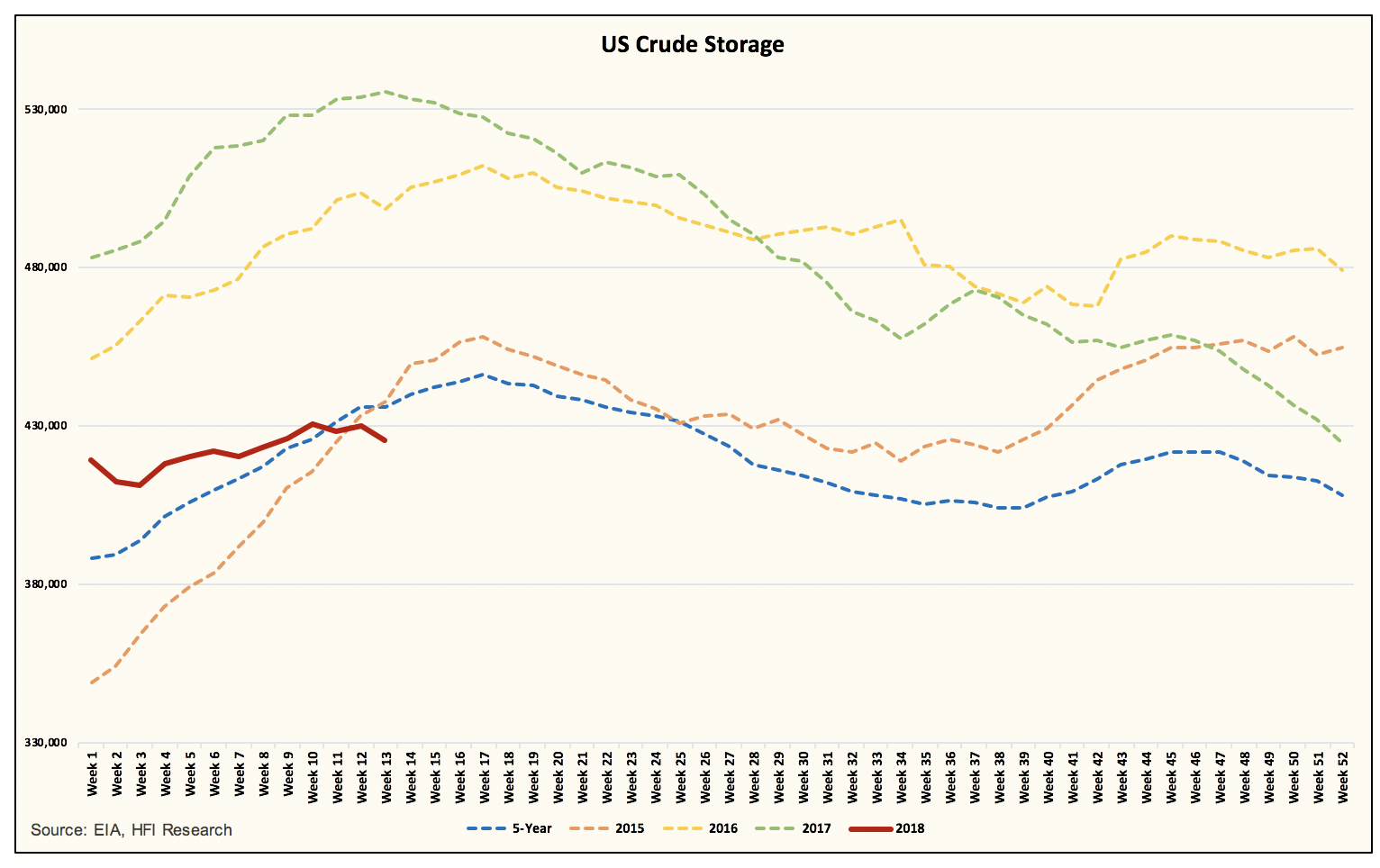

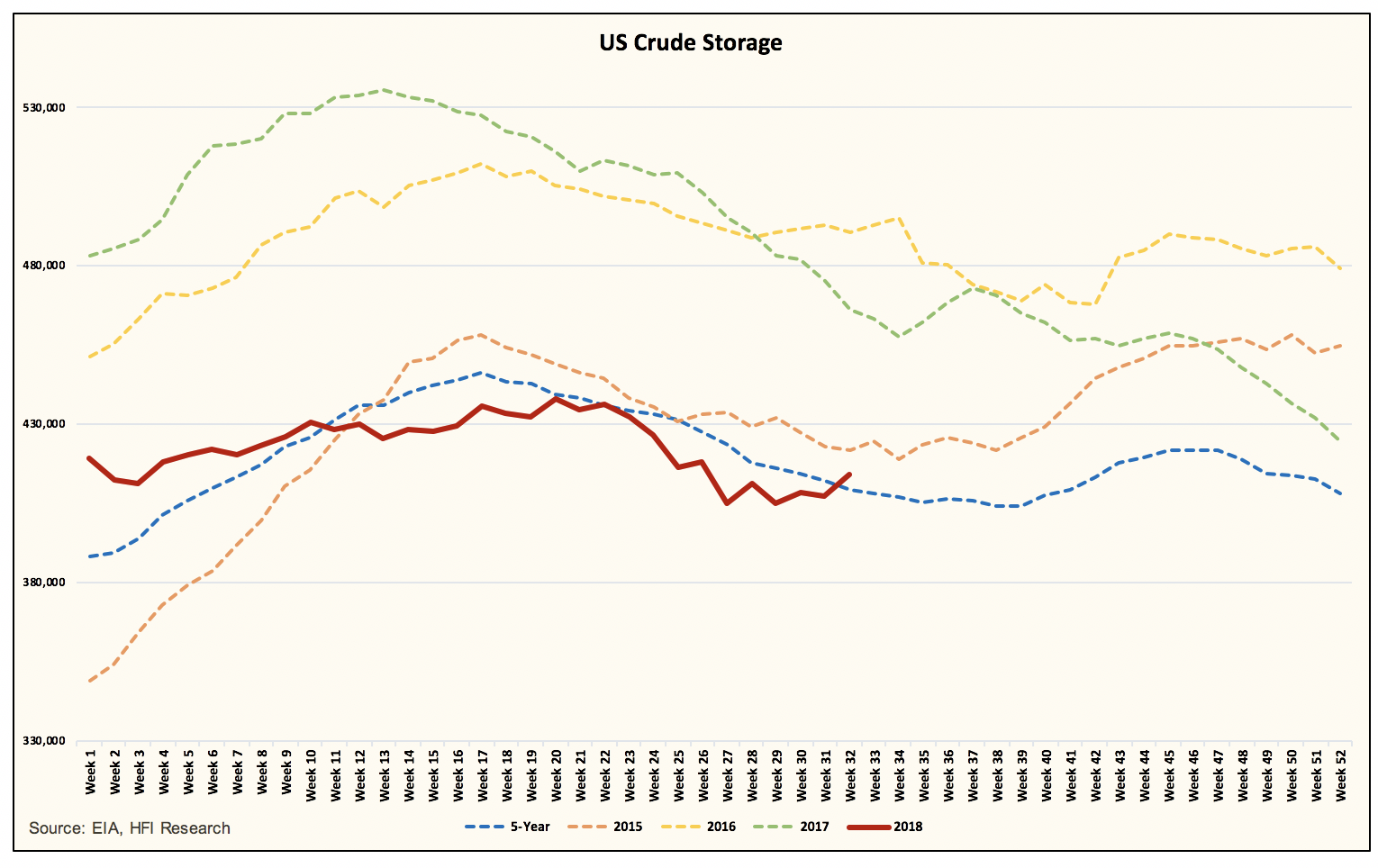

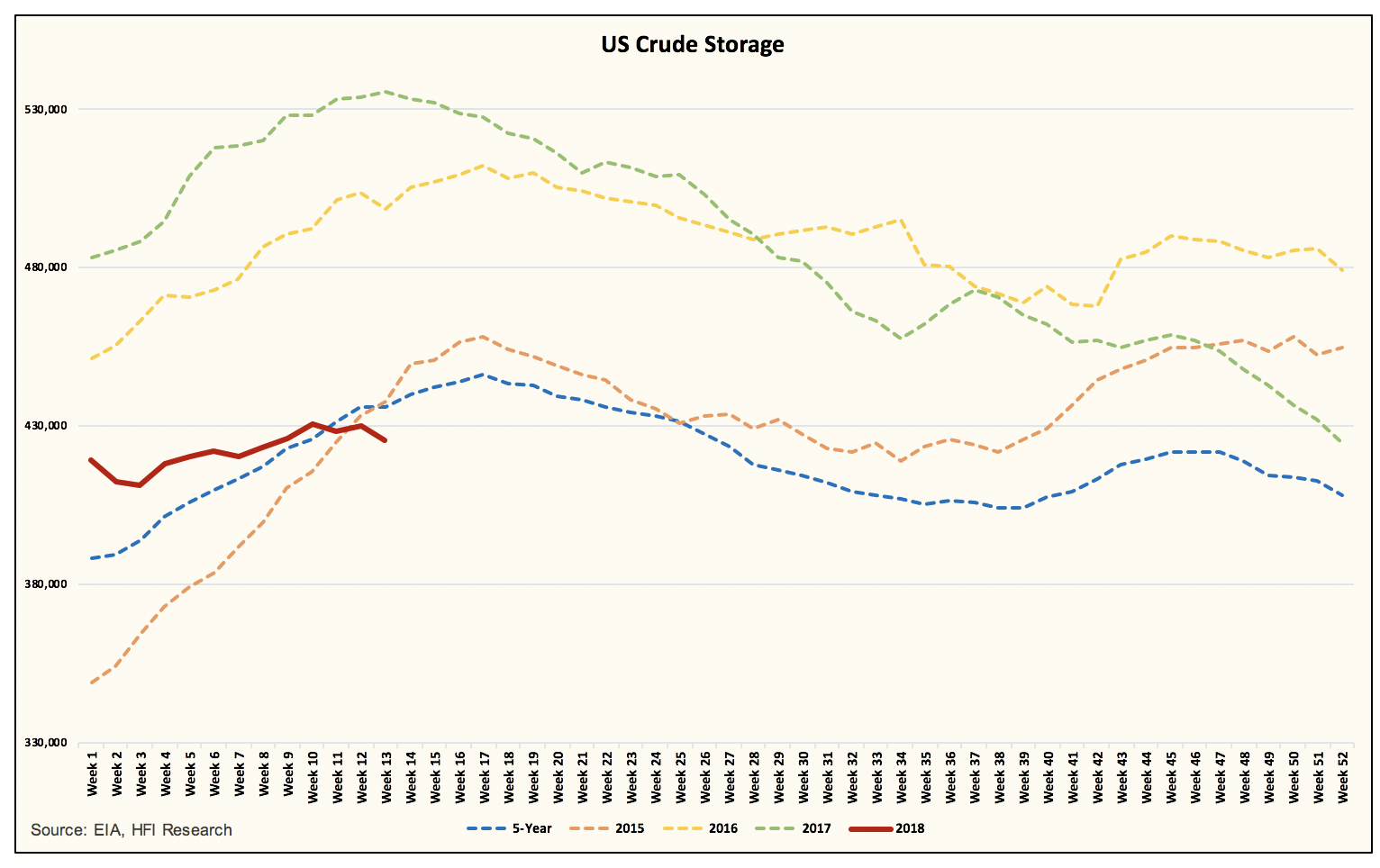

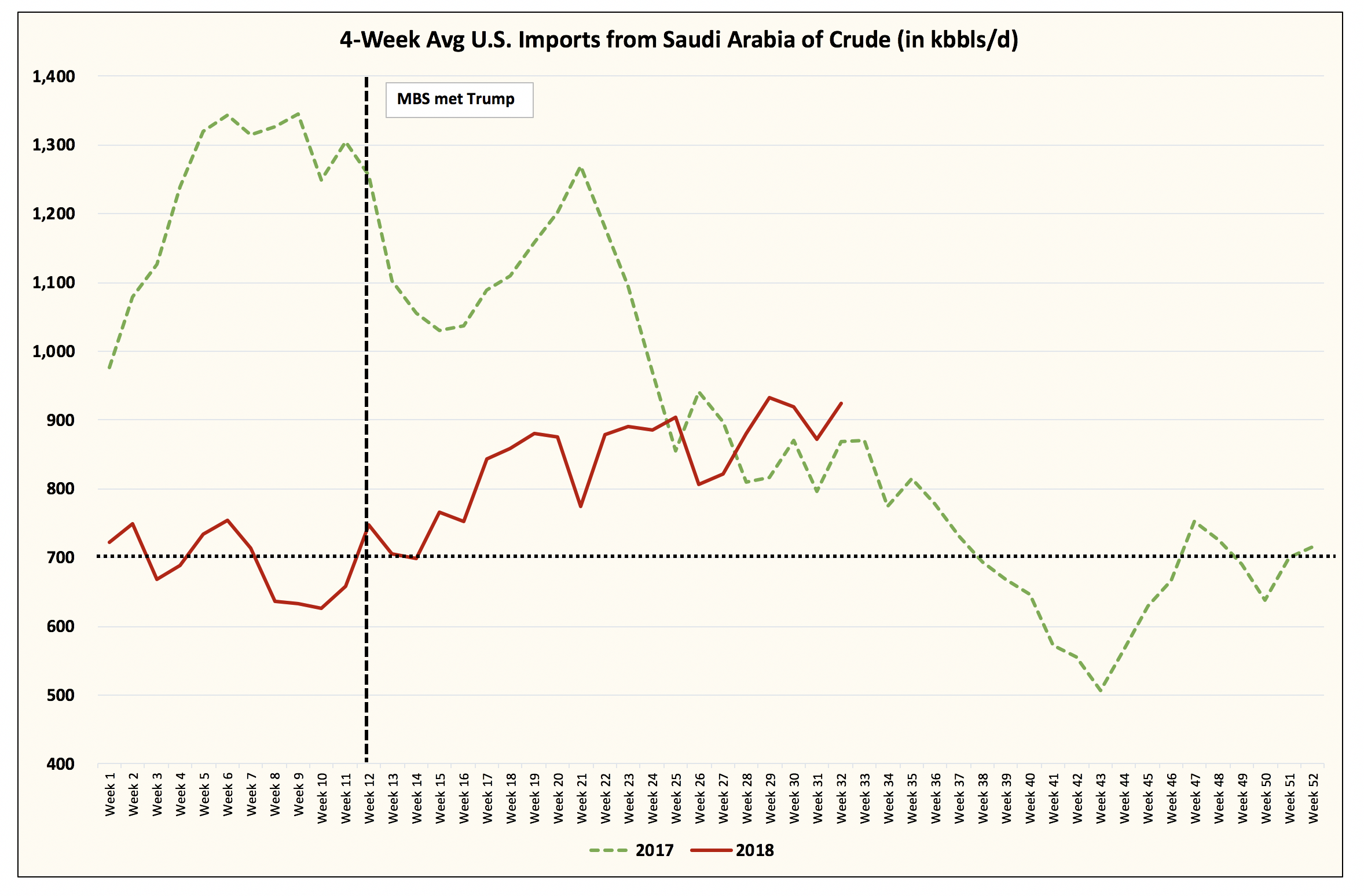

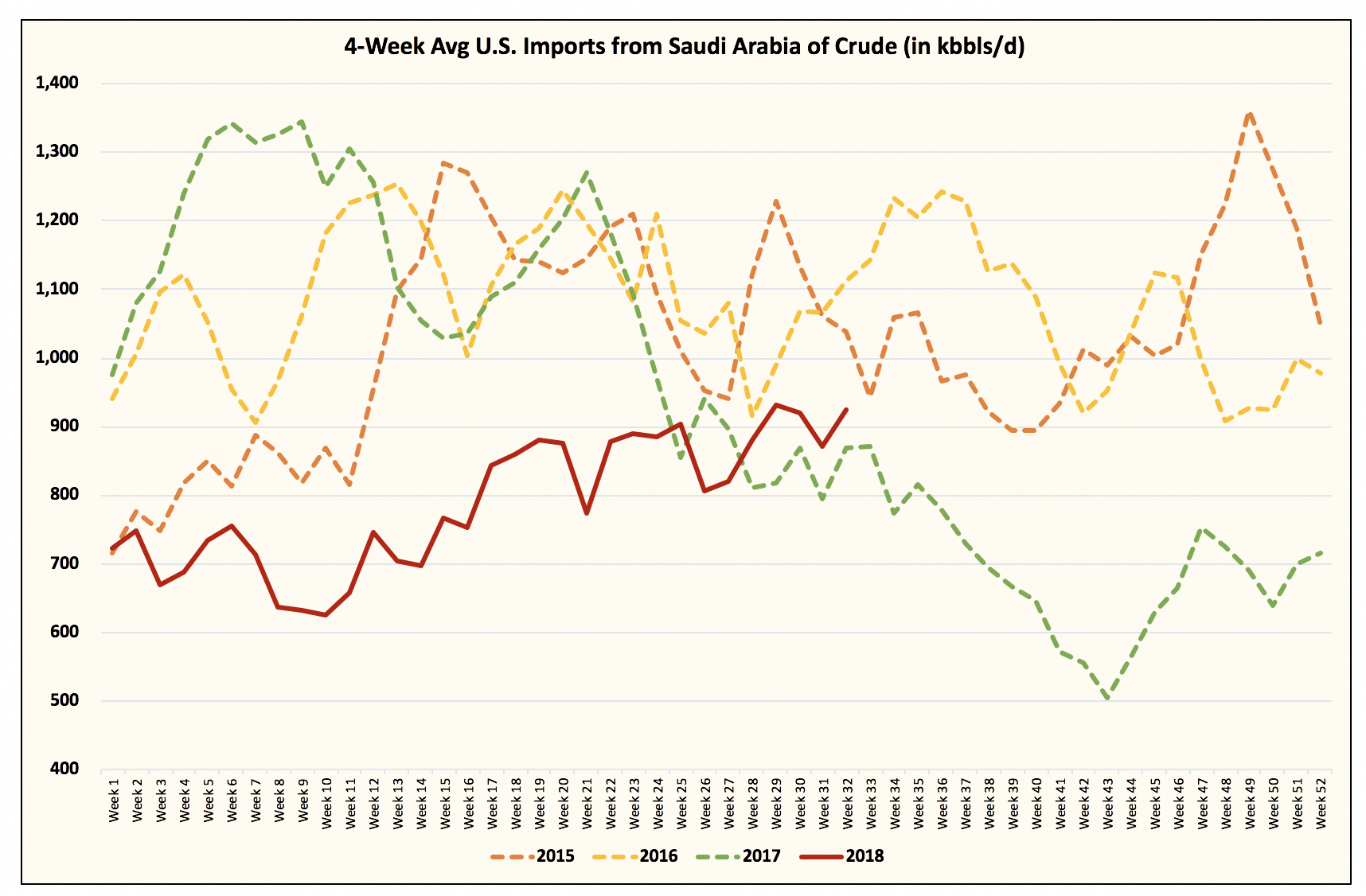

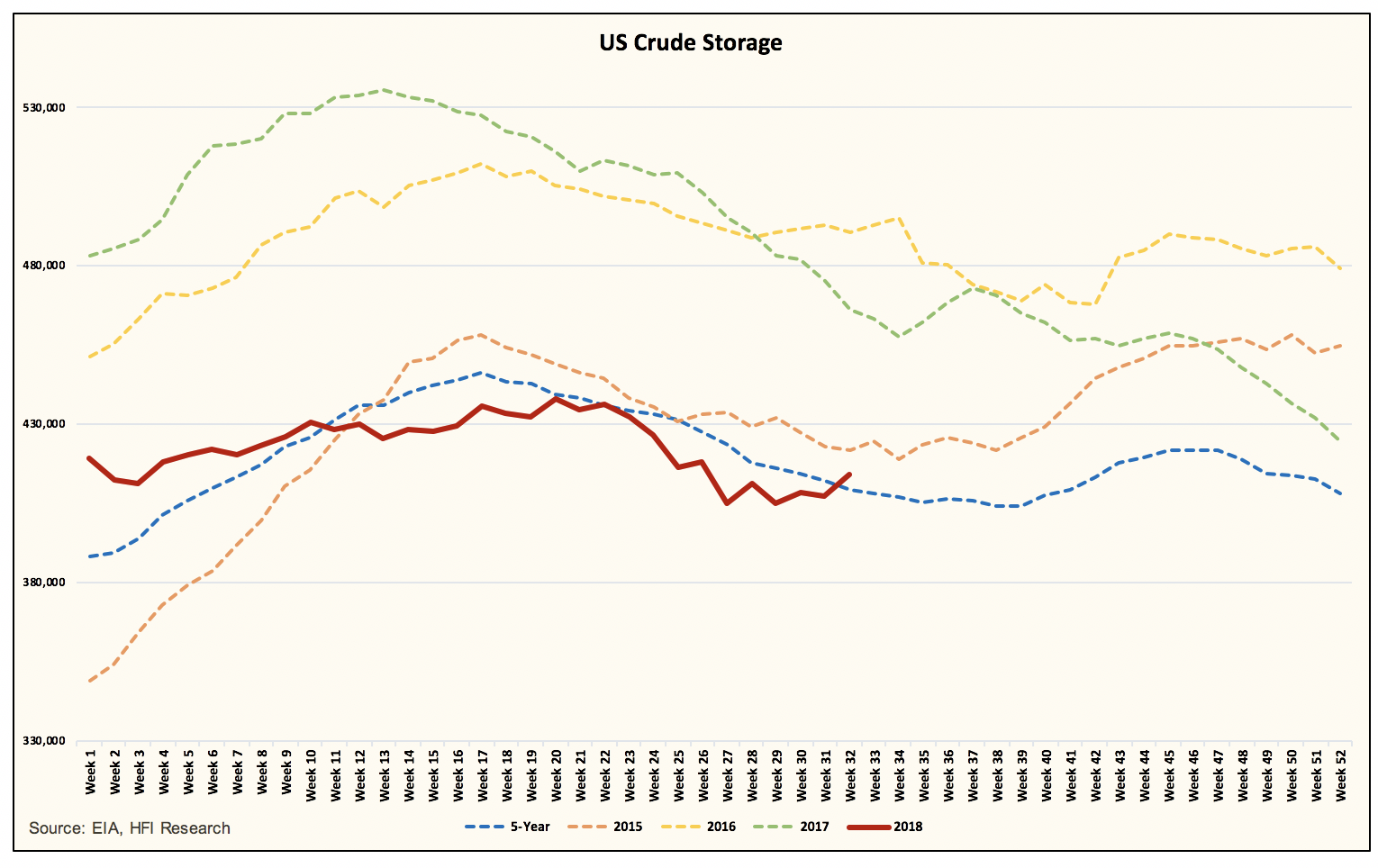

Antes de la reunión de marzo, los inventarios de crudo de EE. UU. Se veían así:

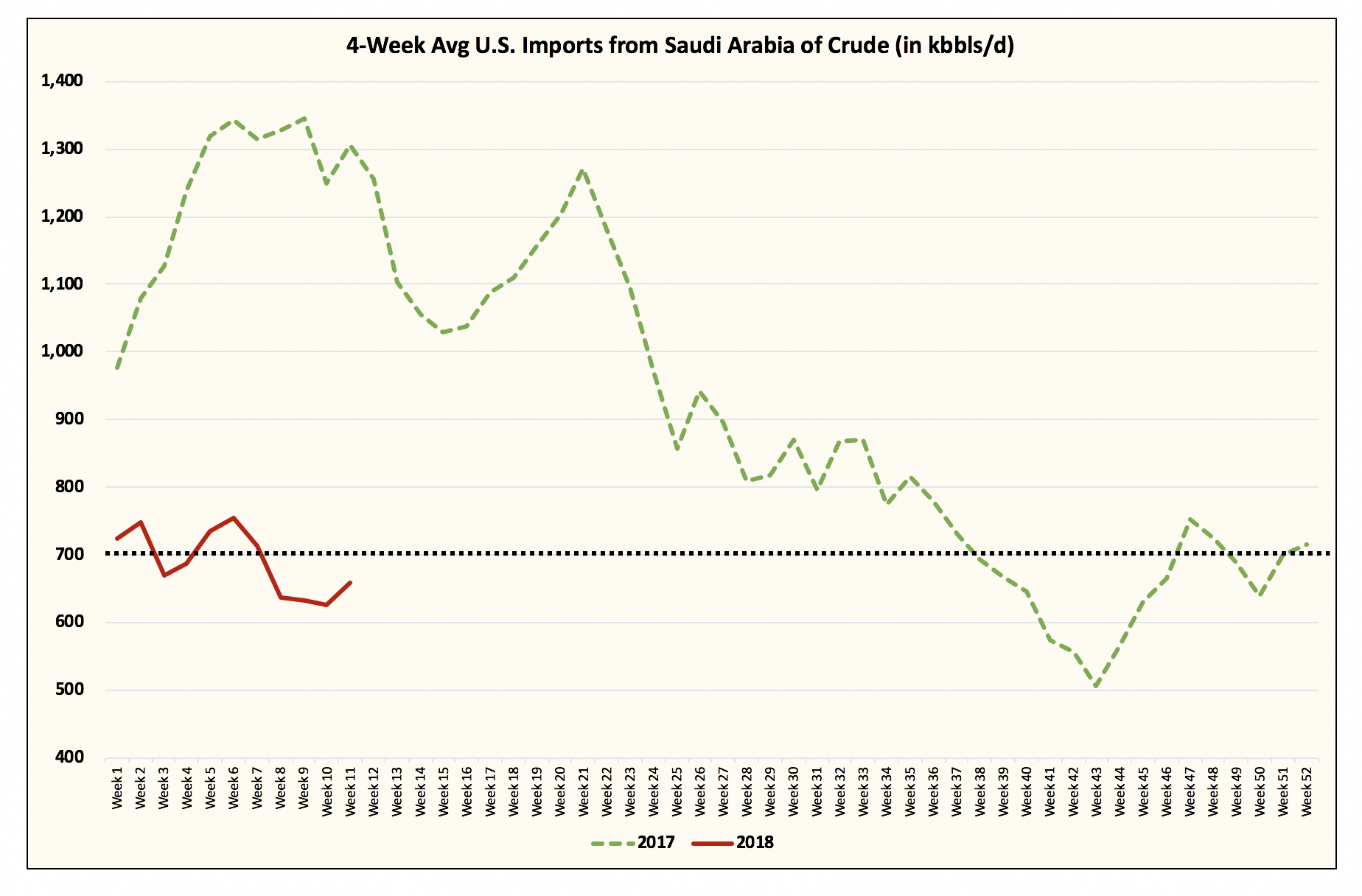

En lo que se suponía que sería un trimestre de construcción estacional, el almacenamiento de crudo en Estados Unidos era básicamente plano. Celebramos esto como un signo de fundamentos muy alcistas. Pero una parte importante de eso vino de Arabia reduciendo las exportaciones de crudo a los Estados Unidos:

Y sobre una base interanual, puede ver la magnitud que tuvieron las importaciones más bajas en el almacenamiento de crudo de los EE. UU .:

Pero la trayectoria alcista del almacenamiento de crudo en Estados Unidos comenzó a cambiar materialmente al inicio de la Q2. Las importaciones de crudo de EE. UU. Comenzaron a repuntar más alto de lo que proyectamos y nos llevaron a

estimar constantemente el exceso de extracción de crudo . Y creemos que esta es una crítica muy justa y válida del trabajo que hemos realizado en 2018.

Entonces, ¿qué cambió?

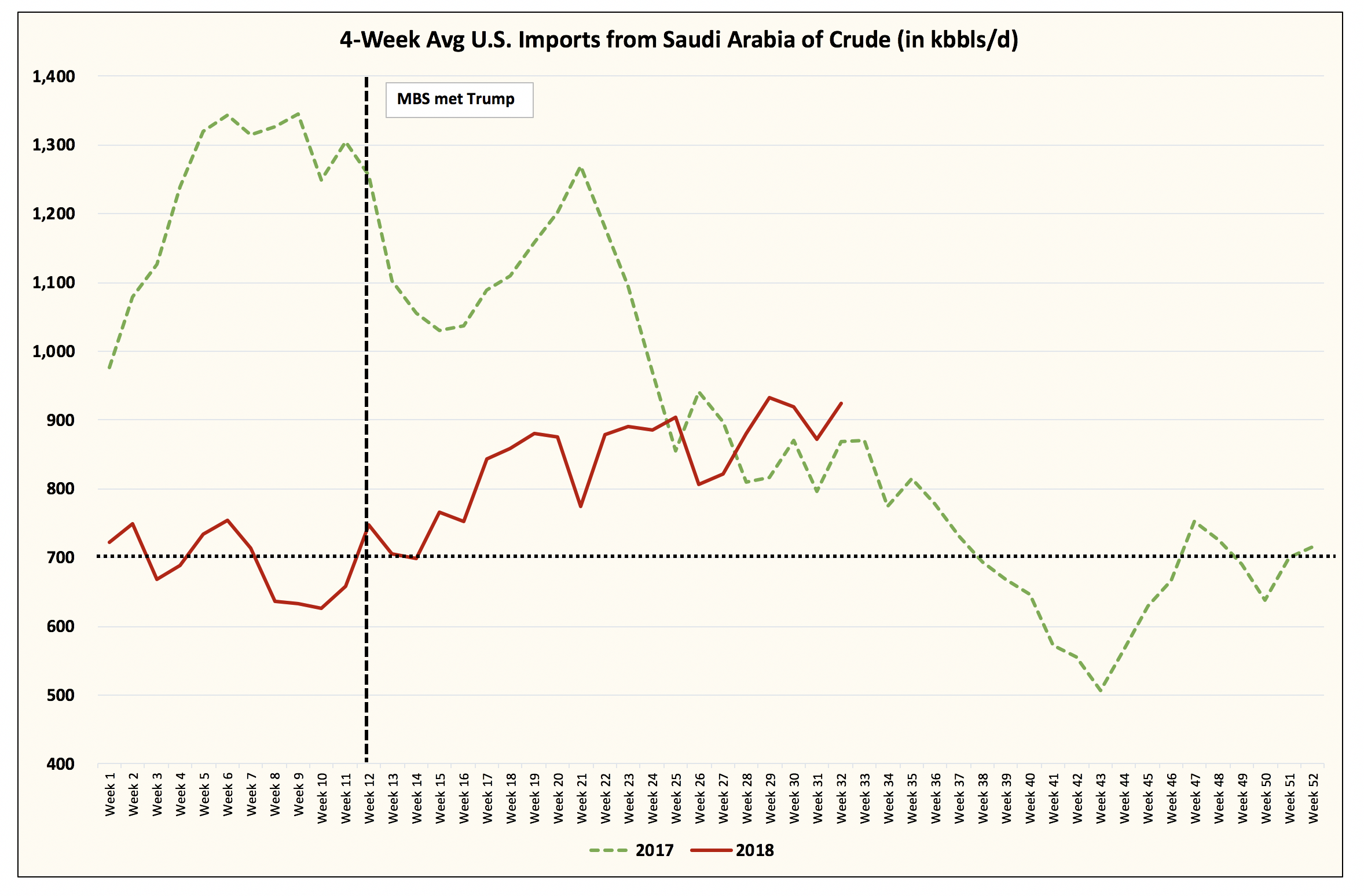

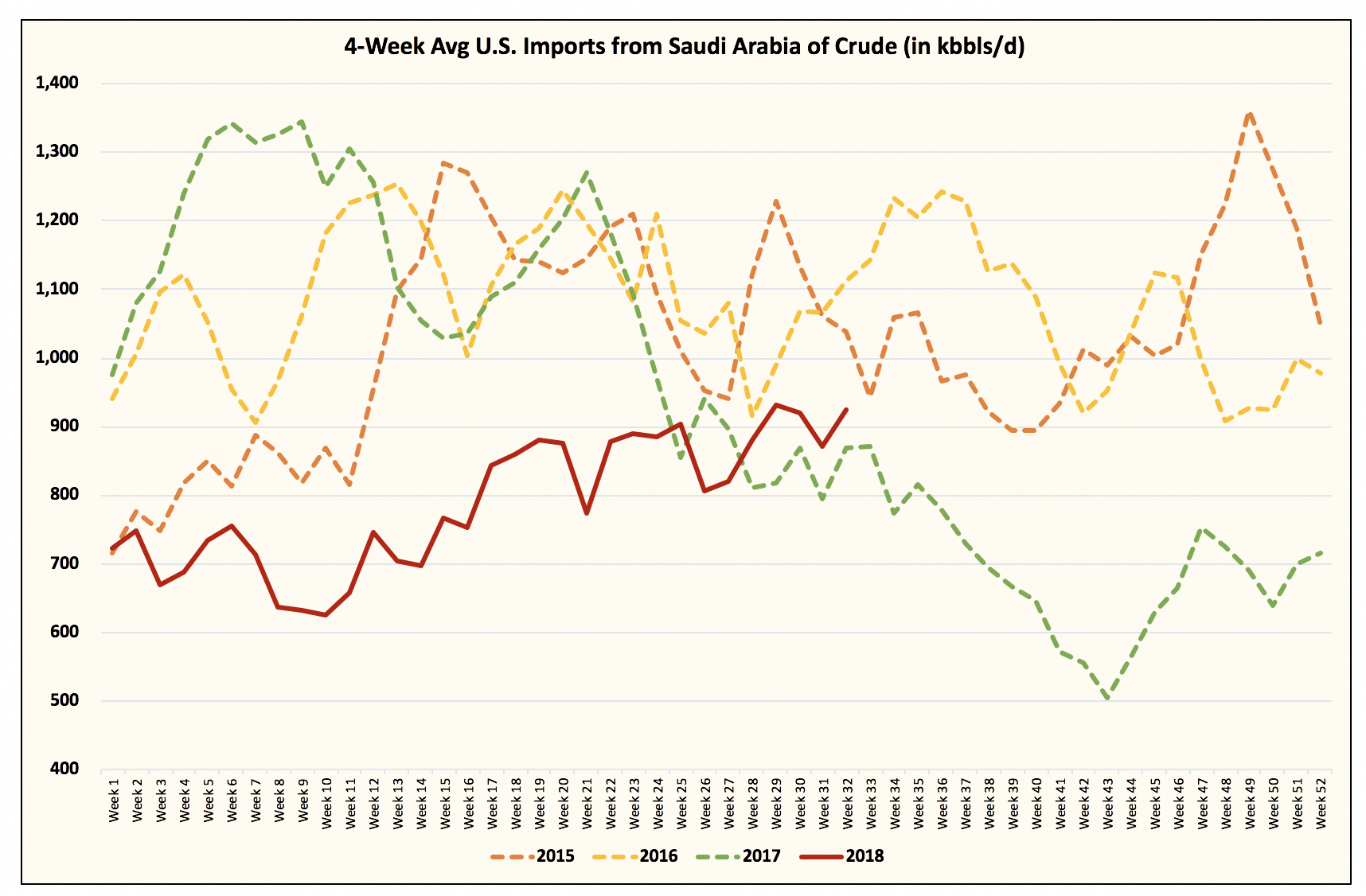

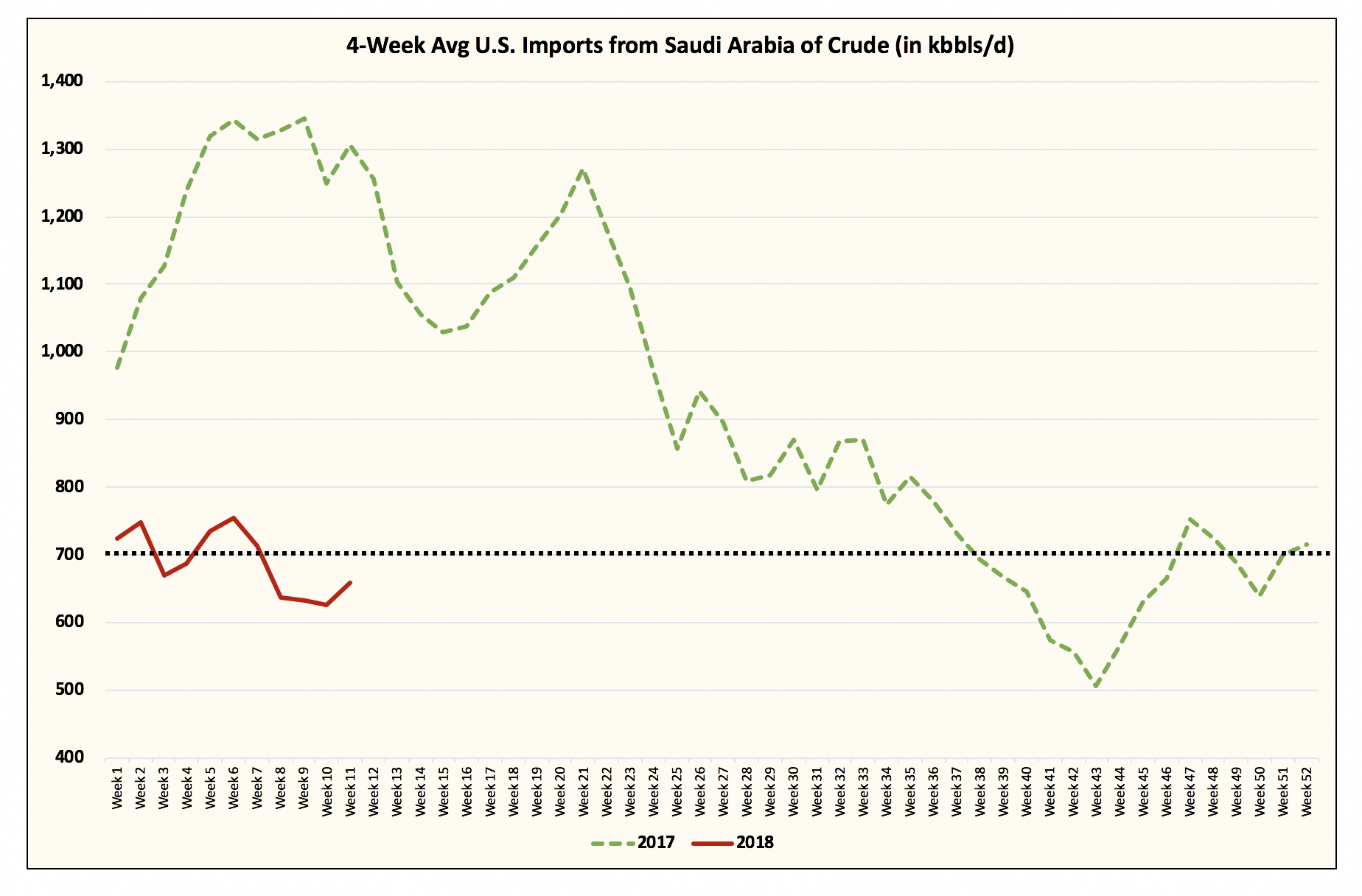

En mayo, sabemos que el presidente Trump sacó a los Estados Unidos del Acuerdo Nuclear de Irán y restablecerá las sanciones contra Irán. Y luego de la visita de MBS en marzo, las exportaciones de crudo de Arabia comenzaron a subir a los EE. UU .:

Si observa el cuadro anterior, puede ver claramente que las exportaciones de crudo de Arabia Saudita a los EE. UU. Ahora están sólidamente por encima del nivel del año pasado. Lo que también es interesante notar es que las importaciones de crudo de Arabia Saudita llegaron a 1,2 millones de barriles la semana pasada, o el nivel más alto desde mayo de 2017, cuando Arabia se comprometió a mantener las exportaciones de crudo de Estados Unidos por debajo de los 700.000 barriles diarios. línea negra punteada).

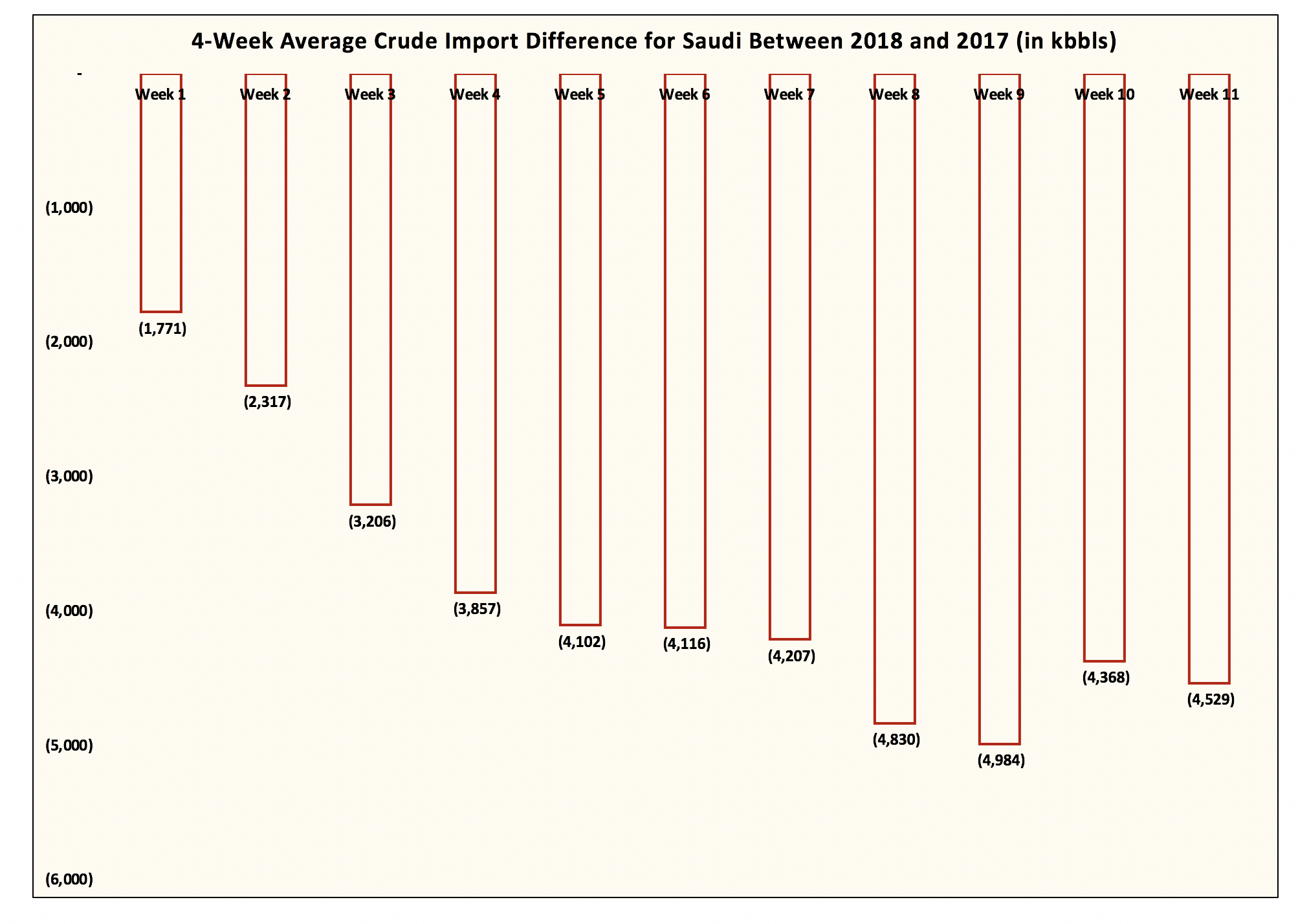

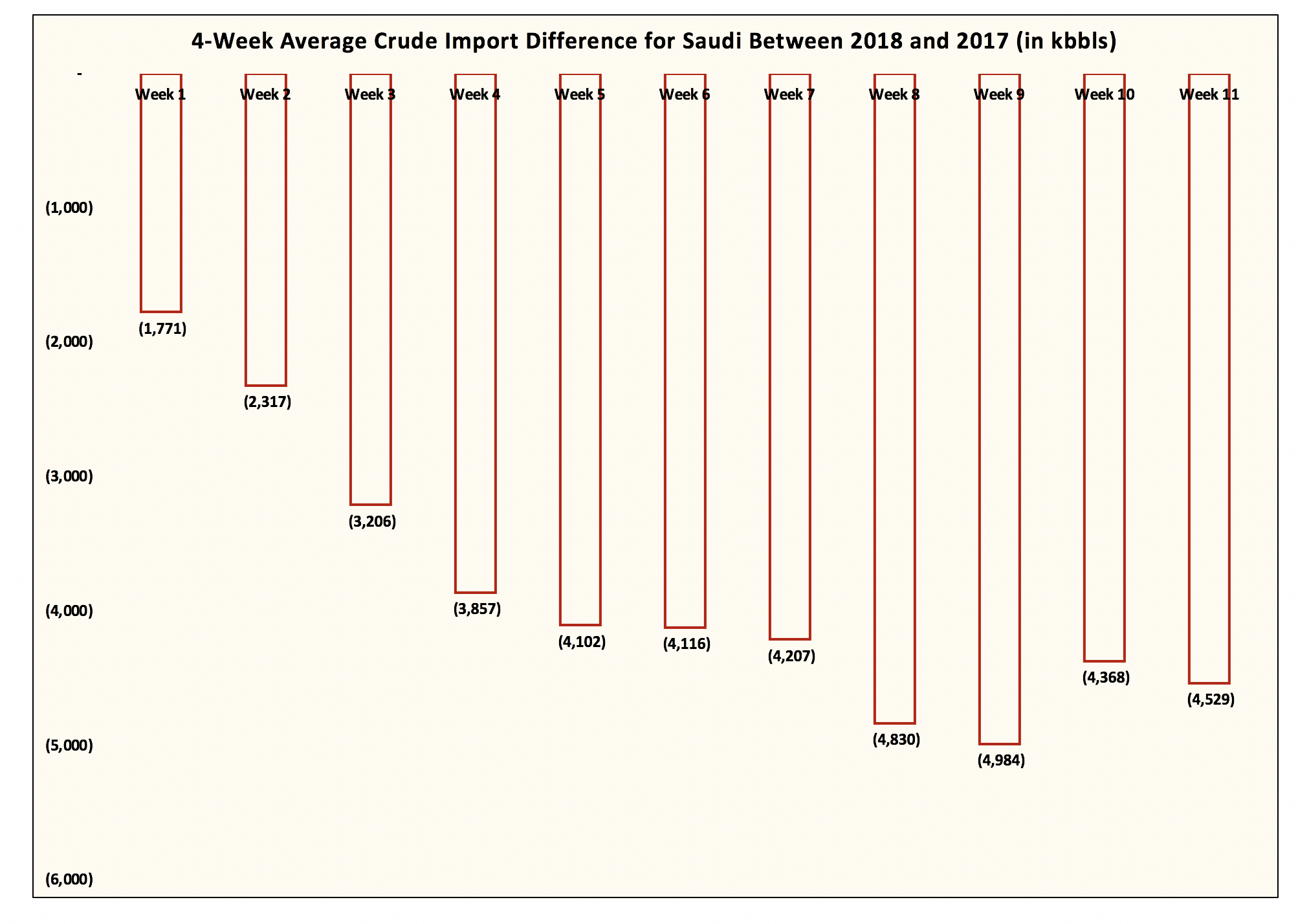

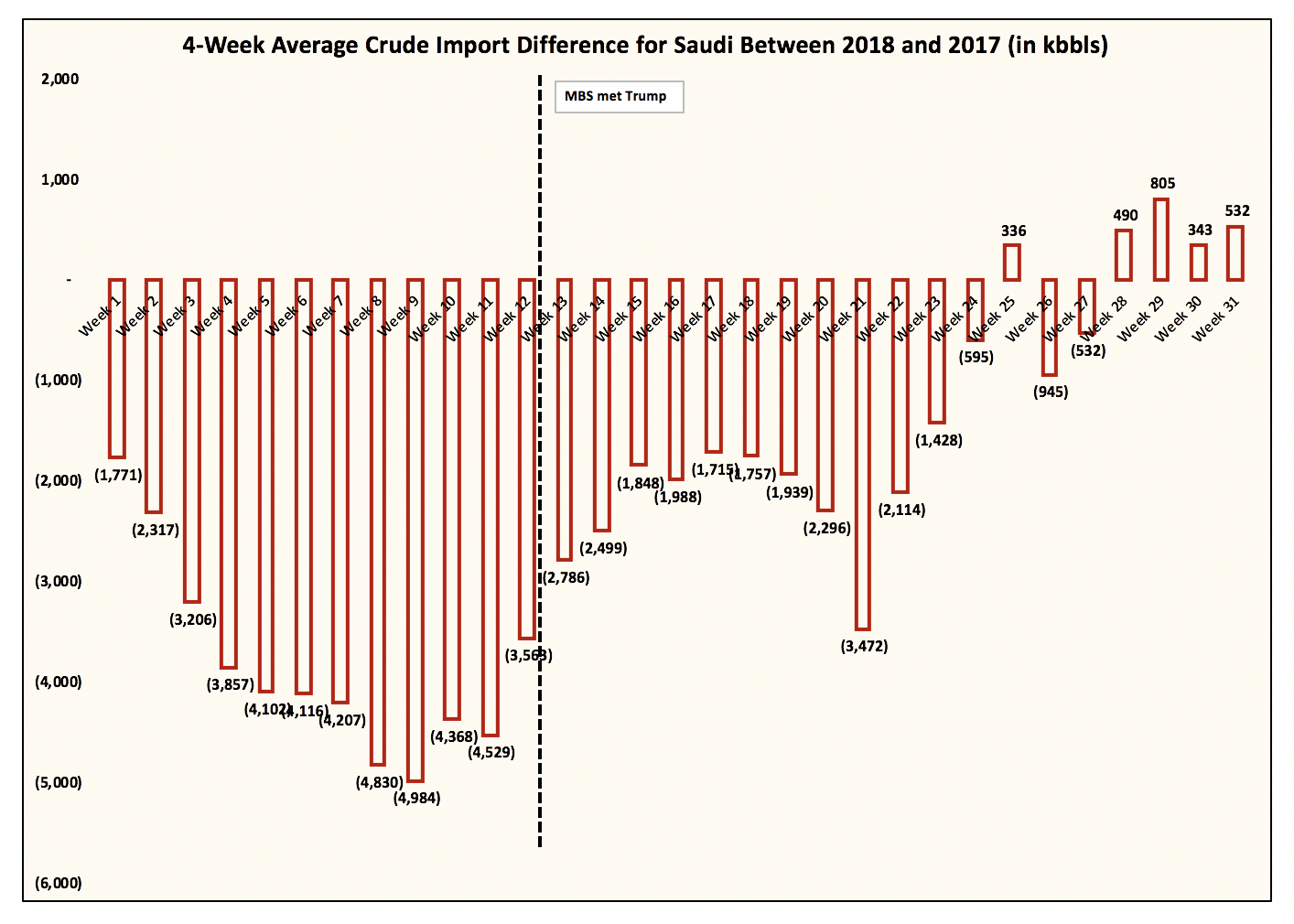

¿Cuánta diferencia hicieron las exportaciones de crudo saudita a los Estados Unidos?

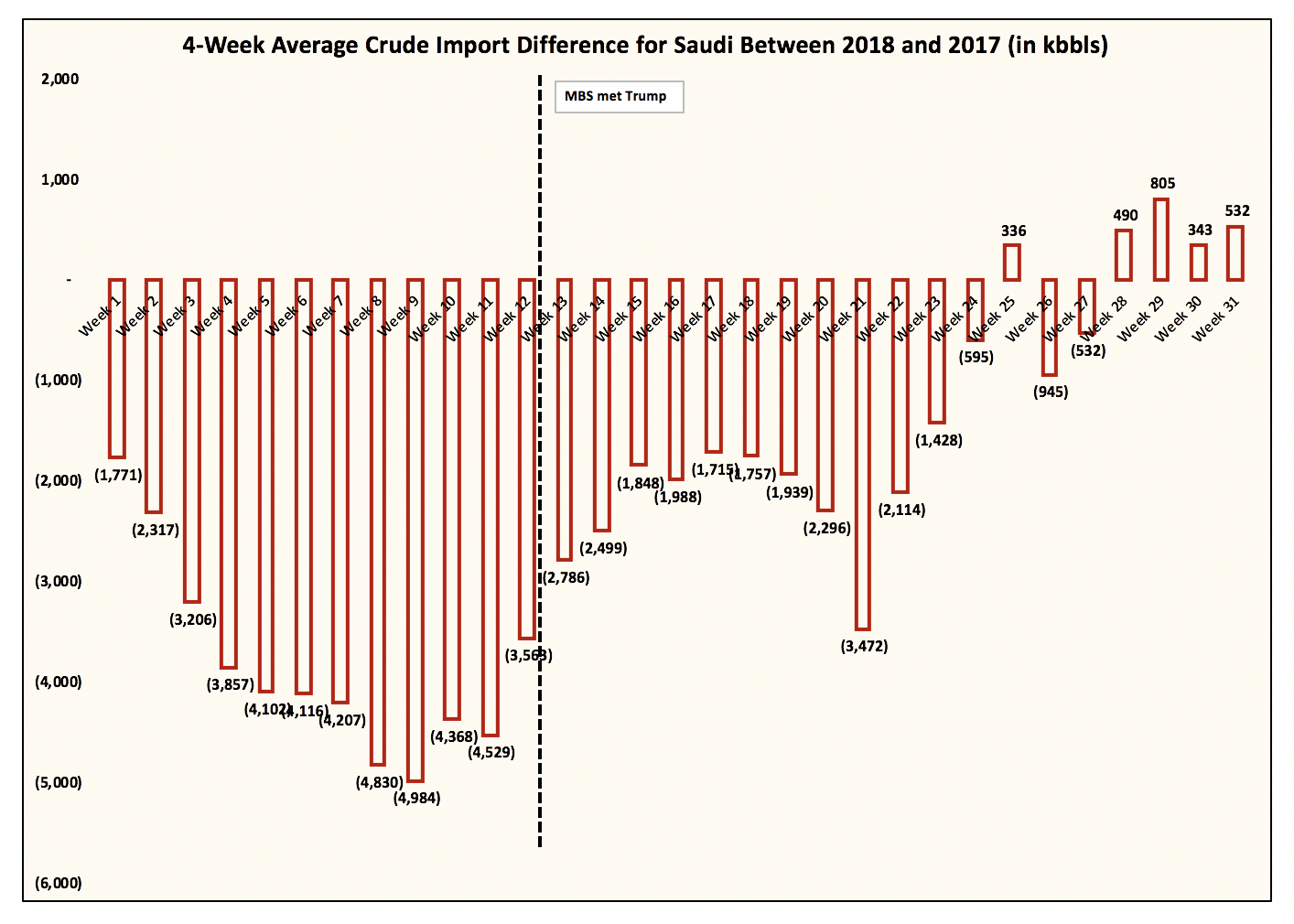

Como se puede ver en el cuadro anterior, antes de que MBS se reuniera con Trump en marzo,

hubo un esfuerzo claro y deliberado por parte de los saudíes para mantener bajas las exportaciones a los EE .

UU . Pero luego de la reunión, Arabia Saudita ya no mantuvo deliberadamente las exportaciones a los niveles bajos de los EE. UU .:

Estimamos que desde el final de Q1, el cambio en las exportaciones de Arabia Saudita a los Estados Unidos obtuvo una acumulación total de almacenamiento de crudo de ~ 25 millones de barriles por día.

Pero incluso considerando que las exportaciones de Arabia Saudita a los Estados Unidos han estado subiendo, el almacenamiento de crudo en Estados Unidos en su conjunto no está en una situación tan mala.

Esto se debe al hecho de que las exportaciones de crudo de los Estados Unidos han sido una nueva variable oscilante en el cálculo de la balanza.

2. Comprender las variables que influyen en determinar hacia dónde se dirige el almacenamiento de crudo de los EE. UU. Y por qué las exportaciones de crudo de EE. UU. Son la variable del factor de variación.

A comienzos de año, supusimos erróneamente que las mayores exportaciones de crudo de los EE. UU. Eran el resultado de un "efecto tirón" de los mercados mundiales del petróleo. Lo que queremos decir con eso es que si el mercado global del petróleo es escaso, entonces el rendimiento superior en Brent-WTI "sacará" crudo de los EE. UU. A través de mayores exportaciones de crudo de Estados Unidos.

Eso está mal . Y como hemos aprendido de varios operadores de petróleo veteranos en las últimas semanas, las exportaciones de crudo de los Estados Unidos tienen un "efecto de empuje" en los mercados mundiales del petróleo.

¿A qué nos referimos con eso?

Imagine que hay dos cubos de agua en un balancín. Un balde de agua está etiquetado como balance global del mercado petrolero, y el otro balde de agua está etiquetado como balance del mercado petrolero de los Estados Unidos.

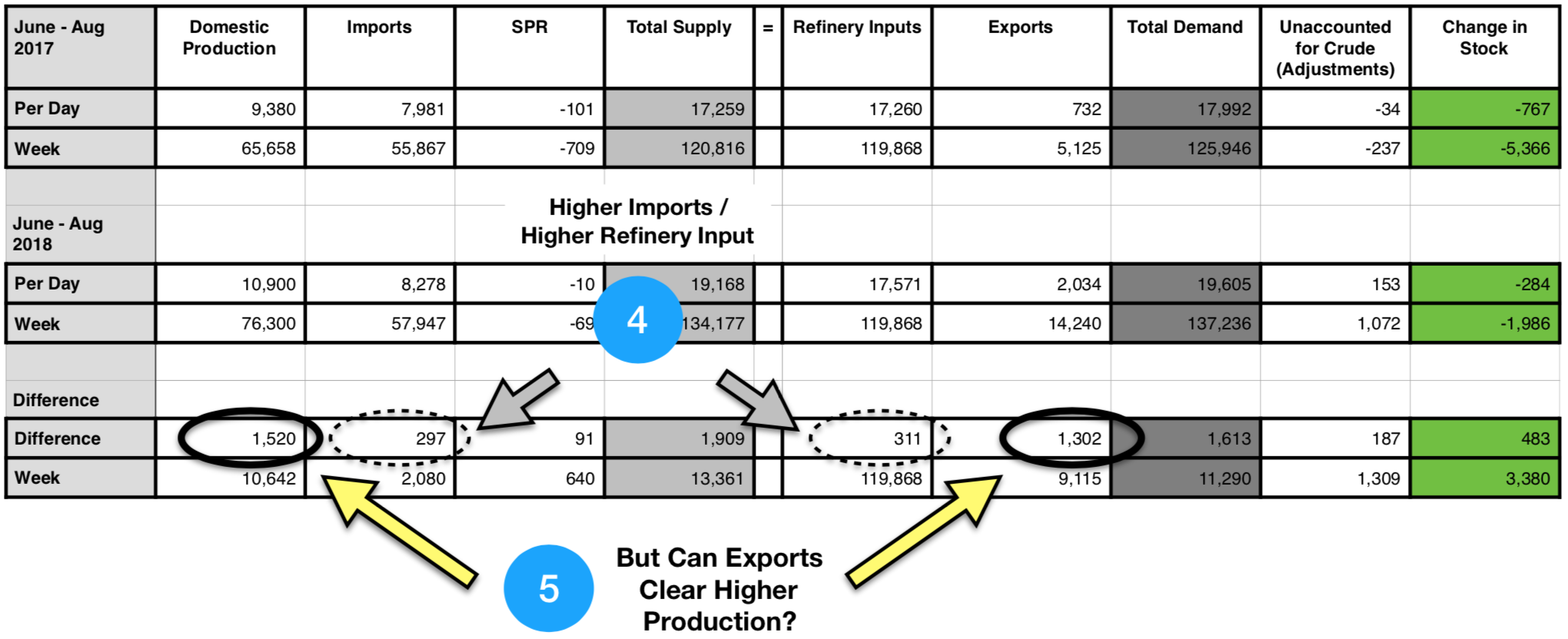

En la balanza del mercado del petróleo de EE. UU., El cubo se está llenando bastante rápido porque la producción de petróleo de los EE. UU. Es ~ 1,52 mb / d más alta yoy. Esto significa que si la demanda de EE. UU. No puede aumentar en la misma proporción (en este caso, el rendimiento de la refinería), debe reducir la cantidad que se está llenando (por ejemplo, importaciones de crudo) o expulsarla, y en este caso, las exportaciones de crudo de EE.UU. .

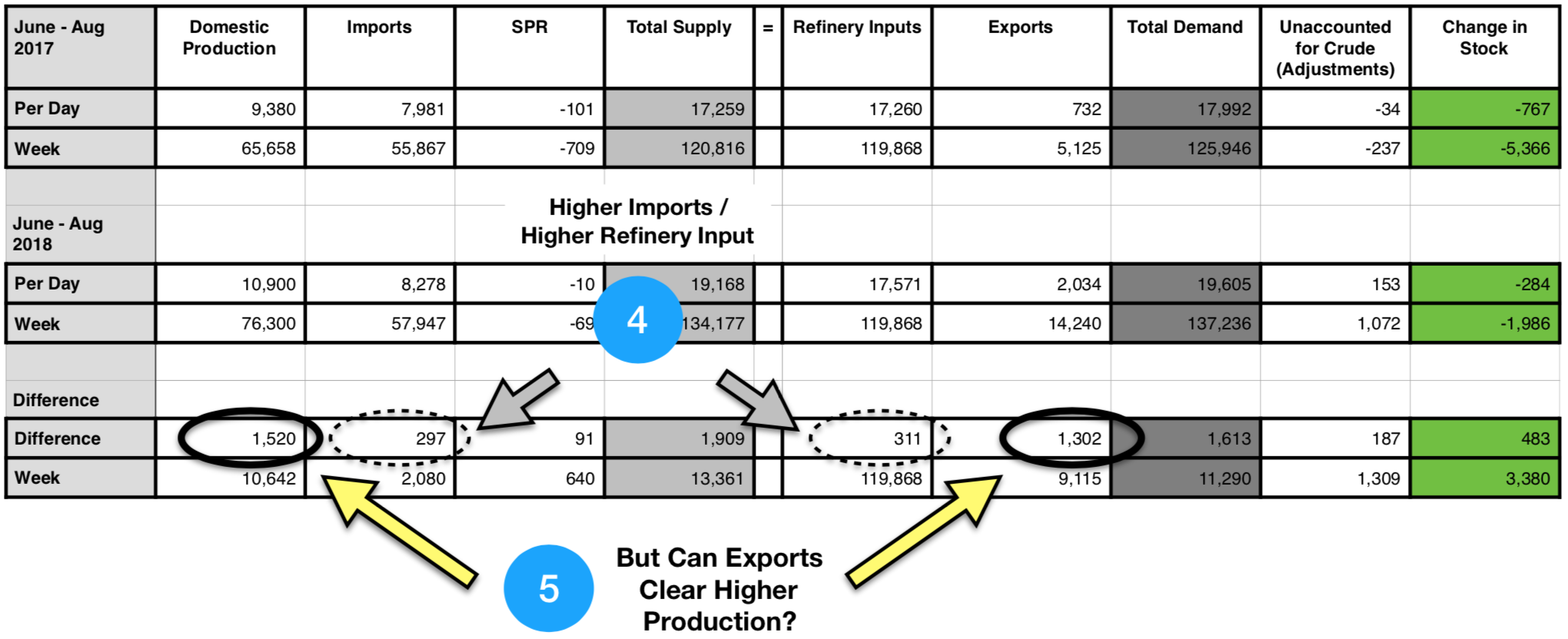

En el cuadro a continuación, Open Square Capital publicó esta excelente tabla en su informe semanal de almacenamiento de petróleo que detalla el delta que estamos viendo yoy:

Fuente:

Open Square Capital

Como se observará en el gráfico anterior, las importaciones de crudo de los EE. UU. Aumentaron en una cantidad similar en el rendimiento de la refinería, pero el aumento excesivo de la producción de petróleo se está cumpliendo a través de mayores exportaciones de crudo de los Estados Unidos, aunque no en su totalidad.

Podríamos entrar en una discusión larga y detallada sobre la diferencia de gravedad API del tipo de crudo producido por el shale de EE. UU. Y los utilizados por las refinerías de EE. UU., Pero nos saltearemos los tecnicismos por ahora. Lo que debe sacarse de esto es que dada la producción de petróleo de los Estados Unidos ha aumentado en 1,52 millones de b / d, las exportaciones de crudo de los Estados Unidos deberán aumentar en la misma cantidad o más para reducir los saldos de almacenamiento de crudo de los Estados Unidos.

Esto hace que las exportaciones de crudo de los EE. UU. Se conviertan en el verdadero factor determinante para determinar la cantidad de saldos de almacenamiento de crudo de los Estados Unidos en el futuro.

Ahora volviendo a los dos baldes de agua en una analogía de balancín. Ahora sabemos que para que el balance del mercado petrolero de EE. UU. No se acumule demasiado rápido, la clave es liberar el crudo a través de las exportaciones de crudo de Estados Unidos.

Pero debido a que este es un efecto de impulso fuera del mercado, solo se permitirá si el balance global del mercado del petróleo (cangilón) lo permite.

Esto es muy importante de entender porque si los mercados mundiales de petróleo ya están bien abastecidos por crudo liviano dulce, la capacidad de aumentar las exportaciones de crudo estadounidenses no estará allí.

Entonces, ¿cómo determinamos si hay un mercado para las exportaciones de crudo de los Estados Unidos?

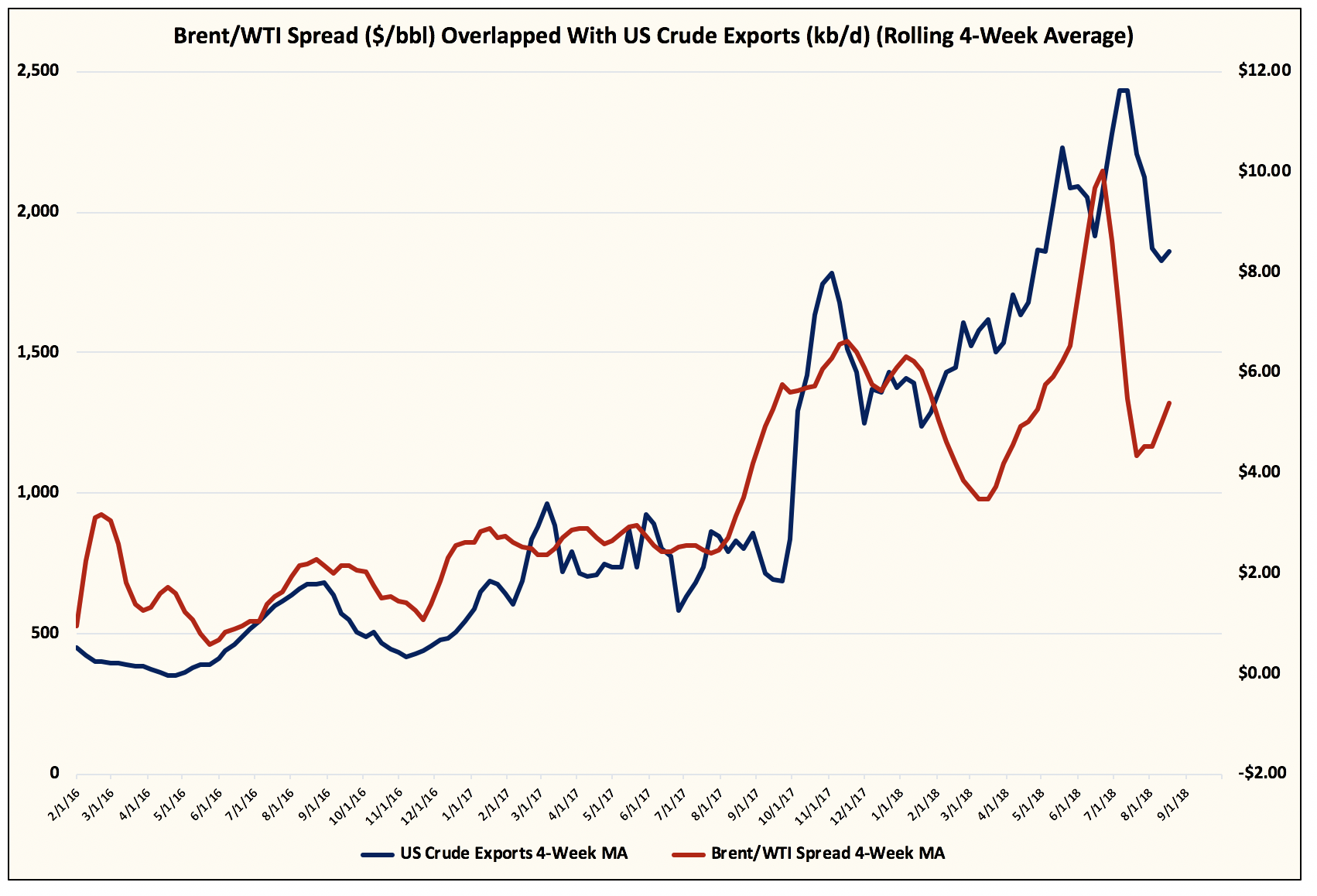

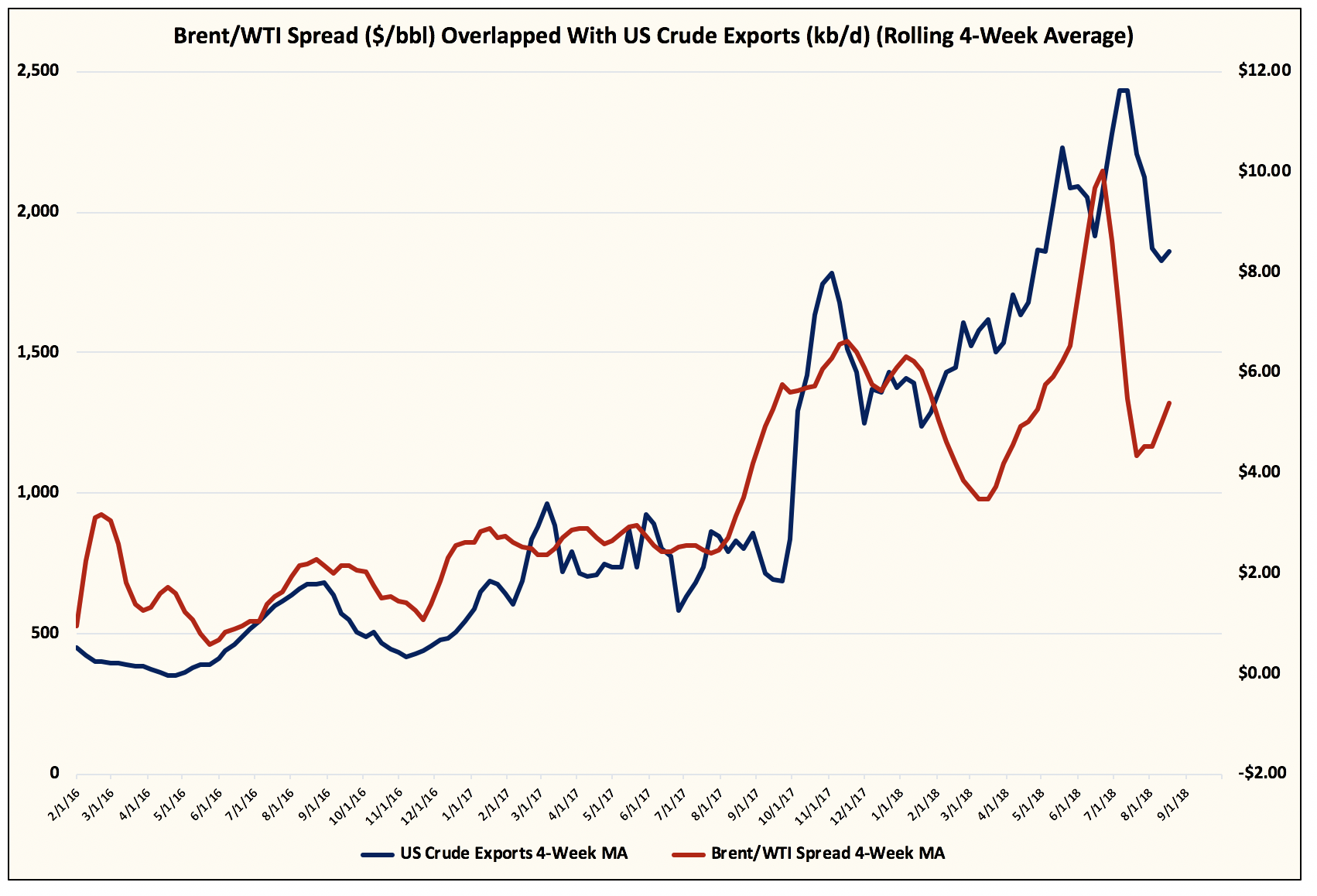

Una buena medida para usar es el diferencial Brent-WTI, pero esta métrica sola no captura lo que está sucediendo en el balance global del mercado petrolero.

Para la mayoría de los inversionistas, los datos de almacenamiento de petróleo de EE. UU. Son los más fáciles de acceder y más transparentes, por lo que obtener la información para comprender cuándo aumentarán las exportaciones de crudo de EE. UU. Puede ser más difícil de obtener. Pero, como muestra el gráfico, cuando se amplía el diferencial Brent-WTI, generalmente es una buena ilustración de lo que vendrá para las exportaciones de crudo de los EE. UU.

3. La estructura del mercado petrolero desde el momento de almacenamiento flotante, las exportaciones y las importaciones, y lo que eso significa avanzar.

Ha habido un cambio bastante dramático en la estructura de los mercados del petróleo, con las exportaciones de crudo de los Estados Unidos que ahora influyen en los flujos normales que solían dominar el comercio del petróleo. Ahora sabemos que las exportaciones de crudo de los EE. UU. Son una función de "empuje", por lo que solo cuando las balanzas del mercado mundial del petróleo sean ajustadas, las exportaciones de crudo de los Estados Unidos podrán mantenerse de manera sostenible.

Podemos medir la rigidez de los mercados de dos maneras distintas:

- Un indicador implícito de oferta y demanda global y,

- Almacenamiento flotante global.

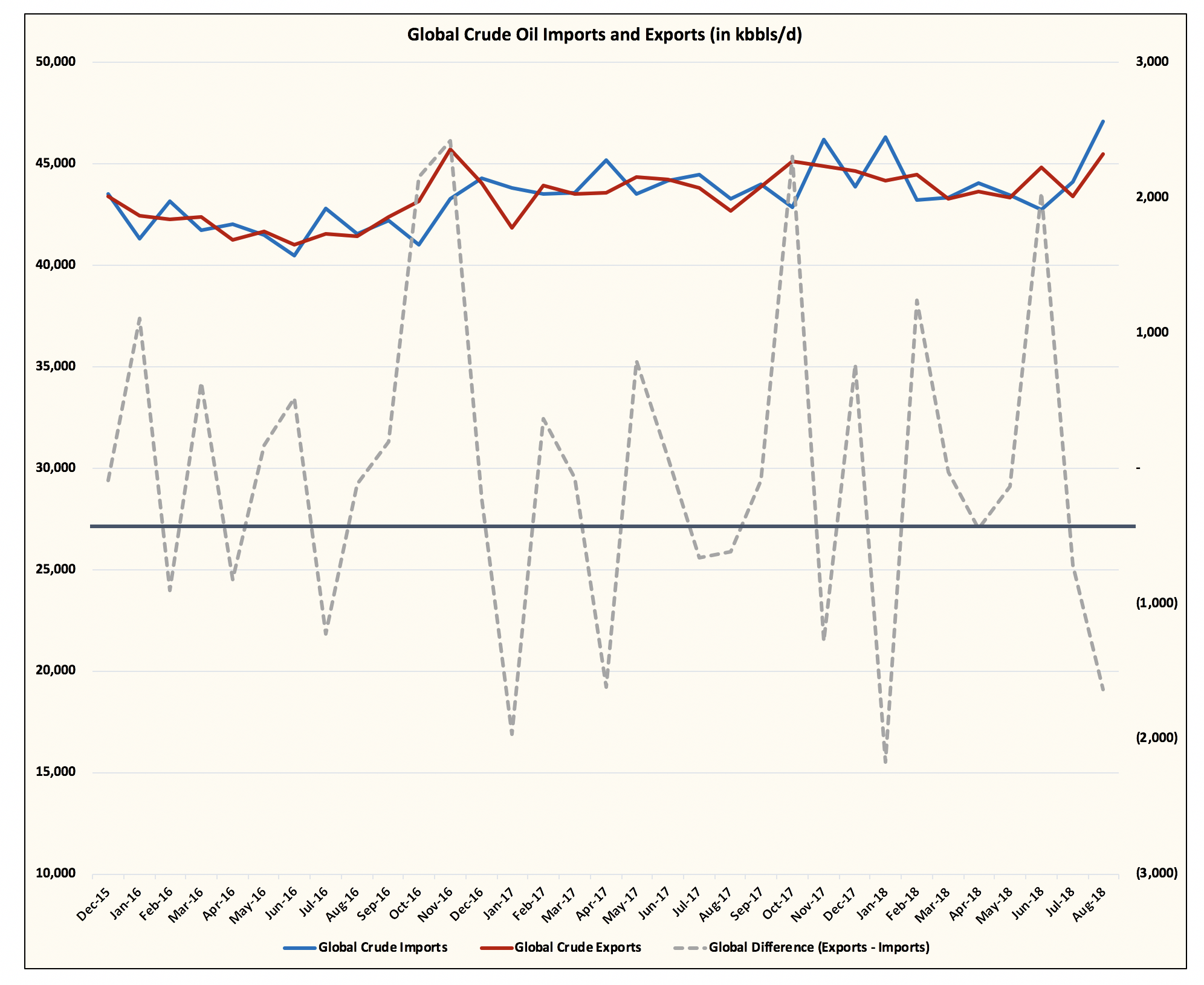

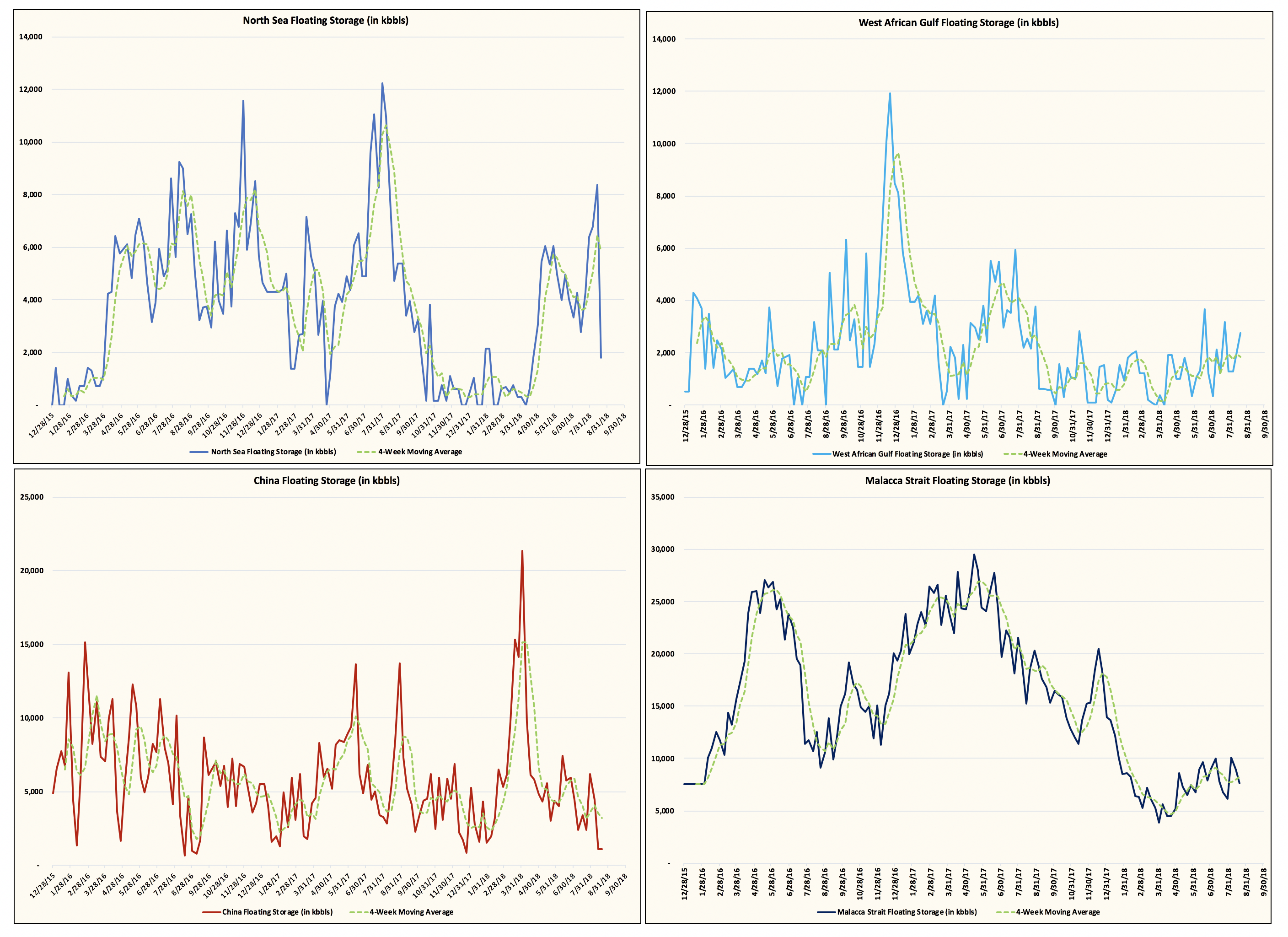

Medir la oferta y demanda global

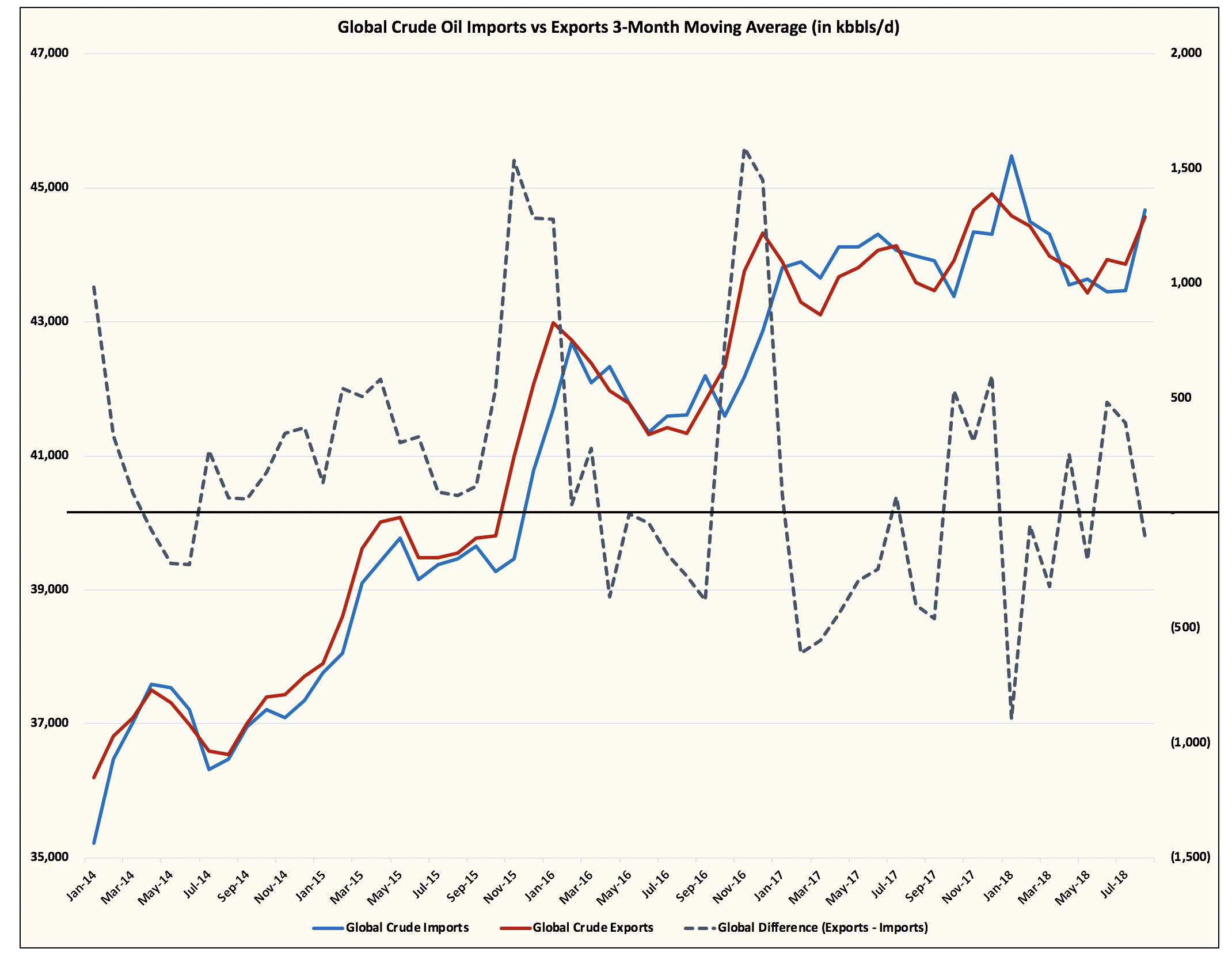

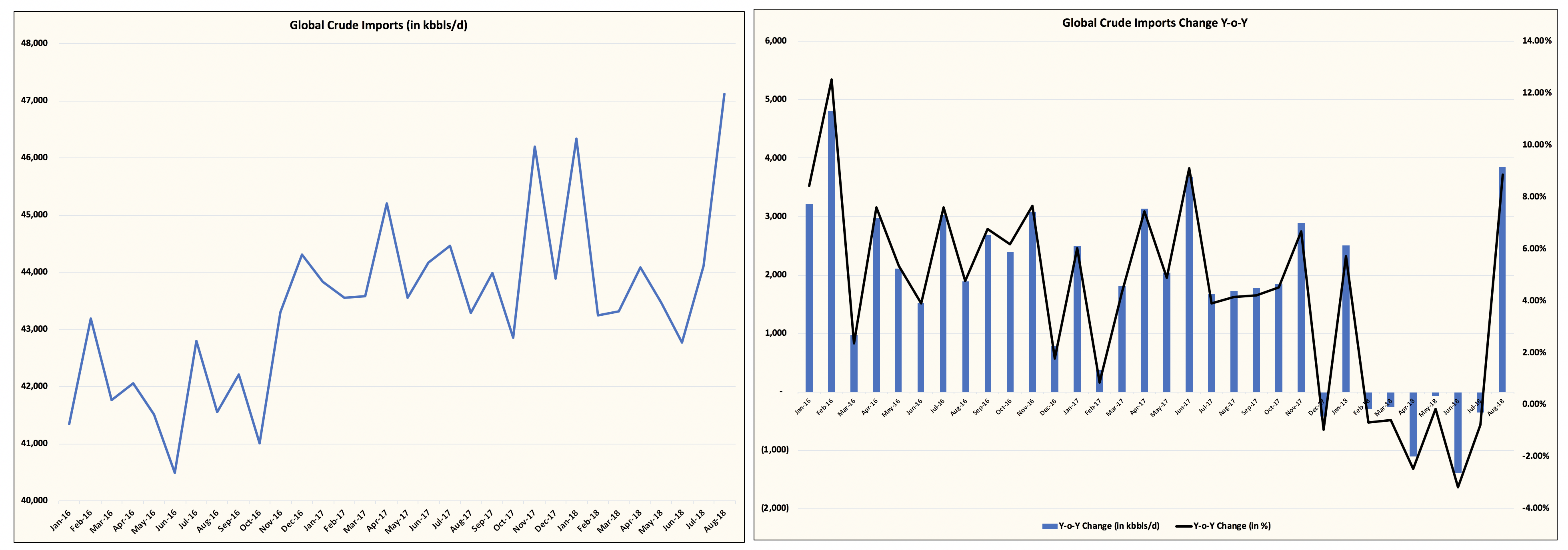

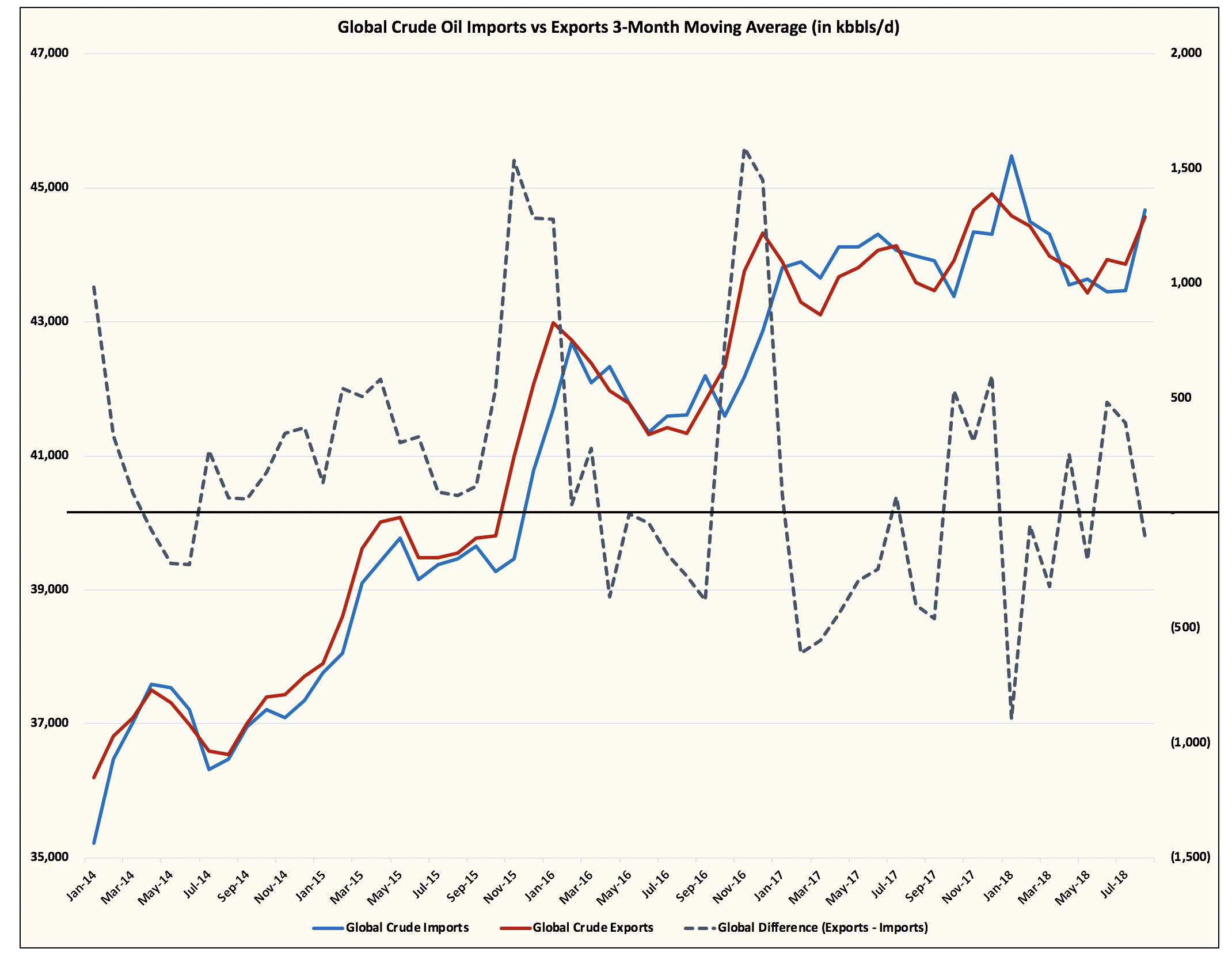

Para medir la oferta y la demanda global, hemos creado un cuadro en el que se tiene en cuenta la demanda mundial implícita de petróleo en un promedio de 3 meses y se combina con el suministro mundial de petróleo en un promedio de 3 meses:

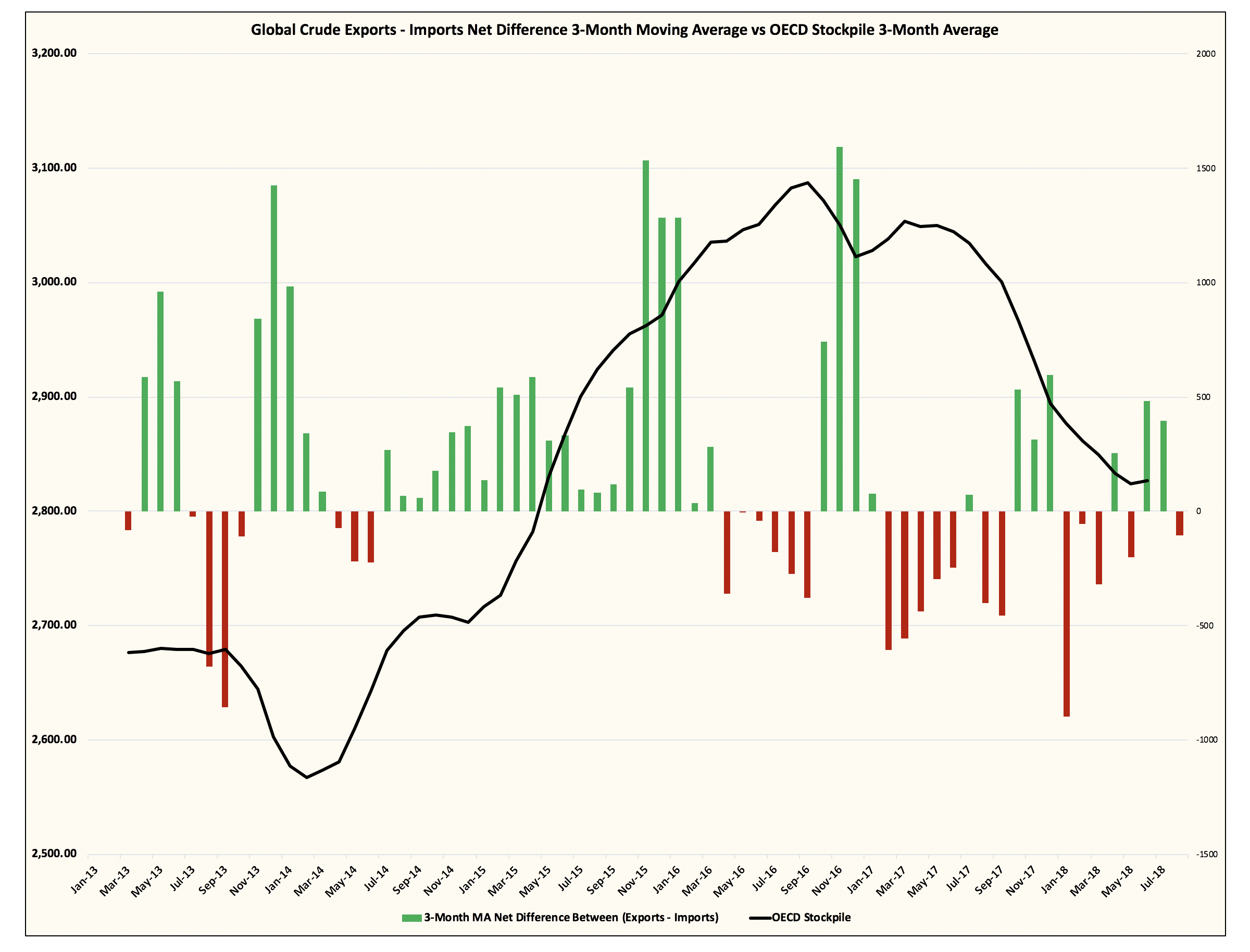

Cuando el suministro global implícito de petróleo (que en este caso son las exportaciones mundiales de crudo) es más alto que la demanda mundial implícita de petróleo (que en este caso son las importaciones mundiales de crudo), entonces sabemos que habrá un superávit.

Si bien el cuadro anterior no es perfecto, creemos que la trayectoria de la tendencia nos da un buen indicador de la dirección de los mercados petroleros. (Tenga en cuenta que este cuadro no tiene en cuenta la estacionalidad, que es muy importante para comprender los reflujos y los flujos de los cambios de almacenamiento).

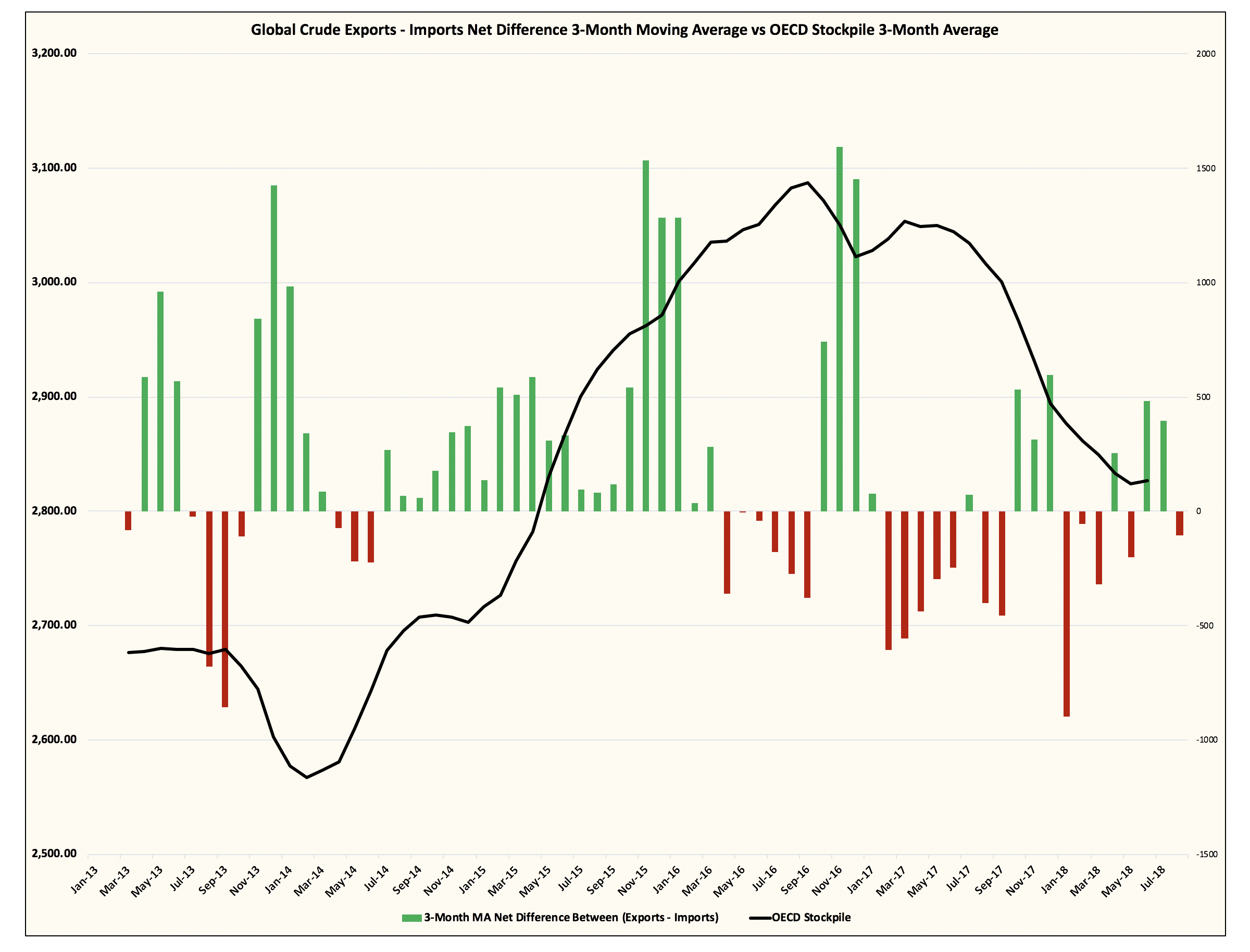

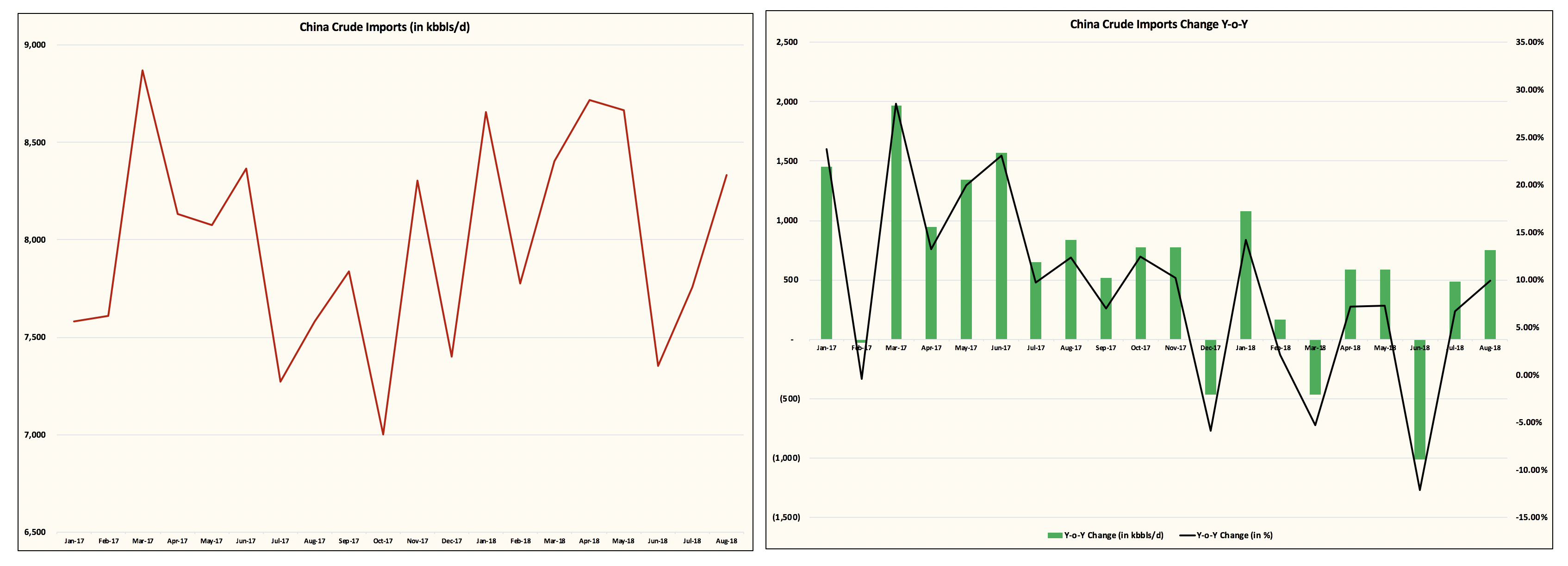

En esencia, lo que podemos ver en esta tabla de balance implícito es que en los últimos meses, los mercados mundiales de petróleo se convirtieron en un superávit. Esto es interesante de notar porque coincidió con 1) una menor propagación Brent-WTI, 2) acumulación global de almacenamiento de petróleo flotante, y todos fueron causados debido a A)

un desajuste de tiempo de exportación dentro de la OPEP y B)

redujo las importaciones de crudo de China . (Más sobre esto en un momento)

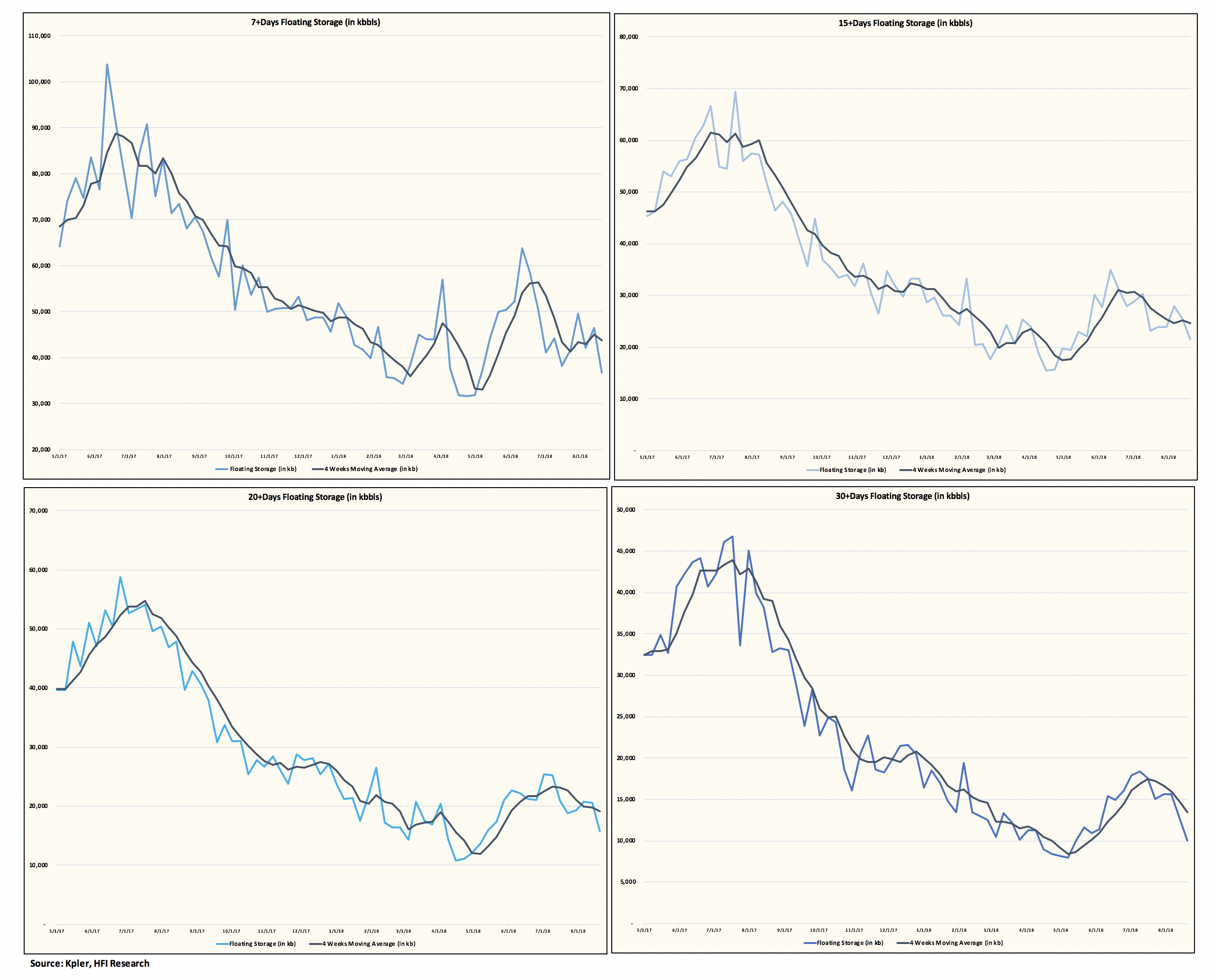

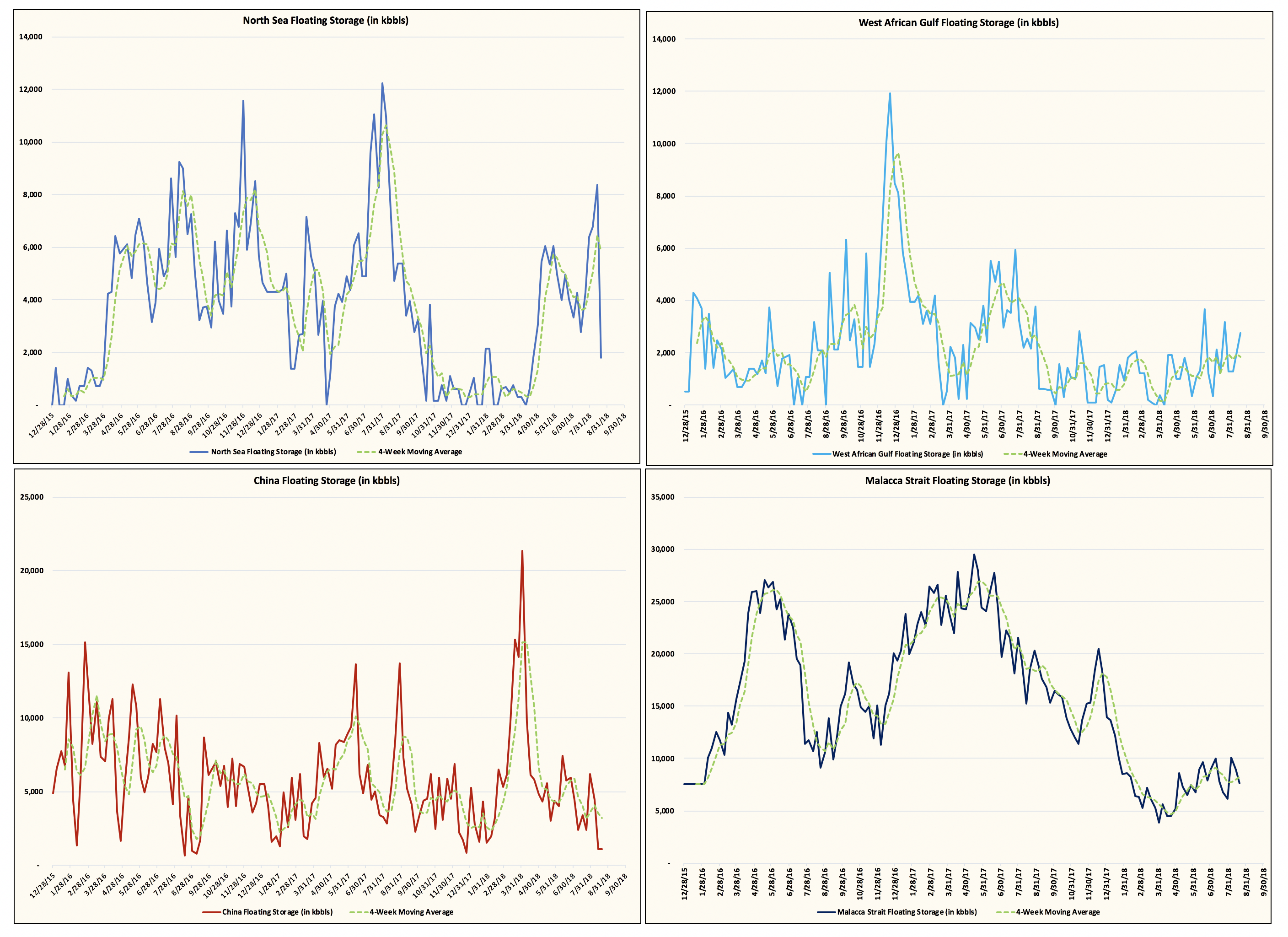

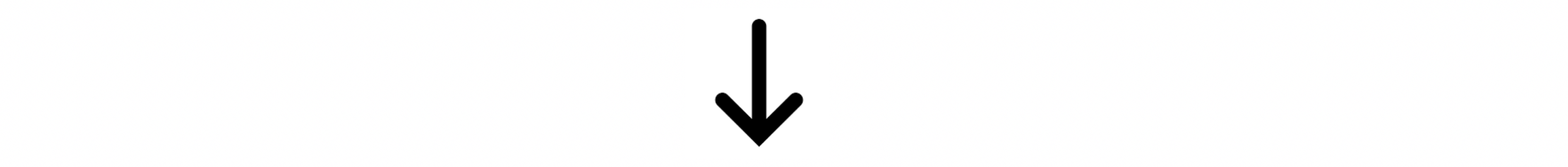

Almacenamiento flotante

Y cuando ocurre una dislocación en el mercado físico, los barriles sin vender se reflejarían a través de almacenamiento flotante.

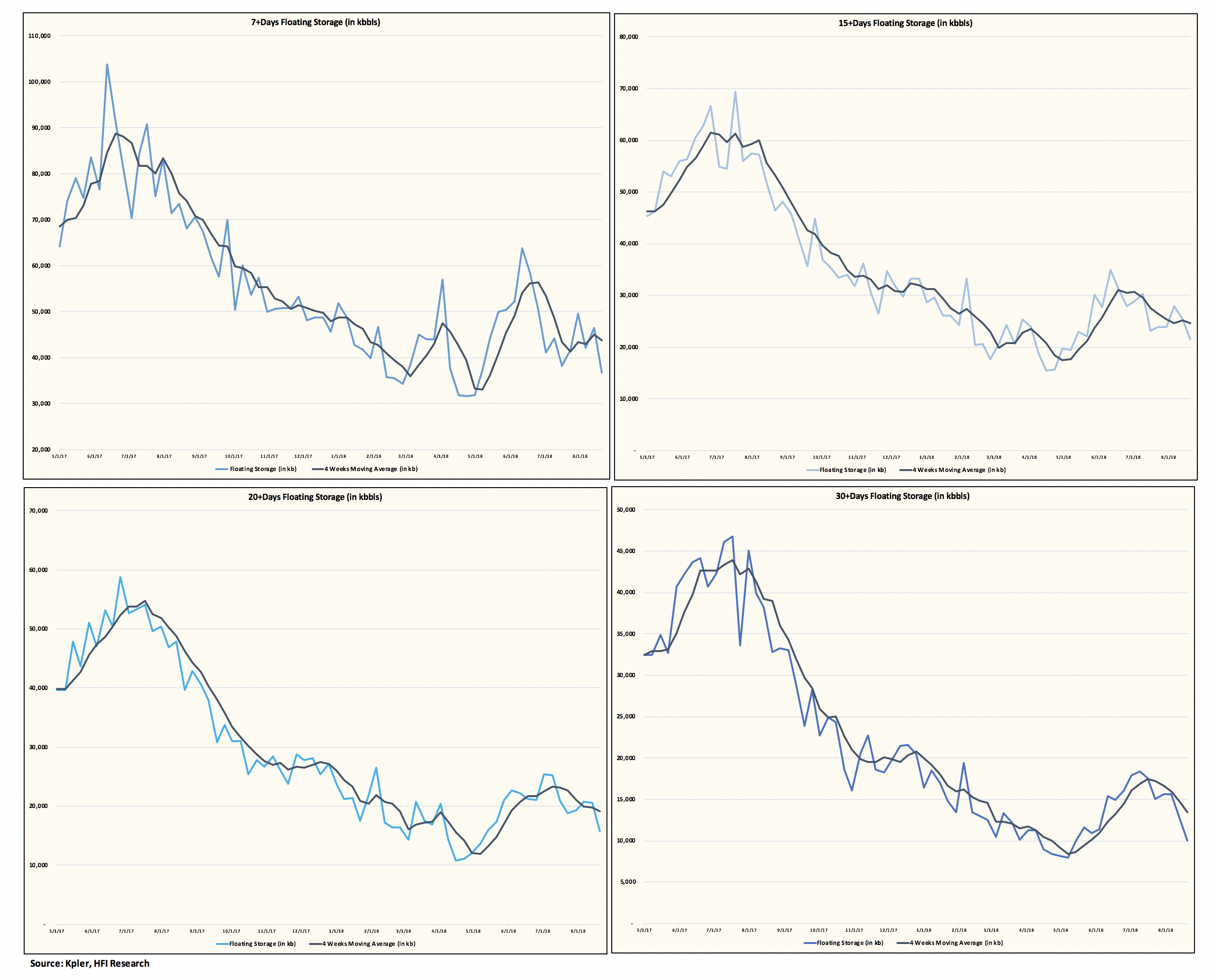

En el cuadro anterior, dividimos el almacenamiento flotante global en cuatro categorías (de 7 días a más de 30 días). La mayoría de los analistas consideran que el ancho real del almacenamiento flotante es la categoría de más de 30 días, y puede ver en el gráfico inferior derecho que el almacenamiento de más de 30 días aumentó de un mínimo a principios de mayo a un máximo a principios de julio. (Nota: cómo los depósitos flotantes globales ya están disminuyendo).

Escribimos un artículo titulado: "

Falta de coincidencia en el tiempo de exportación empuja los precios a corto plazo ", donde específicamente dijimos que los esfuerzos de Arabia Saudita, Kuwait y los Emiratos Árabes Unidos para aumentar las exportaciones de crudo en junio causaron una abundancia excesiva de exceso de oferta a corto plazo que haría necesita ser absorbido

Y desde entonces, notamos que el desajuste de exportaciones que vimos en junio se había revertido por completo en julio. Como resultado, ya estamos viendo que los flujos disminuyen a nivel mundial, y la disminución en el almacenamiento de aceite flotante también está reflejando esto.

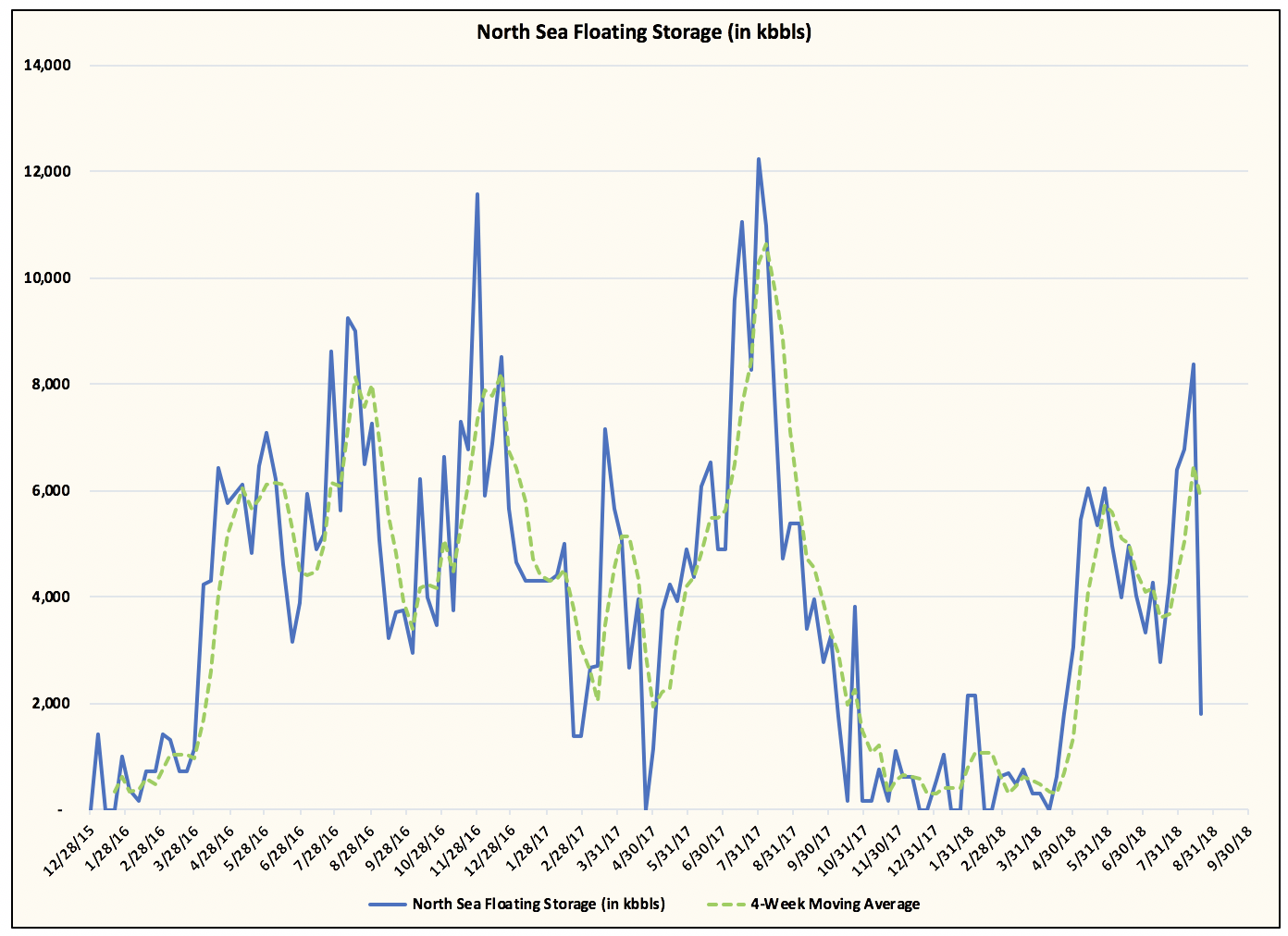

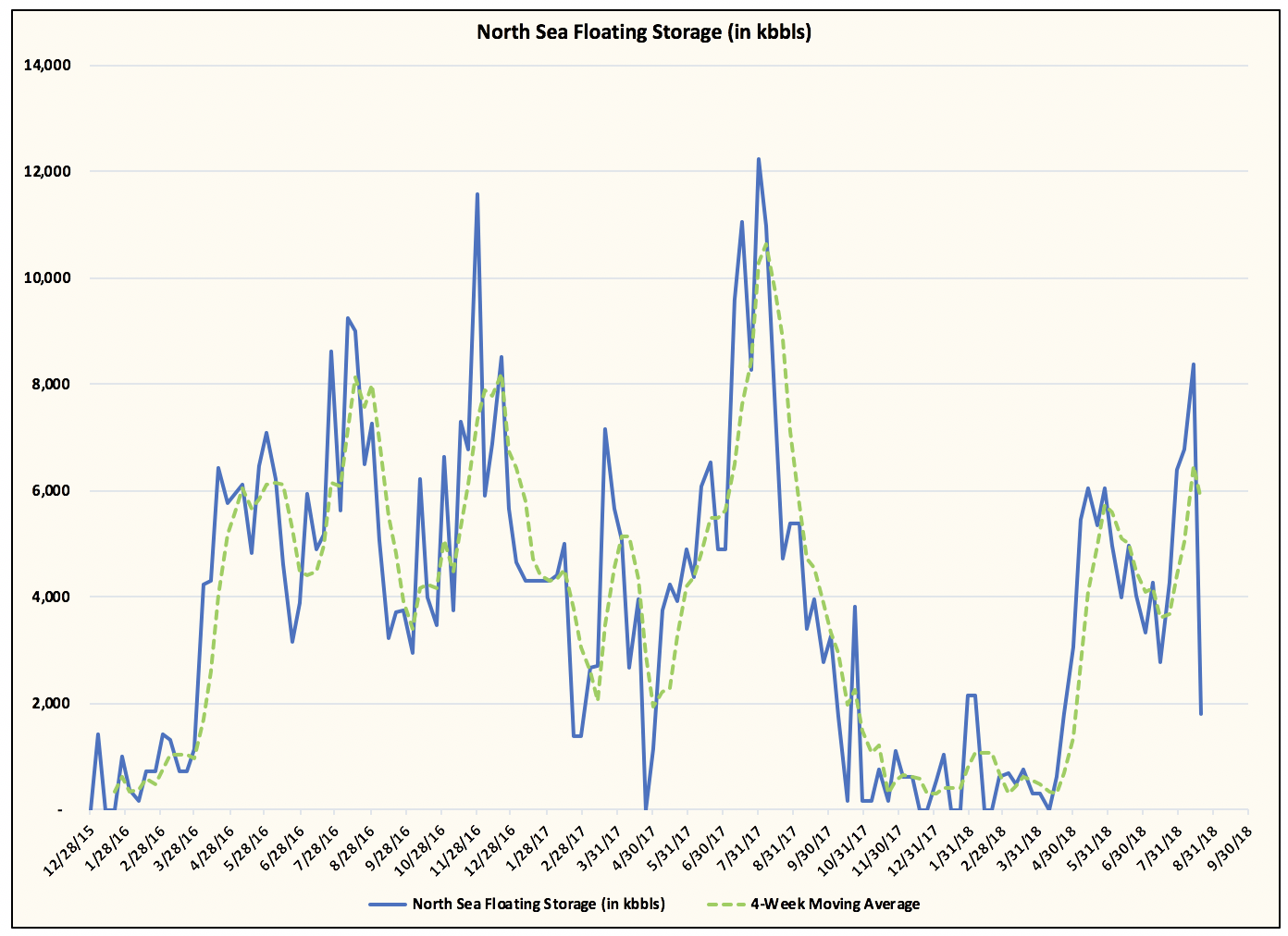

Pero lo que también es importante en este momento es dónde se almacenan los depósitos flotantes:

El reciente comentario de los medios sobre los meses de presencia del Brent en contango está relacionado con los cargamentos no vendidos que estamos viendo en el Mar del Norte. Debido a que las exportaciones de crudo de Estados Unidos se elevaron en junio, el Mar del Norte tiene que digerir el aumento.

Entonces, ¿cómo disminuirá el almacenamiento flotante del Mar del Norte?

- Brent-Dubai extiende incentivos estrechos para que las refinerías europeas operen crudo dulce ligero O

- Aumenta la compra de crudo de China.

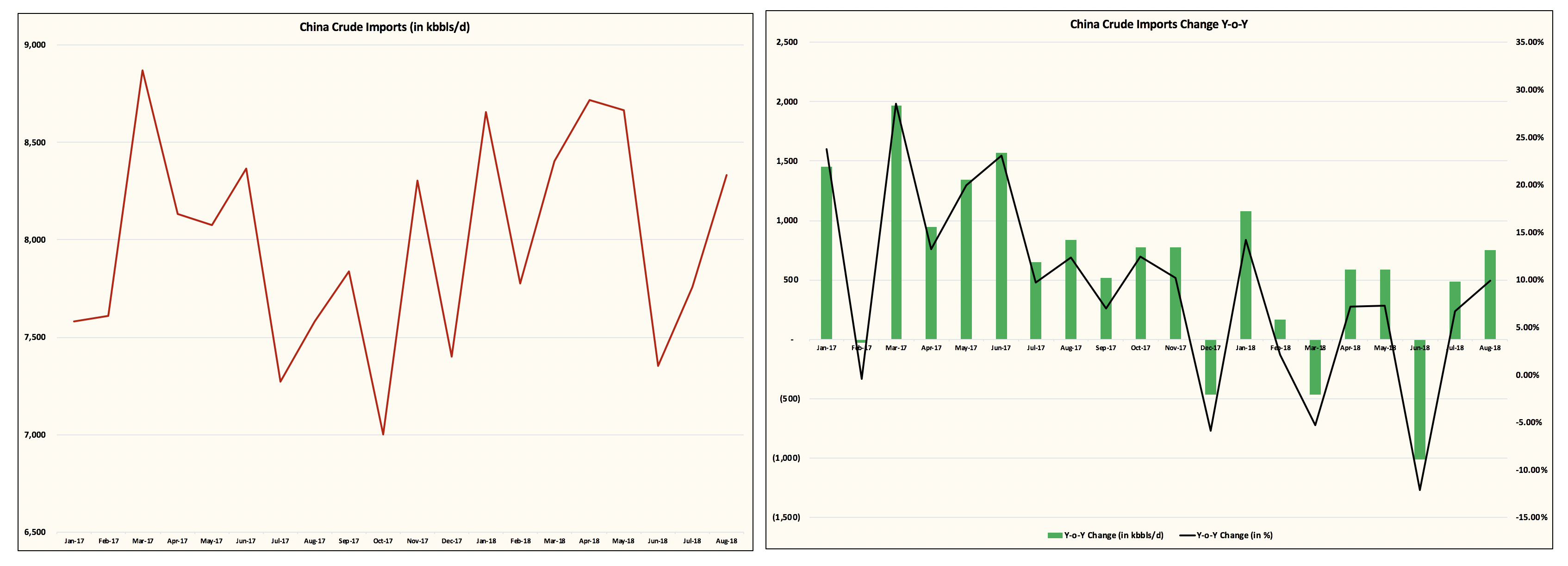

En nuestra opinión, la forma más fácil para que disminuya el almacenamiento flotante del Mar del Norte es si las importaciones de crudo de China comienzan a aumentar nuevamente. En este caso, los datos sugieren que las importaciones de crudo de China en junio fueron inferiores en un 10% interanual, pero desde entonces se han recuperado por encima de los 8 millones de barriles por día en agosto:

El aumento en las importaciones de crudo de China también contribuirá en gran medida a absorber los demás barriles en exceso en el mercado, y de ahí que ahora estemos empezando a ver que el exceso físico comienza a disiparse.

Pero incluso con el aumento en las importaciones de crudo de China, una gran parte de lo que impulsó las importaciones de crudo de China en los últimos dos años, las refinerías de teteras han estado ausentes en gran medida:

Sabemos por los informes de los medios a principios de junio que las refinerías de teteras en China enfrentaban impuestos más altos, y el salto en los márgenes de crudo golpeó a donde la capacidad operativa cayó por debajo de ~ 60%. Una serie de problemas relacionados con el mantenimiento en junio también redujo el rendimiento, pero esta cifra se ha recuperado desde entonces.

Por lo tanto, creemos que esto es en gran medida una cuestión transitoria, ya que los diferenciales mundiales de crack están comenzando a subir, y con los márgenes de rebote, deberíamos comenzar a ver un repunte en las compras de crudo.

Además, sabemos que las bajas importaciones de crudo en China resultaron en la reducción de inventarios de crudo, por lo que las importaciones inferiores a lo normal solo pueden mantenerse durante tanto tiempo (

ver el excelente tweet de Pierre Andurand ).

Dando sentido a todo

Sabemos que hay mucho de lo que hemos cubierto aquí, por lo que probablemente sea conveniente recapitular las cosas que hemos dicho.

1). El balance de almacenamiento de petróleo de EE. UU. Comenzó a bajista al inicio de Q2 desde A) Arabia Saudita no empujó las exportaciones a los EE. UU. Más bajo y B) Las exportaciones de crudo de EE. UU. Han comenzado a disminuir gracias a un superávit en los mercados petroleros globales.

2). Ahora sabemos que las exportaciones de crudo de los EE. UU. Son un mecanismo impulsor determinado por la capacidad de los mercados petroleros mundiales para absorber el exceso de volumen. A saber, los barriles fluyen de oeste a este. Si Europa muestra un excedente de crudo liviano dulce, entonces las exportaciones de crudo de Estados Unidos serán más bajas, lo que aumentará los niveles de almacenamiento de crudo en Estados Unidos.

3). Para que los equilibrios de Europa sean estrechos, necesitamos que la demanda de importaciones de crudo de Oriente sea alta, y en este caso, China. O necesitamos que los diferenciales de Brent-Dubai se reduzcan, lo que incentivaría a las refinerías europeas a ejecutar crudo liviano dulce.

4). Las menores importaciones de crudo en China también coincidieron con un desajuste en el momento de la exportación dentro de la OPEP. El aumento de suministros hizo que el almacenamiento flotante global fuera más alto, lo que llevará tiempo para equilibrarse. Brent tiempo se extendió sufrió como resultado.

Estas cuatro cosas están donde estamos hoy en el mercado petrolero. Todo comenzó con los cambios de personal que llevaron a los Estados Unidos a retirar el Acuerdo Nuclear de Irán. Desde entonces, Arabia Saudita ha aumentado las exportaciones de crudo a los EE. UU. Aumentando la percepción de que los mercados petroleros mundiales ya no están en déficit (cuando en realidad todavía lo es).

En junio, luego de enfrentar la presión política del presidente Trump, Arabia Saudita y sus aliados del CCG aumentaron las exportaciones de crudo en 1 millón de barriles por día, justo cuando China disminuyó las importaciones, lo que resultó en un almacenamiento flotante global y un exceso de petróleo físico temporal.

Esto, junto con las interrupciones Syncrude de Canadá, llevaron a los diferenciales Brent-WTI a estrechar, lo que hizo que las exportaciones de crudo de EE. UU. Bajaran desde junio, lo que resultó en cambios de almacenamiento de crudo muy bajista.

Pero estos vientos en contra bajistas ya se están revirtiendo, como hemos dicho antes, y esta es la razón por la cual la tesis del petróleo alcista no ha terminado.

4. Cómo pensamos acerca de la tesis petrolera y cuáles son los objetivos a tener en cuenta.

Como dijimos anteriormente, no creemos que la tesis petrolera haya terminado. Por el contrario, creemos que los inversores que ahora están demasiado concentrados en los datos de petróleo de EE. UU. Se verán sacudidos a medida que el equilibrio global comience a estrecharse.

A saber, sabemos que el evento bajista que causó que el mercado del petróleo se convirtiera en un superávit temporal vino como resultado de la rampa de exportación preventiva de los 3 grandes, mientras que las exportaciones de crudo de Irán y Venezuela no disminuyeron significativamente todavía. En julio, ya vimos el desajuste de las exportaciones al revés, y hasta el momento agosto muestra que los niveles generales permanecen constantes.

Como resultado, el desequilibrio que vimos en junio está comenzando a disiparse, ya que estamos viendo disminuciones generales en el almacenamiento flotante global (gráfico anterior). Y específicamente, en estas regiones:

Además, de acuerdo con nuestro gráfico global implícito de demanda y oferta de petróleo, sabemos que el déficit aumentará en agosto y posiblemente persista hasta fines de año:

El punto de datos fundamentales a tener en cuenta en este caso es saber que, si tenemos razón o no, se propaga el tiempo Brent, que puedes

encontrar aquí .

Por el momento, lo que estamos presenciando en el mercado del petróleo es que a medida que se disipa el excedente físico global, tomará tiempo para que los diferenciales de tiempo del Brent aumenten en backwardation. El mercado físico tendrá que ajustarse considerablemente antes de que los diferenciales se muevan más alto, y un buen indicador de eso será cuando desaparezca el almacenamiento flotante del Mar del Norte.

- Los márgenes de tiempo más altos atraerán más entrada de fondos, lo que aumentará los precios planos de Brent.

- Un Brent más alto aumentará la dispersión de Brent-WTI.

- Un mayor margen Brent-WTI permitirá que el mercado de EE. UU. Empuje más crudo estadounidense a través de mayores exportaciones de crudo de Estados Unidos.

- Esto generará mayores márgenes de tiempo de WTI, lo que atraerá más entrada de fondos, lo que aumentará los precios planos de WTI.

(Nota: en cuanto a por qué un backwardation más empinado aumenta los flujos de fondos,

lea esto).

En general, estos son los impulsores de los precios del petróleo a corto plazo.

Pero la tesis petrolera a más largo plazo dependerá de nuestro análisis de la oferta y la demanda, y por el momento, esto sigue siendo muy alcista.

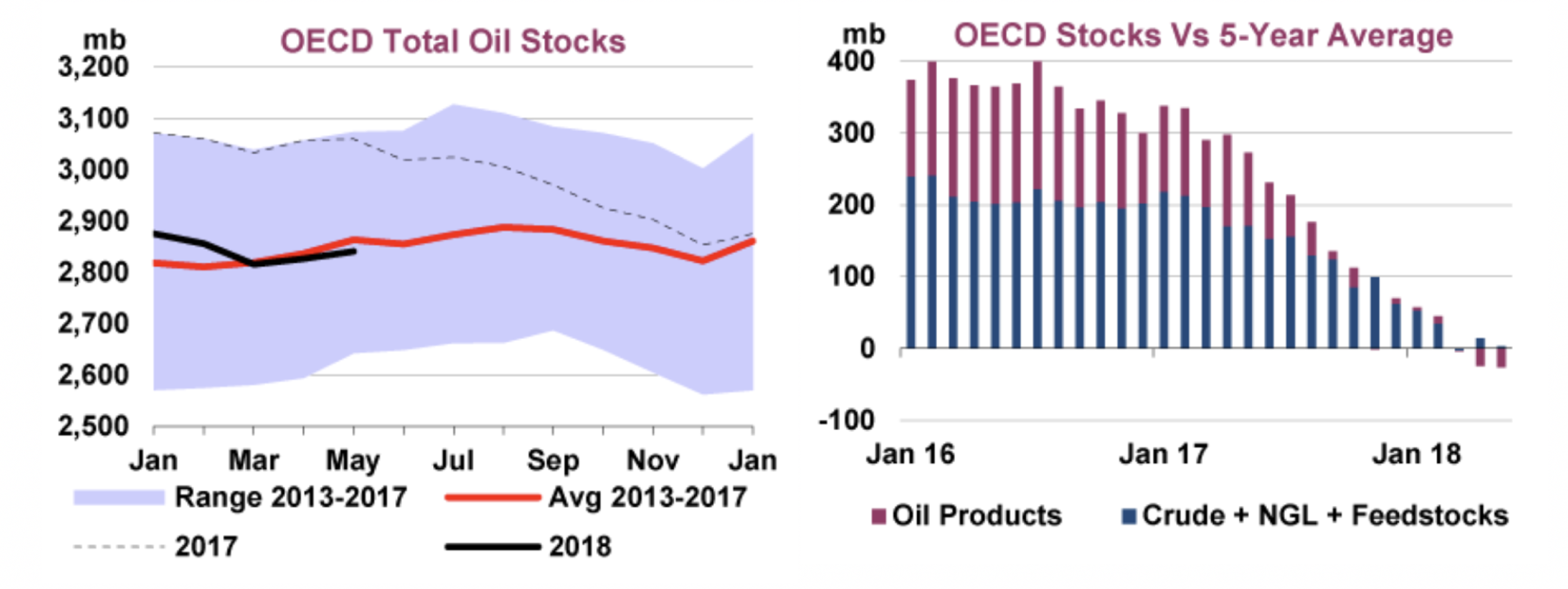

Debido a la falta de coincidencia de tiempo de exportación que ocurrió en junio, los saldos del Q3 pasaron de -0.75 mb / d a -0.383 mb / d. Pero debido a nuestro saldo alcista de almacenamiento Q4 2018 de -1.1 mb / d, todavía esperamos que el mercado mundial de petróleo muestre un déficit de ~ (0.5) mb / d. También hemos reducido nuestras previsiones de crecimiento de la demanda mundial de petróleo para reflejar los posibles vientos en contra de los problemas actuales de la moneda europea. Puedes ver eso en nuestro pronóstico de crecimiento de la demanda de petróleo de ~ 1.4 mb / d para 2019 y 2020.

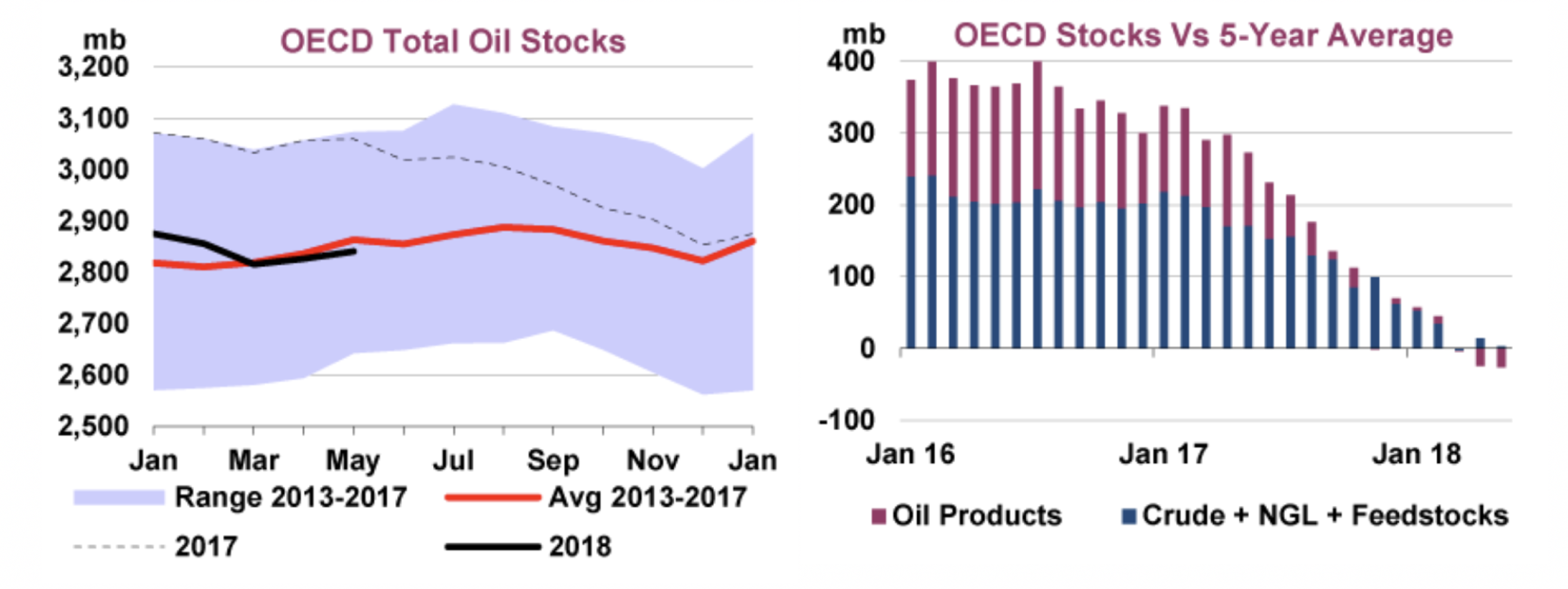

Pero incluso bajo una perspectiva de menor demanda de petróleo, esto aún se traduciría en un déficit de existencias comerciales aún mayor de la OCDE al promedio de 5 años.

Fuente: IEA

Conclusión : Estar excesivamente concentrado en los cambios en el almacenamiento de petróleo de los EE. UU. De forma onerosa no toma en cuenta el panorama general de lo que está sucediendo en los mercados petroleros mundiales. Si bien hay algunas debilidades a corto plazo que han hecho que los informes sean bajistas, es importante que los inversionistas presten atención al panorama general. Los balances de almacenamiento global más estrictos "impulsarán" las exportaciones de crudo de Estados Unidos al alza, lo que luego se traducirá en mayores sorteos, pero eso solo se logrará si el balance global del mercado petrolero muestra un déficit. Y de acuerdo con nuestro modelo de oferta y demanda de petróleo, este sigue siendo el caso.

5. Cómo consideramos la inversión y el margen de seguridad en la tesis petrolera.

Finalmente, todo esto se relaciona con la forma en que participamos en nuestra tesis petrolera alcista.

Al invertir, quiere asegurarse de que las probabilidades estén en desventaja a su favor. Siempre habrá áreas en las que analicemos erróneamente ciertas variables como lo que sucedió con los saldos de almacenamiento de petróleo de Estados Unidos este año ( o más cómicamente cómo subestimamos el crecimiento de esquisto estadounidense el año pasado, jaja ), pero debido a que nuestras suposiciones de oferta y demanda global incorporaron un margen inherente de seguridad, los inventarios mundiales de petróleo son menores a la fecha y el Brent se ha mantenido por encima de los $ 70 / bbl.

La clave es descubrir dónde 1) tenemos un margen de seguridad en esta tesis petrolera alcista y 2) posicionarnos en acciones de energía donde hay una desconexión entre el valor intrínseco y el precio de mercado.

Tome para uno la guerra comercial actual que se está apoderando del mercado hoy. ¿Qué sucede cuando se produce una desaceleración de la demanda global de petróleo impulsada por el mercado emergente, ¿qué significa eso debido a nuestro pronóstico de saldo?

Asumiendo que (nuestro ya reducido) crecimiento de la demanda mundial de petróleo se desacelera de 1.4 millones b / d a solo 1 millón b / d, el balance global muestra un mercado de petróleo equilibrado. ¿Dónde dejaría eso los precios del petróleo? $ 65? $ 60?

Entonces, la pregunta que tenemos que hacer es: ¿harán nuestras inversiones dinero incluso si los precios del petróleo son, por ejemplo, de $ 60 y no de $ 80 / bbl?

Esta es la razón por la cual en nuestro análisis de stock de energía, aplicamos diferentes escenarios para evaluar si nuestras inversiones se retrasarán. Un buen ejemplo es California Resources (

CRC ) cuando

materialmente aumentamos la posición alrededor de $ 7 el año pasado . Tenemos que descubrir las suposiciones del mercado integrado para cuando el CRC se cotiza a $ 7, y evaluar cuál es la probabilidad de que esas suposiciones del mercado se conviertan en realidad. En el caso de nuestro análisis del año pasado, el mercado implicaba que el Brent nunca estaría por encima de $ 60 / bbl por un período de tiempo prolongado, y como resultado, el riesgo / recompensa estaba muy sesgado a favor de ir a largo.

Pero ahora, con el precio de las acciones en torno a $ 29, tenemos que hacer la misma pregunta. ¿Qué implica el mercado?

Suponiendo un escenario de desaceleración del crecimiento de la demanda de petróleo y donde Brent promedia a $ 60 / bbl en lugar de los $ 70 / bbl de hoy, CRC tendría que disminuir el gasto de capital para solo sostener la producción en lugar de aumentar la producción. La producción promedio anual sería ~ 135k boe / dy con un gasto de capital de alrededor de $ 450 millones, pronosticamos que CRC aún generaría un flujo de efectivo libre de $ 120 millones.

Con 6x EV / EBITDA, las acciones de CRC operarían en torno a ~ $ 34 por acción. Esto nos indica que el mercado ya está integrando el escenario de desaceleración de la demanda en el precio de la acción.

¿Pero qué tan probable es el escenario de desaceleración del crecimiento de la demanda de petróleo en los mercados emergentes? Y en un escenario donde el mercado petrolero está equilibrado (debido a la reducción en el crecimiento de la demanda), ¿Brent volverá a los $ 60 / bbl?

Obviamente, estas son preguntas más difíciles de responder, aquí es donde tenemos que aplicar un elemento de un margen de seguridad en nuestro análisis de balance de petróleo. Suponiendo que ocurra una desaceleración global de la demanda de petróleo, tenemos dos supuestos principales que consideraríamos demasiado conservadores:

- América del Norte proporcionará un crecimiento de +2 millones b / d interanual en 2018 y +1,7 millones b / d interanual en 2019. Sabemos que la producción de esquisto de los Estados Unidos se limitará hasta el 3T 2019 en base a las limitaciones de la capacidad de transporte pérmico. Publicamos

un informe aquí que estima que el crecimiento de la producción de Pérmico será de solo ~ 500k b / d hasta el final de 2019. El uso de una estimación de 1.7 millones de b / d para 2019 nos da un espacio de amortiguación de casi 700k b / da 1 millón de b / d. Entonces, incluso si estamos fuera de nuestras otras variables, la capacidad para llevar Pérmico limitado será un buen margen de variable de seguridad.

- Producción de la OPEP con Arabia Saudita, Emiratos Árabes Unidos, Iraq y Kuwait aumentando la producción mientras compensa las pérdidas de producción de países como Irán, Venezuela, Angola y Argelia. Suponemos que Arabia aumentaría la producción a 10.8 mb / d, que es considerablemente más alta que los 10.3 mb / d que acaba de informar para julio. Este análisis también supone que la capacidad adicional como porcentaje global de la demanda de petróleo llega al nivel más bajo en la historia.

Combinándolo, conservamos conservativamente ~ 1 millón de b / d de suministro adicional en caso de que estemos equivocados en cualquiera de nuestras otras estimaciones. Combinando esto con nuestro crecimiento de la demanda de petróleo que ya es más bajo que antes (tomando en cuenta cualquier factor de riesgo potencial) de 1.7 mb / d a 1.4 mb / d, creemos que hay una buena cantidad de margen de maniobra para que nuestra tesis petrolera alcista se desarrolle .

E incluso en el caso de que estemos equivocados en el balance de nuestro mercado petrolero, el mercado ya ha incluido el precio más bajo del petróleo en la valoración actual. Esto hace que si realmente estamos en lo cierto en nuestro pronóstico conservador del modelo de oferta y demanda de petróleo, haya un potencial de potencial importante.

Conclusión

Invertir no es fácil. La inversión en energía definitivamente no es fácil. Pero es importante comprender los factores clave de la tesis petrolera junto con los factores que impulsarán los precios del petróleo a niveles más bajos o más altos.

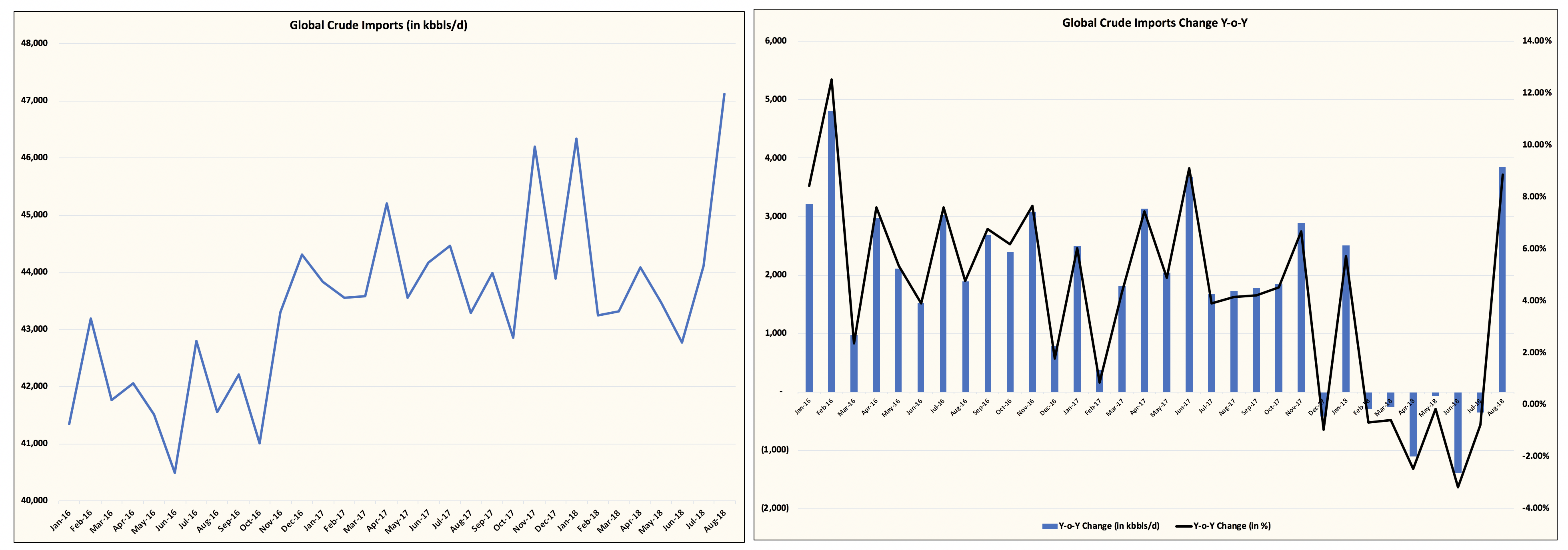

La actual tesis sobre la desaceleración de la demanda de petróleo inducida por la guerra comercial tiene sus méritos, pero al igual que cualquier macroevento, todavía es demasiado pronto para determinar el impacto en el crecimiento de la demanda mundial de petróleo. Y considere que las importaciones mundiales de crudo para agosto están a punto de alcanzar el nivel más alto ... alguna vez, actualmente no compramos la tesis de desaceleración del crecimiento de la demanda mundial de petróleo.

Como dijimos en este informe, si los inversores se centran demasiado en los datos de almacenamiento de petróleo de los EE. UU., Entonces uno puede perder el bosque por los árboles. Es por eso que explicamos la importancia de cuándo comenzaron los informes bajistas de crudo de EIA y por qué, dependiendo de las perspectivas para las exportaciones de crudo de los Estados Unidos, los saldos de almacenamiento de crudo de los Estados Unidos dependerán en gran medida de ello.

Y para impulsar las exportaciones de crudo de los Estados Unidos, el mercado mundial del petróleo necesita estar lo suficientemente ajustado como para absorber los barriles. Ya estamos viendo que el exceso físico a corto plazo se está revirtiendo a través de menores exportaciones de la OPEP y mayores importaciones de crudo de China, pero el almacenamiento flotante global necesita disminuir más. Una vez que el exceso físico desaparece, los diferenciales de tiempo de Brent se moverán a una infraestructura de respaldo más empinada, lo que atraerá flujos de fondos que intenten capturar el rendimiento del rollo. El aumento en el flujo de fondos impulsará los precios planos del Brent al alza y ampliará el diferencial Brent-WTI. Esto eventualmente empujará al WTI más alto.

Si bien hay una simplificación excesiva en este análisis, como la importancia de la demanda del usuario final reflejada a través de los fuertes precios de los productos y los mayores diferenciales de crack, creemos que hemos capturado una gran parte de lo que impulsará los precios del petróleo en el corto plazo. Y para que funcionen las variables a más largo plazo, todo se reduce al modelo global de oferta y demanda de petróleo, que ilustramos anteriormente.

Todo esto se reduce inevitablemente a una simple pregunta: ¿es la demanda de petróleo más alta que la oferta? En caso afirmativo, los precios del petróleo seguirán aumentando.

Entonces, en medio de todo el caos que hemos visto esta semana, es importante dar un paso atrás y evaluar qué impulsa finalmente los fundamentos del mercado petrolero. Y en base a nuestro análisis de los factores que impulsan los precios, creemos que la tesis del petróleo alcista no ha terminado.