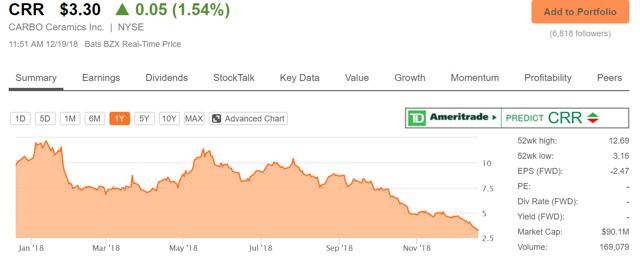

Creo que algunos de vosotros teníais a Carbo Ceramics.

Carbo Ceramics: a un paso del estado de 'Junk In The Hole'

21 de diciembre de 2018 12:36 PM ET

|

6 comentarios

|

Acerca de:

CARBO Ceramics Inc. (CRR)

Fluidsdoc

Larga solo, valor, crecimiento, contraria.

MERCADO

El informe diario de perforación

( 3,415seguidores)

Resumen

Carbo no está convenciendo a los operadores de esquisto para que adopten sus apuntalamientos cerámicos de alta tecnología debido a la reducción de costos.

Su intento de cambio de marca como especialista en recubrimientos industriales no tendrá ningún impacto inmediato en la trayectoria a corto plazo de la acción, pero puede ser un camino futuro hacia la rentabilidad.

Revisamos los prospectos de Carbo y los nominamos para el estado "JIH", en espera de una revisión de Q-4.

¿Buscas un portafolio de ideas como esta? Los miembros de The Daily Drilling Report obtienen acceso exclusivo a nuestra cartera modelo.

Comience su prueba gratis hoy "

Introducción

Es seguro decir que he sido uno de los defensores más fuertes de Carbo Ceramics (

CRR ) en el último año y medio. He escrito una serie de artículos que destacan diferentes aspectos de su tecnología cerámica y por qué pensé que cada uno podría ser un motor para impulsar el stock. Ha pasado un año desde que comencé a seguir estas acciones, y poco a poco la tesis en la que fueron escritas se ha desvelado.

- Una recuperación significativa en alta mar, en aguas profundas sigue siendo difícil de alcanzar.

- No han convencido a los jugadores de esquisto en ningún número significativo a pagar por un factor de 10 por su apoyo de alta tecnología.

Estoy empezando a pensar que tal vez mi habilidad con la tecnología en las operaciones en campos petroleros me haya engañado a pensar que Carbo es rescatable. Más adelante en este artículo explicaré más detalladamente este fracaso. Cuarto tras trimestre, Carbo se ha comportado como "basura en el agujero" (escombros inútiles en un pozo que pueden dañarlo). No estoy del todo listo para pronunciarlos como tales, pero si no escucho algunas cosas realmente alentadoras en la próxima conferencia telefónica, obtendrán esta temida designación.

Dos cosas que estaré buscando:

- Continuo crecimiento de dos dígitos en el lado industrial.

- Algún lenguaje muy positivo sobre los compromisos offshore.

Revisemos.

Tecnología

Toda mi tesis para Carbo se basó en su tecnología de apoyo superior (perlas de cerámica) que solo ofrece un mejor paquete debido a su esfericidad y resistencia al aplastamiento. Esto hace mejores pozos, de esto no hay argumento. Lo que el mercado nos dice es que la tecnología no importa, el costo final es el rey. Bien, estoy empezando a usar una jerga técnica que no significará nada para ti sin contexto, así que voy a vincular mis artículos anteriores. Solo lee las cosas tecnológicas, por favor. (Ajustaré el acceso a estos para verlos gratis)

"Frack Class 101 "

"Carbo Ceramics: How It It It "

Soy un técnico de campos petroleros. Tengo mucha experiencia en la venta de nuevas tecnologías en el campo petrolero. Mi antigua empresa, MI SWACO, una división de Schlumberger, (

SLB ), es un campeón tecnológico en el negocio de los fluidos de perforación y terminación. La tecnología es lo que impulsa las ganancias en el negocio de fluidos. Las compañías petroleras pagarán una nueva tecnología si ahorra dinero, o en ciertos casos, si ayuda a producir más petróleo que la tecnología anterior. La tesis para Carbo era que las ventas de su producto superior aumentaría a medida que las compañías petroleras financiaran una mayor inversión en aguas profundas, y que tal vez los operadores de esquisto lo adoptarían para mejorar los euros en sus pozos.

El gran problema, por supuesto, es que el trabajo de fractura en aguas profundas que llevó a Carbo a mediados de los 150 en su apogeo en 2014 se ha retrasado, y los operadores están revisando algunas teorías de finalización con respecto al fracking en el GoM. En conclusión, el trabajo de fraccionamiento que depende de la resistencia al aplastamiento de la cerámica continúa languideciendo. Puede haber algunos puntos brillantes en el horizonte a este respecto, pero Carbo en su forma actual estará allí para verlo. Una pregunta rodando en mi mente.

En cuanto a los operadores de esquisto que adoptan la cerámica, esta fue una idea tan clara, que si hubiera tenido éxito podría haber cambiado completamente la imagen para Carbo. No tiene A falta de algunas pruebas de campo que Carbo escribió en un

memo tecnológico y se refirió a un pseudo optimismo en su último CC, los jugadores de esquisto han hecho la vista gorda a la cerámica. Los comentarios de Gary Kolstad, CEO de Carbo, sobre la cerámica en la convocatoria son instructivos.

Hemos visto mucho más interés en

CARBOAIR este año, que es un producto realmente genial. Es un 25% más ligero que la arena. Y así se obtiene el transporte y la mejor geometría de fractura al usarlo. Así que eso es un poco más.

Fuente

Kolstad presenta un caso de tecnología para las compañías petroleras que gastan 10 veces más que el costo alternativo del prestamista en la cita anterior. Entonces, ¿por qué, si es mejor, no lo ha captado, más que un "poquito"? ¿No quieren los operadores de esquisto hacer mejores terminaciones?

Tal vez sí, pero solo si es más barato que las alternativas.

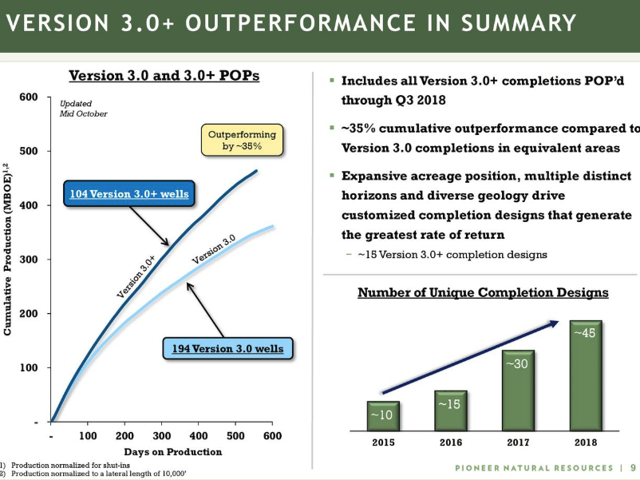

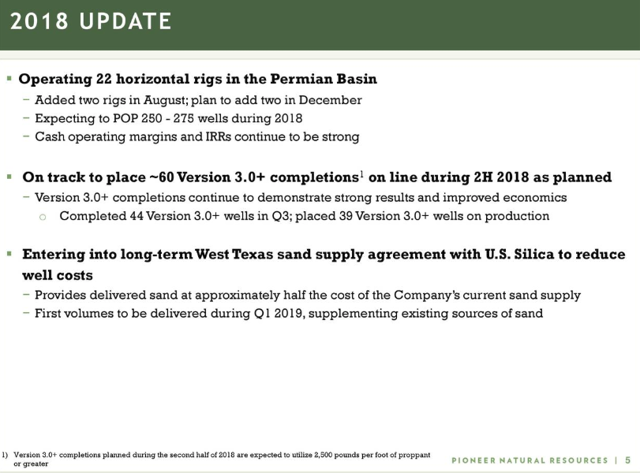

Una de las cosas que los frackers de esquisto nos han estado diciendo de manera bastante consistente es que tienen la intención de reducir los costos adicionales de la perforación y las terminaciones. En ninguna parte es eso más evidente que su adopción de arena roja para fracking. Un ejemplo sería la decisión de Pioneer Exploration (

PXD ) de

cerrar una mina de arena de propiedad

interna en Brady, Texas, y confiar en la arena roja de Texas de menor calidad pero producida localmente.

Fuente Una comparación de arena roja vs Blanco del Norte.

La muestra de arena de la izquierda tiene más impurezas y menor resistencia al aplastamiento que la arena casi blanca de cuarzo del Norte casi pura que se encuentra a su lado. La implicación es que el uso de esta arena hará una terminación menos duradera que, en última instancia, producirá menos petróleo que el Northern White.

La gente de PXD es gente inteligente. Ellos entienden este concepto. Lo que nos dicen es que simplemente no les importa. El control de costos es todo lo que importa actualmente. Esta afirmación dice mucho sobre la probabilidad de que una empresa elija utilizar cerámica en sus pozos. Elige una metáfora que te guste, "bola de nieve en el infierno" ... cosas así, y tienes una expresión de mi evaluación actual de las perspectivas de que esto ocurra.

Línea de fondo. No está ocurriendo y no hay señales de que vaya a ocurrir en una escala lo suficientemente grande como para que sea importante para las acciones de Carbo. Este es el por qué.

La "prueba está en el pudín", como dice el dicho

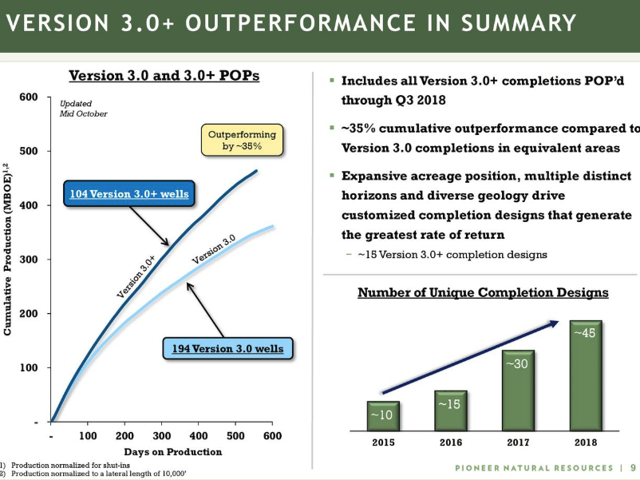

Utilicé PXD en mi ejemplo anterior, así que me quedo con ellos mientras elaboro un poco más para cimentar mi punto. Como anécdota, puedo decirles que estos resultados no son exclusivos de PXD. Otras compañías petroleras también están experimentando un crecimiento espectacular de la producción, sin hacer nada más que extender la sección lateral, optimizar el espaciado de los pozos y machacar más arena en un mayor número de etapas.

Fuente

Lo que PXD nos está diciendo en la diapositiva de arriba, es que su última modificación más reciente está produciendo considerablemente más petróleo que su último diseño. Además, la pendiente de la curva es más pronunciada con el tiempo, lo que significa que, en última instancia, se producirá más petróleo como resultado.

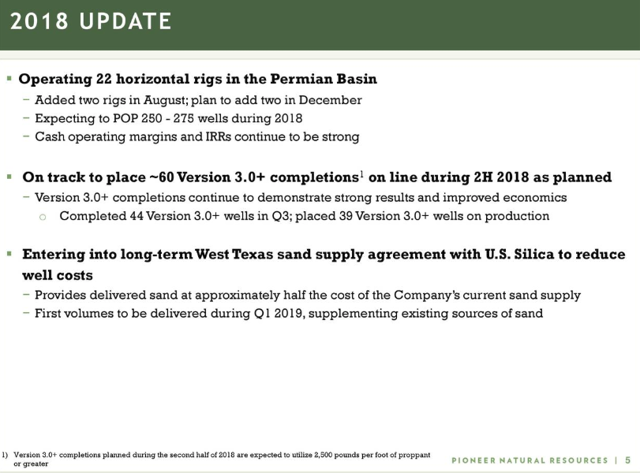

Fuente

Aquí, en la viñeta tres, PXD nos dice que mientras crece la producción, están gastando menos dinero para hacerlo. El contrato para tomar Texas Red de US Silica (

SLCA ) me dice mucho, y nada de eso es bueno para Carbo.

¿Qué significa esto para Carbo?

Cuando leí la transcripción de CC, mi gran conclusión es que ya no buscan crecimiento en el campo petrolero. Como ejemplos, citaría la venta de su planta de Millen, Georgia, y me centraré en la diversificación de productos en recubrimientos con su amarre de PicOnyx.

Los comentarios de Koldstad sobre la venta de Millen.

Primero, recientemente firmamos una Carta de intención no vinculante para vender nuestra planta Millen por aproximadamente $ 26 millones. Decidimos monetizar este activo ya que no hay un uso a corto o mediano plazo en el horizonte. Eliminamos el costo continuo de esta instalación, al mismo tiempo que fortalecemos nuestros niveles de efectivo y mantenemos un balance sólido.

Los comentarios de Koldstad sobre PicOnyx

También firmamos una carta de intención no vinculante para contribuir con ciertos activos inactivos para una participación minoritaria en PicOnyx, desarrollador de M-Tone, una nueva familia de pigmentos funcionales para los mercados de plásticos, pinturas, tintas, recubrimientos y adhesivos.

Esta transacción es coherente con nuestra estrategia de crecimiento a largo plazo para diversificar nuestros flujos de ingresos fuera del campo petrolero y, en particular, invertir en nuevas tecnologías. Creemos que esta es una gran oportunidad para que podamos volver a trabajar ciertos activos inactivos y anticipar que la operación de fabricación estará operativa a principios de 2019.

Creemos que la novedosa tecnología de pigmento negro de PicOnyx combinada con nuestras capacidades de fabricación consistentes y de alta calidad capturarán participación de mercado en un mercado estimado de $ 2 mil millones, ya que ya existe el interés y el deseo de los clientes de ver la escalada de PicOnyx. Los próximos 12 meses serán reveladores a medida que PicOnyx acelere su negocio, pero creemos que será una buena oportunidad para contribuir con EBITDA a CARBO

Fuente

Mis pensamientos aquí.

En cuanto a la venta de Millen, Georgia, Planta -

Aquí hay un enlace al anuncio

de la decisión de construir Millen en 2012. Su venta cierra el libro con una inversión de $ 50-100 millones (que suponen), que se ha cerrado desde 2015. Se creó específicamente para el trabajo de fracciones de alto volumen se habían festejado durante la década anterior y tenían la intención de producir alrededor de 250 mm de cuentas de cerámica al año.

Esto me dice que con la capacidad de fabricación que les queda, pueden manejar cualquier pedido de apalancamiento de alta tecnología que llegue para aguas profundas. Y el orden impar o dos que pueden obtener del parche de esquisto no causará ningún ardor de estómago desde un punto de vista logístico.

Tienen tanta confianza en esta capacidad que Carbo está suspendiendo una modernización en otra planta, Eufala, Oklahoma, que también iba a ser para KryptoSphere. Más capex por el desagüe.

En cuanto al amarre con PicOnyx -

Recubrimientos? Hmmm Esto se relaciona con el movimiento de Carbo en las aplicaciones industriales para la cerámica. Todo esto es bueno y puede, de hecho, salvar a la compañía en el futuro, pero no tendrá el impacto explosivo en la línea de fondo que un par de millones de libras de

KryptoSphere al suelo. He dicho antes que este negocio es interesante, pero no importa a las perspectivas de la compañía para el futuro inmediato, los próximos 2 o 3 años. Me atengo a esa declaración.

De hecho, Koldstad habló sobre la diversificación lejos de depender del campo petrolero durante la mayor parte de la convocatoria. Realmente no es un gran constructor de confianza.

Preguntas y respuestas de la convocatoria de ventas de Northern White.

También es instructivo para mí que lo que más les entusiasma actualmente en relación con el campo petrolífero es el contrato que han firmado para suministrar a Northern White desde Marshfield, Wisconsin. Aquí están las preguntas y respuestas sobre esta joya.

Bill Dezellem

Genial gracias En relación con el contrato de frac arena que mencionaste en el lanzamiento, ¿hablarías un poco más sobre ese contrato? ¿Cómo surgió y las implicaciones financieras para usted, por favor?

Gary kolstad

Sí. Fue un contrato muy bienvenido. Estamos trabajando con una compañía de E&P que tiene algunos activos excelentes, pero, al mismo tiempo, sus grandes activos están cerca de nuestros activos, es decir, centro de distribución, todo ese canal de distribución. Así que el valor existía allí cuando combinas ambas cosas. Y es por eso que nos gusta, les gusta, y ya hemos empezado con eso. Se acelerará. Y en su mayor parte, eso se hace bastante bien al consumo de nuestra planta en Marshfield, Wisconsin, que realmente nos gusta.

Por lo tanto, económicamente es una buena opción para nosotros cuando usa nuestros vagones, usa nuestro centro de distribución, hace la mayor parte de nuestra planta de Marshfield. Eso es algo realmente bueno para nosotros. No creo que vamos a explicar los ingresos ni nada de eso, esa no es nuestra naturaleza, ¿verdad? Pero nos gusta el negocio, nos gusta el operador y nos gusta la relación, y esperamos aumentarla

Fuente

Revender la arena no va a hacer nada más que gastar dólares.

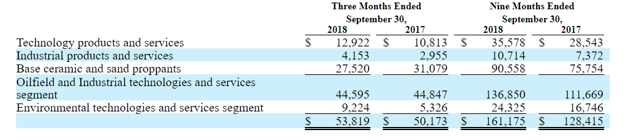

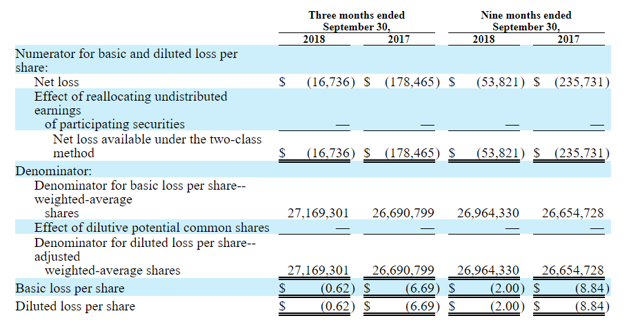

Carbo's Q-3 Financials

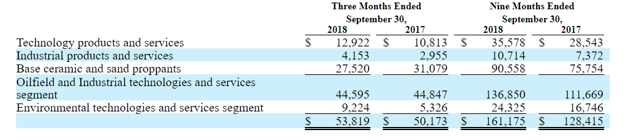

Fuente

Mis comentarios -

Los ingresos muestran un crecimiento en dos de cada cuatro segmentos de negocios, pero las ventas críticas de apalancamiento al campo petrolífero están bajas. Estarán más lejos aún en el cuarto trimestre según la compañía.

Los ingresos para los sectores industrial y ambiental están muy bien, pero desde una base tan pequeña simplemente no importa para la acción. En unos pocos años, si estos continúan creciendo, podrían hacerlo.

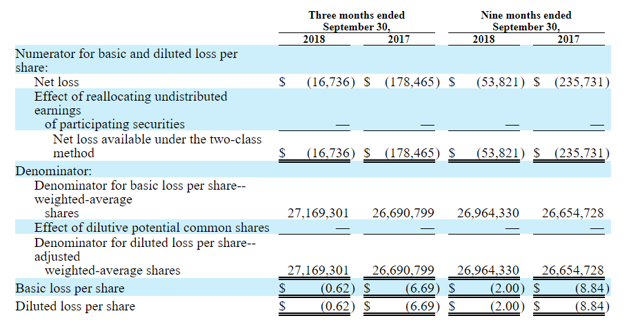

Las pérdidas por acción se han reducido significativamente, y en un mercado en crecimiento, diría que esto es una buena señal. En este caso, la reducción es más indicativa del control de costos y las ventas de activos que cualquier aumento significativo en la rentabilidad.

Deuda

La mayor parte de la deuda a largo plazo de aproximadamente $ 90 mm de Carbo se debe a los directores y los hermanos Wilks. La mayoría de los grandes vencimientos son varios años en el futuro, y están con "partidos amistosos" que tienen interés en no forzar a la empresa a la quiebra. Carbo enfrenta aproximadamente $ 27 millones en pagos de deuda en los próximos años.

Los famosos hermanos Wilks intervinieron para salvar a Carbo en 2017, extendieron un préstamo del 9% de $ 65 millones y recibieron garantías (actualmente sin valor) para comprar +/- 550.000 acciones a $ 14.91 / acción. Los Wilks son un grupo inteligente que también

vendió un famoso

imperio de fracasos en 201 1 por $ 3.5 mil millones. (Sepa cuándo sostenerlos, sepa cuándo plegarlos). Tenerlos a bordo es una de las cosas que me hacen tener una vela parpadeante en la ventana para Carbo.

Sin embargo, los costos por intereses de estos préstamos están aumentando a una tasa bastante buena, al pasar de $ 5.9 mm para el mismo período en 2017 a $ 6.4 mm en lo que va del año.

Liquidez

Con $ 56 millones en efectivo en los libros, no están en peligro de una crisis de liquidez en el futuro cercano. Será interesante ver si pueden mostrar signos de detener la quemadura para Q-4.

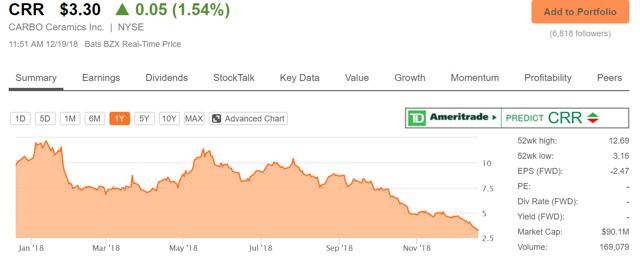

Valuación

Sin ganancias, y una relación de deuda a capital de 24.2, no voy a intentar pedir una valoración justa para las acciones. Seguramente continuará fracasando en los niveles actuales, y probablemente disminuirá aún más cuando salgan los resultados del Q-4. Eso nos deja con el análisis gráfico.

Fuente: Fidelity Active Trader Pro

El cuadro revela un mar de rojo en términos de indicadores técnicos para el stock, por lo que no hay perlas que se puedan extraer aquí que puedan dar esperanza a la esperanza en el corto plazo. Para ser justos, la mayoría de las cartas de las compañías de servicios petroleros probablemente se verían similares a las de Carbo hoy.

Tu comida para llevar

Estoy a punto de tirar la toalla sobre Carbo. Los escogí para crecer por razones que simplemente no se han desarrollado. Lo único que me impide designarlos como "basura en el hoyo" en este momento es una señal de que el gasto de capital para el extranjero puede estar en aumento. Ayer, Rystad publicó

un pronóstico que mostraba que podrían llegar hasta 100 nuevas sanciones en el extranjero en 2019. Esto sería significativo para Carbo. No he tenido la oportunidad de hacer una investigación de diligencia debida sobre esto, y en general considero a Rystad como una fuente confiable.

Carbo ha reducido su pronóstico para Q-4 como se indica en la siguiente cita.

El principal impulsor de la previsión de ingresos reducidos para todo el año de 2018 es suavizar la demanda de la industria tanto de nuestros apuntalantes de cerámica básica como de arena fraccionada. Debido a la actividad de finalización más baja y bien publicitada en la industria, ahora creemos que nuestros ingresos totales para la cerámica base y la arena bajarán entre un 20% y un 25% de lo que anticipamos al salir del segundo trimestre de 2018.

Cabe destacar que no contrarrestaron esto diciendo, "pero nuestras ventas industriales compensarán con creces esto en el próximo trimestre" o algo así. Grillos chirriando.

FUENTE

Carbo subió un poco junto con la mayoría de las acciones de los campos petroleros a principios de esta semana en un rebote técnico en el crudo. No leí nada pertinente a la empresa en este hecho.

Es un tanto intrigante que intenten reinventarse en el negocio de revestimientos y fundición. Con el tiempo, eso puede convertirse en un buen negocio que agregará volúmenes significativos a las ventas y ganancias. Pero nunca será la empresa que fue. Carbo ya nos contó esto con las ventas de plantas y contraventanas.

Escucharé atentamente la llamada del Q4 en busca de signos de que las pocas notas de optimismo que todavía tengo para ellos tienen cierta validez. Emitiré una recomendación final en ese momento.

Actualmente tengo a Carbo en una cuenta IRA y tengo un horizonte de tiempo bastante largo, por lo que no tengo motivos de venta de impuestos para vender. Si estuviera en una cuenta imponible, podría considerar seriamente cerrarla por el bien de la preservación del capital. Si se tratara de mantener un rebote técnico por encima de $ 5.00, sería una pacana desaparecida en cualquier cuenta.