La actividad económica en Estados Unidos creció levemente entre julio y agosto, periodos analizados por la Reserva Federal de Estados Unidos (FED) en su Libro Beige, documento elaborado por los doce bancos centrales regionales del país que proporciona una evaluación detallada del cuadro macro y publicada su última edición este miércoles.

En concreto, el instituto emisor norteamericano ha indicado que la actividad económica creció levemente en tres distritos, mientras que el número de distritos que informaron una actividad estable o en descenso aumentó de cinco en el período anterior a nueve en el período actual.

Según el informe, el gasto de los consumidores disminuyó ligeramente en la mayoría de los distritos donde se encuentran los bancos centrales regionales del país, tras haberse mantenido estable en general durante el período del informe anterior.

Así, las ventas de automóviles siguieron variando según cada distrito, y algunos notaron "aumentos en las ventas" y otros informaron una desaceleración de las ventas debido a las elevadas tasas de interés y los altos precios de los vehículos.

La actividad manufacturera, de su lado, disminuyó en la mayoría de los distritos, y dos distritos notaron que estas disminuciones eran parte de las contracciones en curso en el sector.

Por otro lado, la construcción residencial y la actividad inmobiliaria fueron "mixtas", aunque la mayoría de los informes de los distritos indicaron ventas de viviendas más débiles. Asimismo, los informes sobre la construcción comercial y la actividad inmobiliaria fueron "mixtos".

Las organizaciones sin ánimo de lucro dieron constancia de una "demanda sólida y continuada" de sus servicios, mientras que la actividad industrial se caracterizó por ser "estable o creciente", aunque dos distritos informaron de caídas de la misma. En suma, la demanda de servicios no financieros creció, señala la institución.

Los contactos distritales en general esperaban que la actividad económica se mantuviera estable o mejorara un poco en los próximos meses, aunque los contactos en tres distritos anticiparon ligeras disminuciones.

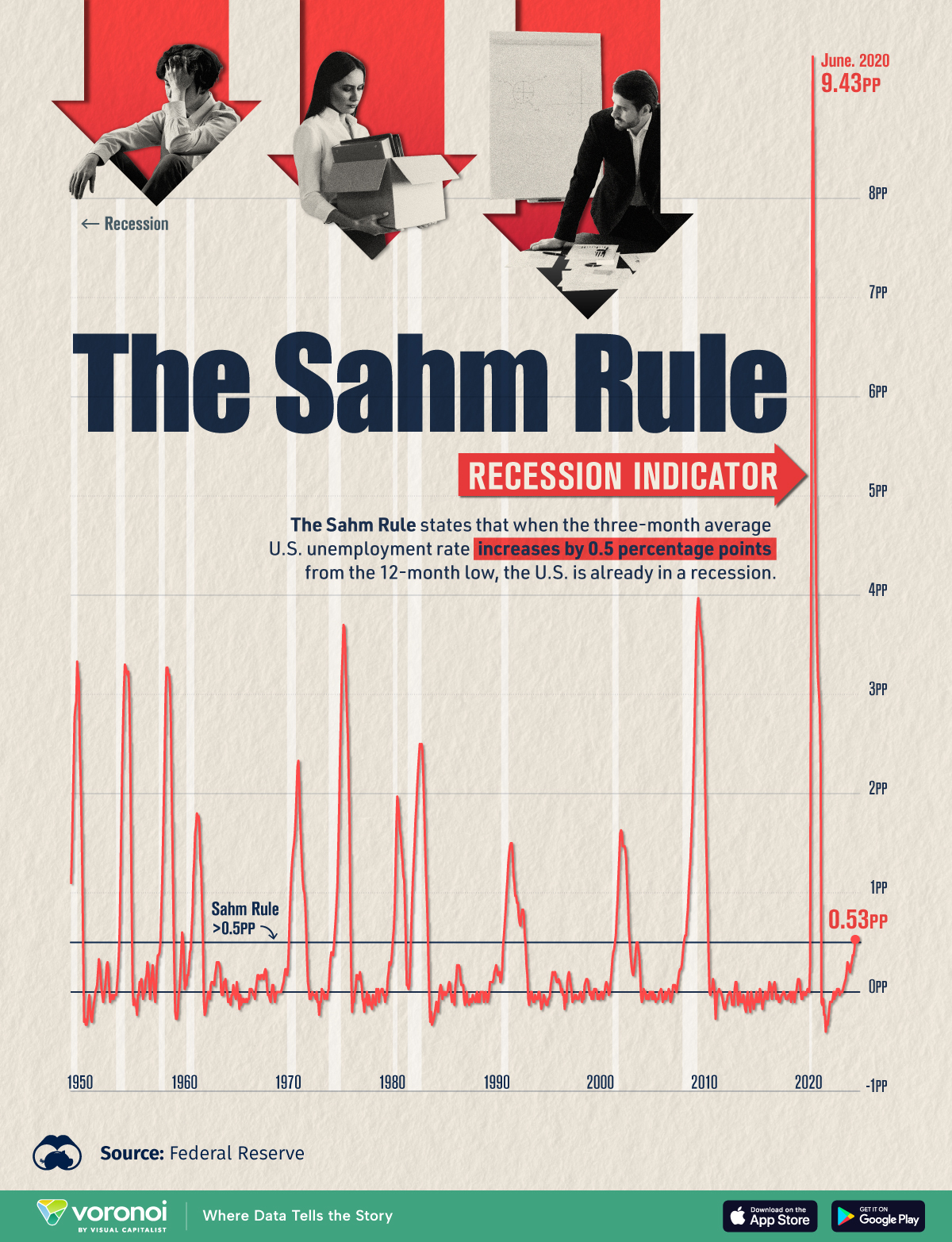

EMPLEO

En general, los niveles de empleo se mantuvieron estables o aumentaron ligeramente en las últimas semanas. Cinco distritos registraron aumentos leves o modestos en la plantilla total, pero unos pocos distritos informaron de que las empresas redujeron turnos y horas, dejaron vacantes los puestos anunciados o redujeron la plantilla mediante la reducción de personal, aunque las informaciones de despidos siguieron siendo poco frecuentes.

Los empleadores fueron más selectivos con sus contrataciones y menos propensos a ampliar su plantilla, citando preocupaciones sobre la demanda y una perspectiva económica incierta.

En consecuencia, los candidatos a empleos se enfrentaron a dificultades cada vez mayores y a tiempos más largos para conseguir un puesto de trabajo. A medida que la competencia por los trabajadores se ha aliviado y la rotación del personal ha disminuido, las empresas sintieron menos presión para aumentar los salarios y los sueldos.

En general, los salarios aumentaron a un ritmo modesto, en línea con la tendencia de desaceleración descrita en informes recientes. Los trabajadores cualificados y otros trabajadores con habilidades especializadas siguieron siendo escasos y siguieron viendo mayores aumentos salariales, al igual que los de los sindicatos.

PRECIOS

La FED relata en el documento que, en general, los precios aumentaron modestamente en el período de presentación de informes más reciente.

Sin embargo, tres distritos informaron solo de ligeros aumentos en los precios de venta. Los aumentos de los costes de los insumos no laborales se describieron en gran medida como modestos a moderados y como en general en disminución, aunque un distrito describió los aumentos de los precios de los insumos como en aumento.

Varios distritos de donde recoge información la institución observaron que los precios de transporte y seguro continuaron aumentando.

En cambio, algunos distritos señalaron que las presiones de precios se moderaron en el caso de los alimentos, la madera y el hormigón. De cara al futuro, los contactos en general esperaban que las presiones de precios y costes se estabilizaran o disminuyeran aún más en los próximos meses