Podrían estar en la cartera de Buffet aspirantes a serlo: ONEOK, INC.. (OKE)

Estas no están en su cartera pero podrían reunir las condiciones necesarias para estarlo:

Oneok, Inc. es uno de los principales distribuidores de gas natural de América. Las ventas se desglosan por actividad de la siguiente manera: - recolección, procesamiento y distribución de gas natural licuado (75%); - la recolección y el procesamiento del gas natural (20,8%); - transporte, almacenamiento y transmisión de gas natural (4,2%): a finales de 2019, poseía una red de 10.621,7 km de gasoductos

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Re: Seguimiento a la cartera de Warren Buffet: Abbivie Inc (ABBV)

Parece ser que otro grande se une al club, y entra fuerte en Abbie (ABBV):

Dalio entra en (ABBV):

La compañía farmacéutica es la fabricante de, entre otros, Humira, Skyrizi y Rinvoq, medicamentos que se usan en el tratamiento de una amplia gama de enfermedades crónicas como la artritis reumatoide, la enfermedad de Crohn y la psoriasis.

Saludos.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Las 10 acciones favoritas de Buffet...

Warren Buffett, el inversor más famoso del mundo, realiza sus operaciones a través de su holding Berkshire Hathaway. Recientemente, ha enviado al regulador estadounidense una actualización de sus mayores posiciones en Bolsa. Estas son sus 10 acciones favoritas, que cualquier inversor minorista puede comprar en el mercado.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Un día para uno de los acontecimientos de los años en los mercados: La carta de Warren Buffett

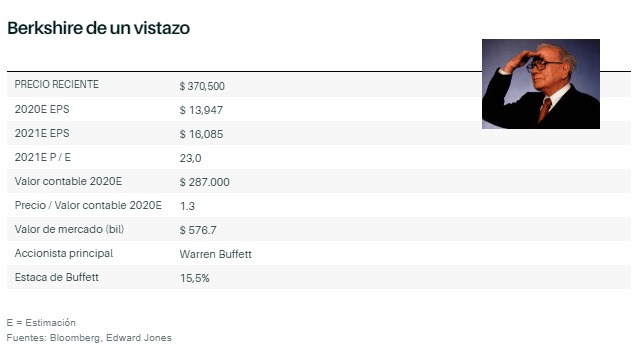

Sin embargo, esa carta, que saldrá el 27 de febrero, junto con el informe anual y las ganancias del cuarto trimestre, puede ayudar a escribir el próximo capítulo de Berkshire. Todo lo que necesitaría es un anuncio del inicio de un dividendo.

En su carta anual de 2012, el CEO abordó el tema de los dividendos, argumentando que el enfoque mejor y más eficiente en impuestos sería para los inversores que desean ingresos para vender una pequeña parte de sus acciones de Berkshire cada año.

Sin embargo, el efectivo de Berkshire se ha más que duplicado desde entonces, señala el analista de Edward Jones James Shanahan, quien favorece un dividendo. “Un dividendo es una buena idea aunque solo sea porque el saldo de caja ha crecido mucho”, dice, y agrega que las recompras significativas en Berkshire son más difíciles que en otras grandes empresas porque hay menos liquidez en sus acciones.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Re: Podrían estar en la cartera de Buffet aspirantes a serlo: IRON MOUNTAIN INCORPORATED (IRM)

Iron Mountain Incorporated es una sociedad de cartera. La empresa almacena registros, principalmente registros físicos y medios de copia de seguridad de datos, y proporciona servicios de administración de información en varios lugares de América del Norte, Europa, América Latina, Asia Pacífico y África. La empresa opera a través de cinco segmentos: Negocio de gestión de registros e información en América del Norte, Negocio de gestión de datos en América del Norte, Negocio de Europa occidental, Otros negocios internacionales y Corporativo y otros negocios. La Compañía ofrece servicios de gestión de registros e información y servicios de gestión de datos. La Compañía presta servicios de almacenamiento y gestión de la información a organizaciones jurídicas, financieras, de atención de la salud, de seguros, de ciencias de la vida, de energía, de servicios empresariales, de entretenimiento y gubernamentales. Los demás servicios de la Compañía incluyen servicios de destrucción de información, gobierno de la información y soluciones digitales, gestión de registros y servicios de consultoría de conformidad con la normativa, y otros servicios auxiliares.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Buffett optimista sobre EEUU y Berkshire, recompra acciones incluso cuando pandemia golpea resultados

27 feb (Reuters) - El entusiasmo de Warren Buffett por el futuro de Estados Unidos y su compañía Berkshire Hathaway Inc no se ha visto atenuado por la pandemia de coronavirus.

((https://www.berkshirehathaway.com/letters/2020ltr.pdf))

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Warren Buffett da la espalda a EEUU y se vuelca con este rival chino de Tesla

Nacer. Crecer. Morir. Pero antes, leer la carta anual de Warren Buffett religiosamente. Cada año. La misiva del Oráculo de Omaha a los accionistas de Berkshire Hathaway es uno de esos acontecimientos que todo inversor marca en rojo en el calendario. Y la última guarda un detalle que para algunos pasará inadvertido: ya está más invertido en BYD (8,2%), uno de los grandes rivales chinos de Tesla, que en General Motors (3,7%), la fabricante que es más estadounidense que Clint Eastwood paseándose por un porche en el que ondea orgullosa la bandera de su país.

GM, SIN PAUSA PERO SIN PRISA

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Re: Seguimiento a la cartera de Warren Buffett: Últimos movimientos cartera entera..

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Re: Podrían estar en la cartera de Buffet aspirantes a serlo: SPROUTS FARMERS MARKET, INC. (SFM)

A partir del 23 de febrero de 2017, la Compañía operaba 256 tiendas en 14 estados. La Compañía clasifica las variedades de productos que vende como perecederos y no perecederos. Las categorías de productos perecederos incluyen productos agrícolas, carnes, mariscos, delicatessen y panadería. Sus categorías de productos no perecederos incluyen comestibles, vitaminas y suplementos, artículos a granel, productos lácteos y sus alternativas, alimentos congelados, cerveza y vino, y productos naturales para la salud y el cuidado del cuerpo.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Re: Seguimiento a la cartera de Warren Buffett: MERCK & CO., INC. (MRK)

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Re: Seguimiento a la cartera de Warren Buffett sus primeras 20 posiciones:

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Re: Podrían estar en la cartera de Buffet aspirantes a serlo: PHILLIPS 66 (PSX)

Phillips 66 es un grupo petrolero organizado en 4 divisiones:

- comercio y distribución de productos petrolíferos (66,5% de las ventas netas): funcionamiento, a finales de 2019, de una red de más de 8.820 estaciones de servicio situadas en los Estados Unidos (7.540; Phillips 66, Conoco y 76 marcas) y Europa (1.280). El grupo también desarrolla la fabricación y venta de productos especializados, y actividades de producción de electricidad;

- refinación (14,8%): funcionamiento de 13 refinerías situadas en los Estados Unidos (11), Alemania y el Reino Unido;

- procesamiento, transporte y almacenamiento de productos de petróleo y gas natural (4,6%) ;

- otros (0,1%): principalmente la fabricación de productos petroquímicos y plásticos.

Las ventas netas se desglosan por actividad de la siguiente manera: Estados Unidos (77,8%), Reino Unido (9,2%), Alemania (3,8%) y otros (9,2%).

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

El 84% de la cartera de Buffett se encuentra en estas tres categorías

Warren Buffett, el mejor inversor de todos los tiempos, ha organizado su cartera en tres categorías: tecnológicas, financieras y consumo, según indican desde Portfolio Insider

Las posiciones en estos sectores tienen un factor en común, el pago de dividendos, que en algunos casos ha ayudado a contrarrestar las pérdidas ocasionadas. Además de que su cartera se encuentra más concentrada que diversificada.

Sector financiero: 27%

Productos básicos de consumo: 12,73%

Así invierte Warren Buffet: su cartera está dividida en tres categorias | Estrategias de Inversión (estrategiasdeinversion.com)

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

Este es el trío de ases de Warren Buffett que pesa un 84% en su cartera

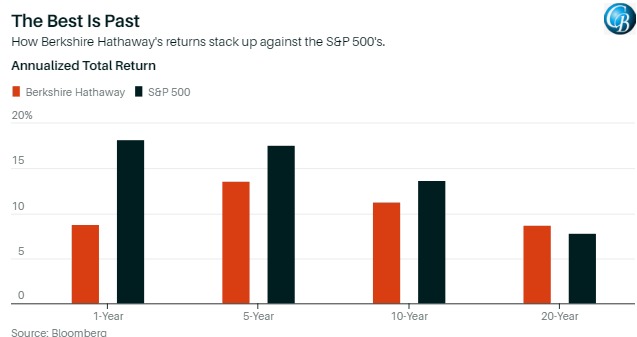

Mas de 50 años. Es el tiempo que lleva Warren Buffett y su Berkshire Hathaway batiendo al mercado.

El multimillonario y legendario inversor de 90 años, que actualmente tiene 279.000 millones en acciones, dólar arriba, dólar abajo, asegura que el mercado "es un mecanismo para transferir dinero desde el impaciente al impaciente".

Pese a que vendió todas sus acciones en Goldman Sachs y JP Morgan, entre otros grandes bancos, en el máximo apogeo de la pandemia, este sector seguía teniendo un peso del 27% sobre su cartera de activos a finales del 2020, cifra sensiblemente inferior al 43% que ostentaba solo un año antes. Cuatro de sus 10 mayores posiciones siguen perteneciendo a esta industria: Bank of America, American Express, Moody's y U.S. Bancorp.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.