#28171

Europa: aliento bajista en las bolsas

Cercle Finance-24/05/2023 a las 11:07

Las bolsas europeas han recibido esta mañana un vendaval bajista, con Fráncfort, París y Londres perdiendo entre un 1,3% y un 1,5%, tras una sesión en la que Wall Street ha terminado en números rojos (-1,1% el S&P y -1,3% el Nasdaq), lo que no ha tranquilizado a los inversores.

El debate sobre el techo de la deuda siguió dando muestras de problemas. Tanto Joe Biden como Kevin McCarthy se mostraron optimistas respecto a una solución final, pero el estancamiento hizo bajar al mercado', dijo Wells Fargo.

Además de las preocupaciones sobre el techo de la deuda estadounidense, los inversores se mostraron descontentos el martes con las cifras del PMI compuesto publicadas durante la sesión, con el PMI de Francia cayendo un punto hasta 51,4 para el mes.

Hoy no se publicarán datos macroeconómicos de Francia, pero esta mañana se han dado a conocer las cifras de inflación del Reino Unido correspondientes al mes pasado.

El índice de precios al consumo (IPC) del Reino Unido subió un 8,7% en los 12 meses hasta abril de 2023, lo que supone un fuerte descenso con respecto a la tasa anual del 10,1% registrada en marzo, según la Oficina de Estadísticas Nacionales.

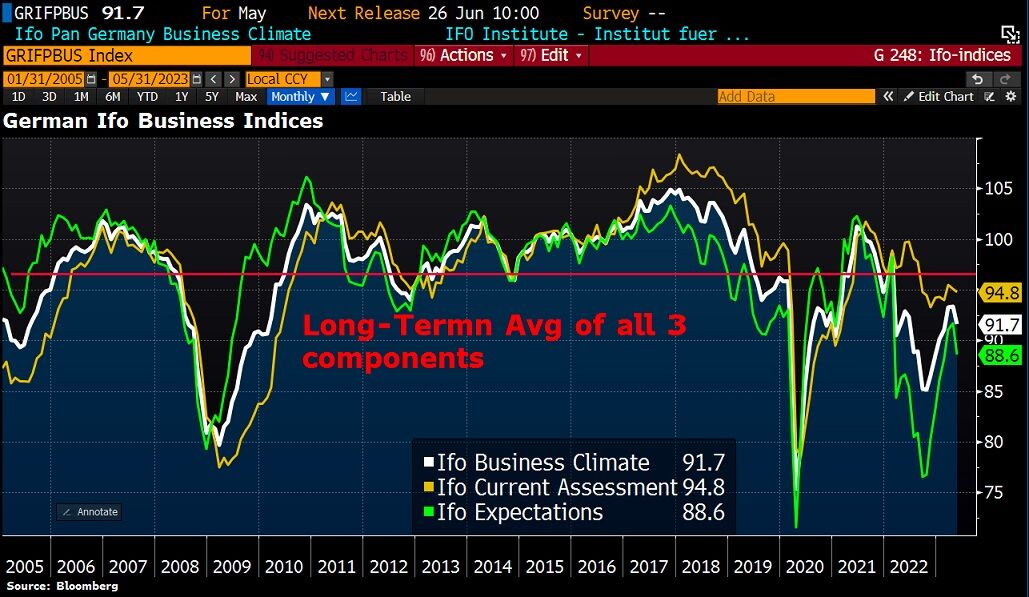

También en el frente estadístico, reflejando un marcado enfriamiento del clima empresarial alemán, el índice Ifo cayó a 91,7 puntos en mayo desde los 93,4 puntos de abril, su primer descenso tras seis aumentos mensuales consecutivos.

Esta evolución estuvo impulsada por unas expectativas mucho más pesimistas. Sin embargo, las empresas también se mostraron algo menos satisfechas con su actividad actual. La economía alemana se muestra escéptica de cara al verano", declaró el instituto de investigación.

En noticias bursátiles, Holcim informa de la adquisición de Besblock, de la que se dice que es un proveedor líder de materiales prefabricados para la industria de la construcción de las Midlands británicas, con dos plantas de fabricación en Telford.

Marks & Spencer ha anunciado hoy sus resultados anuales correspondientes al ejercicio cerrado el 1 de abril. La empresa registró un beneficio antes de impuestos y ajustes del 7,8%, hasta 482 millones de libras, por debajo de los 523 millones de libras de 2021/22.

Por otra parte, Kingfisher registró unas ventas en el primer trimestre de 3.300 millones de libras (+0,8%, según datos oficiales, y -2,0% a tipos de cambio constantes). El crecimiento de las ventas en tiendas comparables fue del -3,3%, incluido un impacto del calendario del -0,5%.

Las bolsas europeas han recibido esta mañana un vendaval bajista, con Fráncfort, París y Londres perdiendo entre un 1,3% y un 1,5%, tras una sesión en la que Wall Street ha terminado en números rojos (-1,1% el S&P y -1,3% el Nasdaq), lo que no ha tranquilizado a los inversores.

El debate sobre el techo de la deuda siguió dando muestras de problemas. Tanto Joe Biden como Kevin McCarthy se mostraron optimistas respecto a una solución final, pero el estancamiento hizo bajar al mercado', dijo Wells Fargo.

Además de las preocupaciones sobre el techo de la deuda estadounidense, los inversores se mostraron descontentos el martes con las cifras del PMI compuesto publicadas durante la sesión, con el PMI de Francia cayendo un punto hasta 51,4 para el mes.

Hoy no se publicarán datos macroeconómicos de Francia, pero esta mañana se han dado a conocer las cifras de inflación del Reino Unido correspondientes al mes pasado.

El índice de precios al consumo (IPC) del Reino Unido subió un 8,7% en los 12 meses hasta abril de 2023, lo que supone un fuerte descenso con respecto a la tasa anual del 10,1% registrada en marzo, según la Oficina de Estadísticas Nacionales.

También en el frente estadístico, reflejando un marcado enfriamiento del clima empresarial alemán, el índice Ifo cayó a 91,7 puntos en mayo desde los 93,4 puntos de abril, su primer descenso tras seis aumentos mensuales consecutivos.

Esta evolución estuvo impulsada por unas expectativas mucho más pesimistas. Sin embargo, las empresas también se mostraron algo menos satisfechas con su actividad actual. La economía alemana se muestra escéptica de cara al verano", declaró el instituto de investigación.

En noticias bursátiles, Holcim informa de la adquisición de Besblock, de la que se dice que es un proveedor líder de materiales prefabricados para la industria de la construcción de las Midlands británicas, con dos plantas de fabricación en Telford.

Marks & Spencer ha anunciado hoy sus resultados anuales correspondientes al ejercicio cerrado el 1 de abril. La empresa registró un beneficio antes de impuestos y ajustes del 7,8%, hasta 482 millones de libras, por debajo de los 523 millones de libras de 2021/22.

Por otra parte, Kingfisher registró unas ventas en el primer trimestre de 3.300 millones de libras (+0,8%, según datos oficiales, y -2,0% a tipos de cambio constantes). El crecimiento de las ventas en tiendas comparables fue del -3,3%, incluido un impacto del calendario del -0,5%.

Ni arrepentido ni encantado de haberme conocido