Buenas tardes.

Las acciones europeas cayeron más de un 1% el jueves, presionadas por el aumento de los rendimientos de los bonos, ya que los principales bancos centrales de todo el mundo insinuaron que mantendrían elevados los costes de los préstamos durante más tiempo. El índice paneuropeo STOXX 600 cerró con un descenso del 1,3%, y los valores del sector de viajes y ocio perdieron un 3,2%. Los valores mineros cayeron un 2,6%, al debilitarse los precios de los metales frente a un dólar más fuerte. Los rendimientos de los bonos de la zona euro subieron a máximos de varios meses después de que la Reserva Federal de EE.UU. y el Banco de Inglaterra mantuvieran los tipos sin cambios, pero señalaron que podrían producirse más subidas, ya que los bancos centrales siguen preocupados por la inflación. El índice británico FTSE 100 perdió un 0,7%, su primera caída en tres sesiones. En el resto de Europa, el Banco Nacional Suizo (SNB) mantuvo su tipo de interés oficial en el 1,75%, mientras que los bancos centrales de Suecia y Noruega

subieron su tipo de interés oficial en un cuarto de punto porcentual. “Hemos visto a muchos bancos centrales entrar en una pausa, sin embargo, todavía hay modestos riesgos al alza relacionados con el comportamiento de la inflación en los próximos meses, pero yo diría que a nivel mundial, sigue siendo positivo para la renta variable”, dijo Patrice Gautry, economista jefe de Union Bancaire Privée en Ginebra, Suiza. “Lo que fue menos positivo fue que estas pausas vinieran acompañadas del mantra de que los tipos clave se mantendrán más altos durante más tiempo, es decir, que los bancos centrales no están dispuestos a recortar muy rápidamente”. Las acciones suizas cayeron un 0,6%, mientras que las de Suecia y Noruega perdieron un 1,1% y un 0,9%, respectivamente. Los valores tecnológicos, sensibles a los tipos, cayeron un 1,3%, mientras que los inmobiliarios se desplomaron un 1,2%. El índice europeo de volatilidad STOXX subió el jueves a máximos de más de una semana. Reuters

La deuda pública federal asciende ahora al 95% del PIB, frente al 80% a principios de 2020, y los déficits son ahora del 6% del PIB y se prevé que sigan aumentando. Conseguir que los inversores mantengan tanta más deuda probablemente requiera pagarles más”. WSJ

Broadcom recupera pérdidas tras negar la presunta ruptura Google

“Pero lo que realmente importa es que lo peor que podemos hacer es no restablecer la estabilidad de precios, porque los antecedentes son claros al respecto. Si no se restablece la estabilidad de precios, vuelve la inflación. La gente odia la inflación. La odia”. -Jay Powell

GOOGLE DICE QUE NO VE “NINGÚN CAMBIO” EN LA RELACIÓN CON BROADCOM CHIP

El aumento de los rendimientos en EE.UU., incluido un tipo a 10 años cercano al 4,50%, es más un problema para el resto del mundo que para los propios EE.UU., tanto directa, a través de unos costes de endeudamiento más onerosos, como indirectamente (por ejemplo, mediante el fortalecimiento del dólar). Complican la salida del YCC del Banco de Japón e intensifican las presiones sobre la balanza de pagos a las que se enfrentan los países en desarrollo. El-Erian

La tasa de impago de los préstamos de tarjetas de crédito de pequeños prestamistas ha superado ya los máximos de: – Burbuja punto com – Crisis financiera – Pandemia Esto no acabará bien. Game of Trades

Fue un gran día para los bancos centrales europeos, con un apetito menguante por un mayor endurecimiento. Bloomberg

Cobre toca mínimos desde mayo

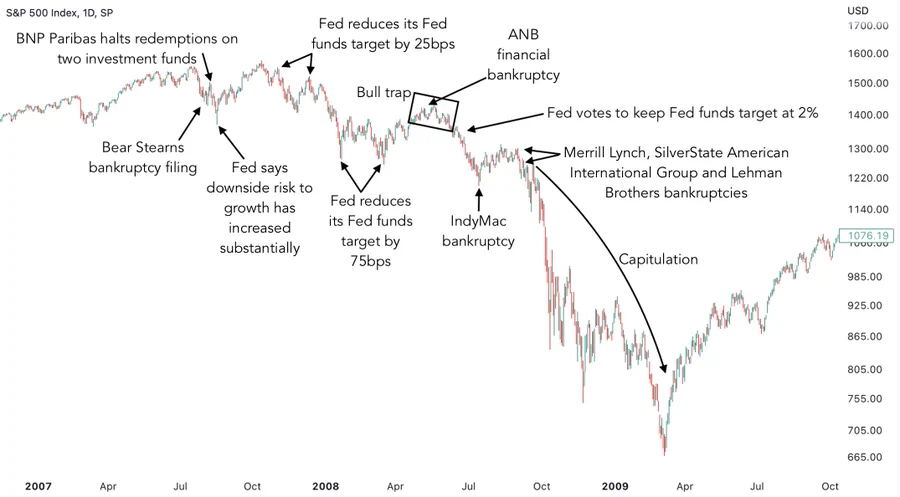

En octubre de 2007 la FED presentó las previsiones que muestra @MacroAlf . Crecimiento para 2008 de 1,8-2,5% y tasa de desempleo 4,8-4,9%. La realidad en 2008 fue PIB -2,5% y Desempleo 6.9%. Las previsiones de los Bancos Centrales valen lo que valen…twitter Pablo Gil.

Wedbush afirma que unos tipos de interés más altos durante más tiempo no harán descarrilar al sector tecnológico. Markets Insider

Ligera mejora de Microsoft que sube un 0.5% después de lanzar novedades relacionadas con la IA

Fuente: serenity-markets.com

Un saludo!

:format(jpg)/f.elconfidencial.com%2Foriginal%2F898%2F838%2F54e%2F89883854e16fc8c3a5253f68cf6231f0.jpg)

:format(jpg)/f.elconfidencial.com%2Foriginal%2F14d%2F807%2F8ef%2F14d8078ef41eccc3da57f0012559e3ba.jpg)