El Ibex 35 quiere hacerse fuerte en los 11.700 puntos ayudado por Fluidra y Ferrovial

Jornada al alza del Ibex 35, que intenta aprovechar la senda alcista en Wall Street para buscar su cuarta jornada consecutiva en positivo y superar con holgura los 11.700 puntos. La semana que hoy arranca vendrá marcada por las cifras de inflación en Europa (IPC) y EEUU (PCE), donde habrá que tener en cuentas el festivo de Acción de Gracias.

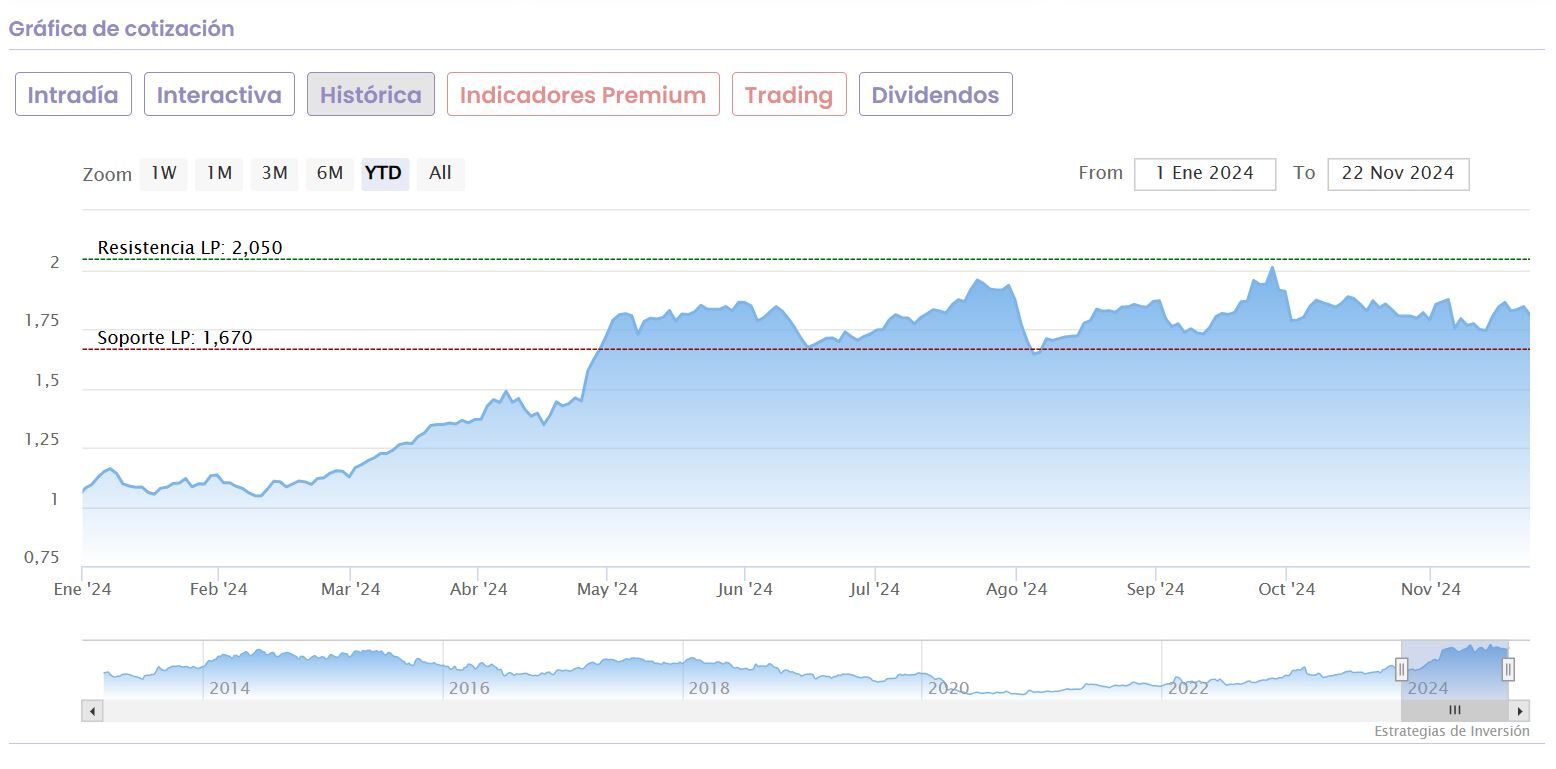

El

IBEX 35 sube un 0,57% en la media sesión de este lunes hasta marcar 11.723 puntos. Al frente de los avances se sitúa

Fluidra, con una subida del 3,57%, por el 3,38% que se apunta

Ferrovial. En negativo lidera

Caixabank, que cae un 1,53%, seguido por

ArcelorMittal, que se deja un 1,17%.

El selectivo madrileño viene de una semana que logró salvar ligeramente en positivo (+0,17%) tras haber acumulado tres días de avances, y eso a pesar de que los bancos, con mucho peso en el índice, hicieron de lastre durante el pasado viernes.

Hoy el sector financiero puede volver a ser protagonista después de que

Morgan Stanley haya ajustado algunas de sus recomendaciones. En concreto, eleva la recomendación de

Banco Santander a ‘sobreponderar’ desde ‘igual ponderación’, aumentando el precio objetivo hasta los

5,90 euros por acción, frente a los 5,60 euros anteriores, al tiempo que recorta a

Caixabank a ‘igual ponderación’ desde ‘sobreponderar’, con una rebaja de la valoración a 6,25 euros, frente a los 6,50 euros anteriores. A su vez elevan el precio objetivo de

Unicaja a 1,20 euros desde 1,15.

Además, el sector financiero puede verse sacudido por los movimientos corporativos en Italia, después de que UniCredit haya lanzado una oferta de 10.000 millones sobre su rival italiano Banco BPM.

En el sector de la energía,

Iberdrola se disputa con once compañías 2,9 GW de eólica marina en Francia, según publica

El Economista. El Gobierno francés ha precalificado a 12 licitadores para el concurso AO9 de hasta 2,9 gigavatios (GW) para instalar parques eólicos offshore en cuatro emplazamientos.

El mercado sigue pendiente además de la posible OPA de Brookfield sobre

Grifols. Según apunta el diario

Expansión, una negociación “al estilo británico” podría llevar a mejoras en la oferta del fondo canadiense sobre la empresa de hemoderivados.

En otras noticias del día, RTVE ha adjudicado por 4,18 millones de euros a

Telefónica el contrato público para la distribución por satélite de su señal para Sudamérica, América Central y la parte este de Norteamérica. La teleco proveerá a la corporación pública de los servicios que permitan “la difusión permanente en banda 'ku' y mediante la norma DVB-S” de la señal.

En el

Mercado Continuo habrá que estar atentos a la cotización de

OHLA. Según ha publicado

El Economista, la compañía congela el dividendo cinco años más, pero renegociará cuando amortice bonos.

Clinica Baviera registró un beneficio neto de 28 millones de euros hasta septiembre, un 4% más en comparación con el mismo periodo del ejercicio anterior, incluyendo Reino Unido y los costes asociados a la compra de la británica Optimax. De excluirse este impacto, la compañía ganó 31 millones de euros en los tres primeros trimestres de 2024, un 14 % más en términos interanuales

La agenda macroeconómica de este lunes es bastante ligera, aunque justo en la apertura se ha conocido en España el índice de precios de producción (IPP), que muestra una tasa interanual del -3,9%. Hoy se ha conocido también el índice Ifo de confianza empresarial de Alemania de noviembre, que ​cae a​​ 85,7​ en noviembre​, peor del 86 previsto, mientras que en EEUU saldrán a la luz la actividad nacional de la Fed de Chicago de octubre y el índice de negocios manufacturero de la Fed de Dallas de noviembre.

A lo largo de los próximos días se publicarán además las lecturas preliminares de la inflación del mes de noviembre en las principales economías de la Eurozona, mientras que en EEUU se conocerá la lectura de octubre del índice de precios del consumo personal, el PCE, que es la variable de precios más seguida por la Reserva Federal (Fed), así como las actas de la reunión que mantuvo a principios de noviembre el Comité Federal de Mercado Abierto (FOMC) de la Fed.

Los futuros de Wall Street apuntan a una apertura alcista después de que la semana pasada el

DOW JONES subiese alrededor de un 2% y acabase en un nuevo récord en 44.296,51 puntos. Habrá que tener en cuenta que esta semana será más corta de lo habitual en la Bolsa neoyorquina, ya que

el jueves el mercado estará cerrado por el Día de Acción de Gracias, mientras que el viernes (Black Friday) solo se celebrará media sesión.

“Con la celebración del Black Friday comienza de forma oficiosa la temporada de compras navideñas, en la que muchas compañías cotizadas se ‘juegan’ gran parte de los resultados del año”, recuerda Juan J. Fernández-Figares, de Link Gestión. “En principio, parece que en EEUU los consumidores lo afrontan con un optimismo al alza, optimismo que ha mejorado tras las elecciones presidenciales, mientras que los consumidores europeos lo hacen con su sentimiento bastante penalizado, tanto por la debilidad de la economía de la región como por la inestabilidad política por la que atraviesan países como Francia y como Alemania”.

Durante la jornada asiática, las bolsas subieron siguiendo la estela alcista marcada por Wall Street, con el

índice Nikkei 225 de Tokio habiendo subido un 1,08% hasta los 38.735 puntos. DE la tendencia alcista se ha vuelto a desmarcar la Bolsa china, con el CSI 300 cediendo prácticamente medio punto.

En los mercados de materias primas, los precios del petróleo retroceden tras subir un 6% la semana pasada, pero se mantienen cerca de máximos de dos semanas, mientras crecen las tensiones geopolíticas entre las potencias occidentales y los principales productores de petróleo, Rusia e Irán, lo que aumenta los riesgos de interrupción del suministro.

El dólar retrocede frente a sus divisas rivales, con el

euro remontando un 0,65% frente al billete verde hasta un cruce de 1,0484 dólares por cada moneda única.

Mientras, los rendimientos de los bonos estadounidense caen tras la selección del gestor de fondos Scott Bessent como próximo secretario del Tesoro de EEUU, de quien los inversores esperan que sea una voz para los mercados en Washington. Así, la rentabilidad del bono estadounidense a diez años se sitúa en el 4,346%, mientras que el bono a dos años paga un 4,350%.

A este lado del Atlántico, el bono español de deuda a diez años ofrece un rendimiento de un 2,986%, lo que deja su

prima de riesgo frente a Alemania en 73,90 puntos.

Fuente.- Estrategias de Inversión