Bankinter ha previsto este jueves en un encuentro con los medios que la Bolsa española crezca en 2025 un 17,4%, lo que llevaría al parqué nacional al filo de los 13.000 puntos en un contexto marcado por pocas bajadas de los tipos de interés y unos resultados corporativos que se mantendrán fuertes.

De su lado, los ejecutivos de la entidad encabezados por el director del servicio de análisis, Ramón Forcada, han previsto que la Bolsa estadounidense se anote un crecimiento de un 23,2% en Estados Unidos, hasta los 6.750 enteros, en tanto que Europa crecería, con más modestia, un 7,7%.

El analista de mercados de Bankinter, Rafael Alonso, ha resumido que durante los próximos trimestres las ventas van a mejorar -han cifrado a su vez que habrá un ciclo expansivo de beneficios hasta 2026 a ambos lados del Atlántico- y, con el "balón de oxígeno" de las bajadas de tipos, las Bolsas no pueden hacer otra que seguir subiendo.

Entrando al detalle del atractivo potencial de la Bolsa española, desde la entidad han explicado que no es tanto por la previsible fuerza que puedan mostrar los beneficios, sino por los bajos múltiples de valoración, es decir, la plaza española cotiza a precios baratos.

Así, en una panorámica más amplia sobre el estado de los mercados han apuntado que nos encontramos en un entorno favorable para las Bolsas, Estados Unidos y la tecnología, por tanto, han sostenido que mantienen la estrategia continuista ofrecida en las últimas presentaciones de perspectivas.

Ligado a esto, Alonso ha pormenorizado en el carácter sectorial y los componentes de sus carteras, destacando el apartado tecnológico (Apple, Microsoft, Nvidia, Amadeus, Indra), ciberseguridad (Palo Alto) y defensa (Rheinmetall, Thales, Leonardo), sobre la que han explicado que hay que pagarlo y entrar en estas empresas europeas ante la evidencia de la guerra de Ucrania.

Asimismo, han detallado que en el sector inmobiliario, donde venían apostando por entidades patrimonialistas como Colonial, han incorporado ahora a las promotoras Neinor y Aedas por el escenario de bajadas de tipos.

De manera más selectiva, han valorado las posiciones en infraestructuras (Sacyr, Cellnex, ACS, Ferrovial), lujo (Inditex, Hermés, LVMH) y transición energética (Iberdrola, Redeia).

En el sector financiero, han valorado las posiciones en (Allianz, Mapfre, Catalana Occidente y Generali), mientras que en bancos han señalado que tienen un peso neutral, en tanto que para 2025 los beneficios de las entidades se frenarán en comparación con el presente ejercicio.

Con todo, pese a la distinción sectorial, Forcada ha aducido que en el momento actual las compañías han de impregnarse de tecnología o asumir el riesgo de desparecer; en ese sentido, ha citado el caso de Inditex, a la que considera una compañía de tecnología y logística por su capacidad de generar una colección y disponerla en todo el mundo en el plazo de dos semanas.

Otra caso, ha indicado, sería la compañía Intuituve Surgical, que nació como entidad dedicada a las prótesis y acabó creando el sistema de cirugía Leonardo.

Por otra parte, en lo referente a la estrategia en renta fija, los expertos de la casa han señalado que es el momento de ir añadiendo duración en crédito por las bajadas de tipos y han comentado que, en la geografía europea y sus bonos públicos, les gusta más la periferia (como España o Irlanda) que el centro: "No me pondría ahora a comprar bonos de Francia", ha aseverado Forcada por la coyuntura electoral y sus posibles resultados en ese país.

Siguiendo en el apartado de deuda, han apuntado en dirección a la deuda de grado de inversión y sectores como salud, banca y compañías con capacidad de generación de caja, como infraestructuras).

NO HABRÁ MÁS RECORTES DE TIPOS DEL BCE EN 2024

Sobre el apartado de la política monetaria, Forcada ha profundizado que va a haber pocas bajadas y tarde, pero eso es "bueno", ha explicado, ya que es un elemento que sostiene el crecimiento a largo plazo.

Para Forcada, el marco en el que se mueve ahora la política monetaria se basa en una inflación complicada, ya que puede seguir rebotando hasta julio y situándose más cerca del 3% que del 2%, por lo que los bancos centrales irán con pies de plomo.

Además, ha incidido que los bancos centrales no tienen esa presión por parte de los datos macroeconómicos, ya que las tasas de crecimiento -más justas en Europa y generosas en Europa- y empleo se mantienen en buenos niveles.

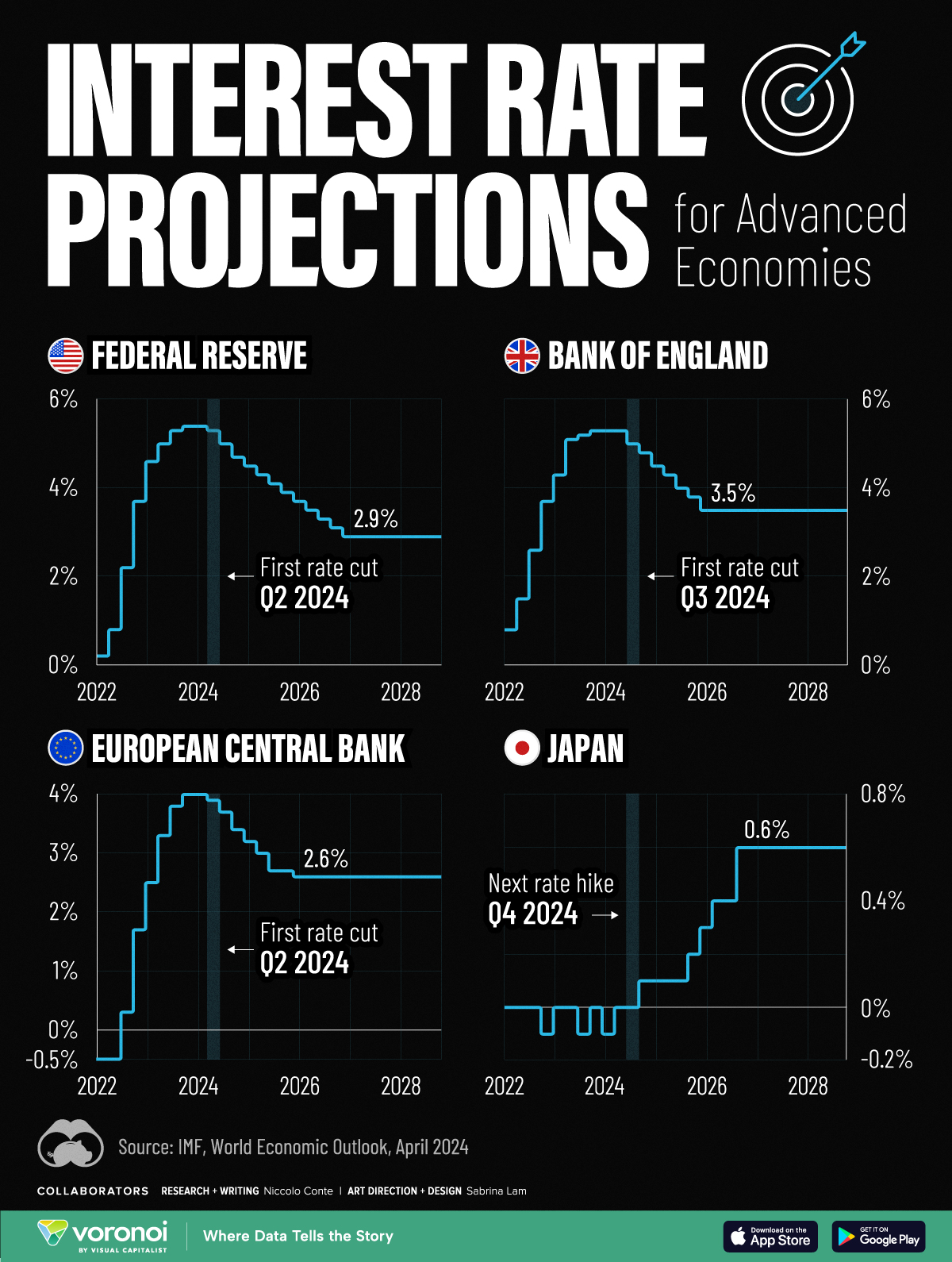

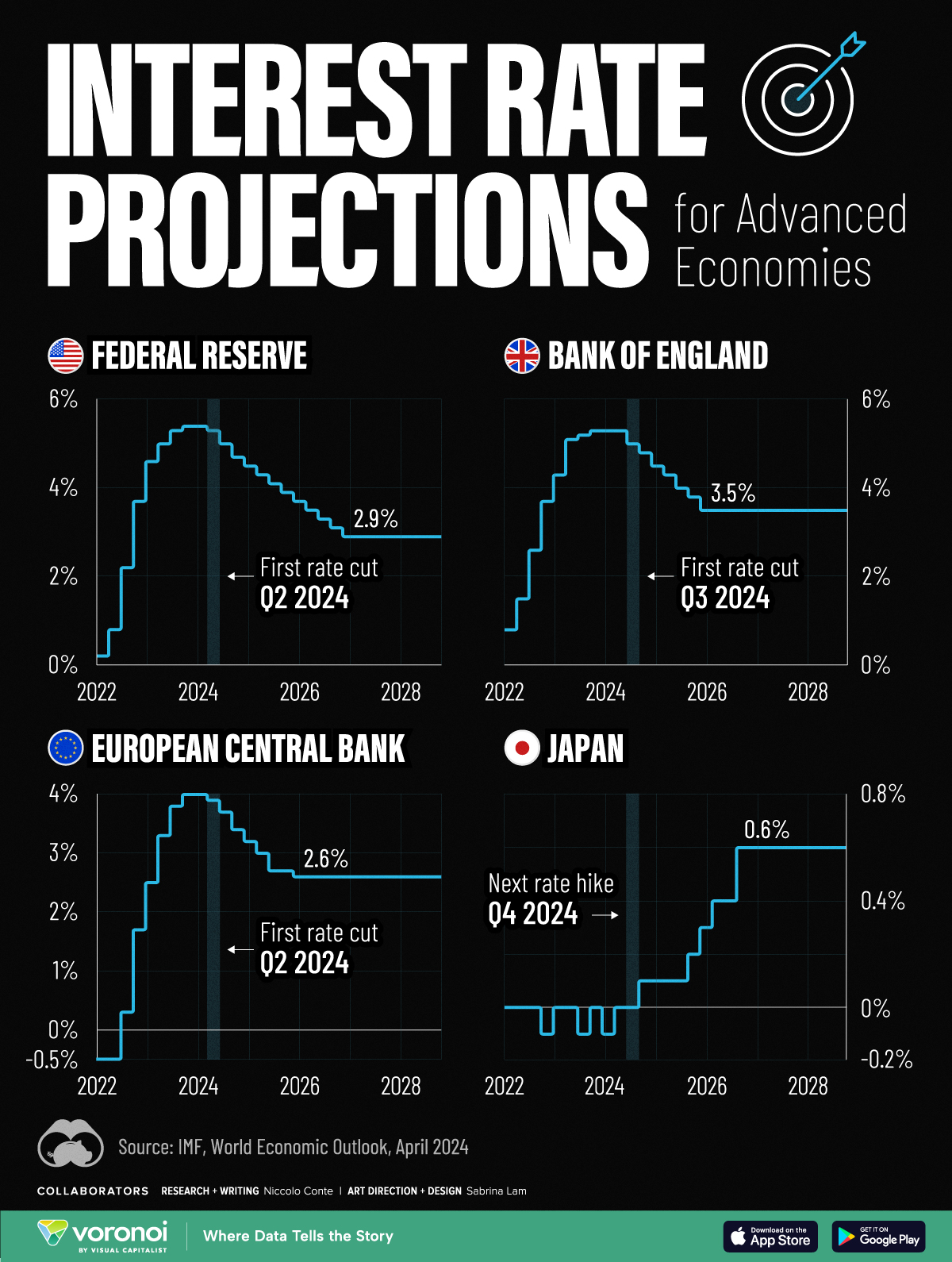

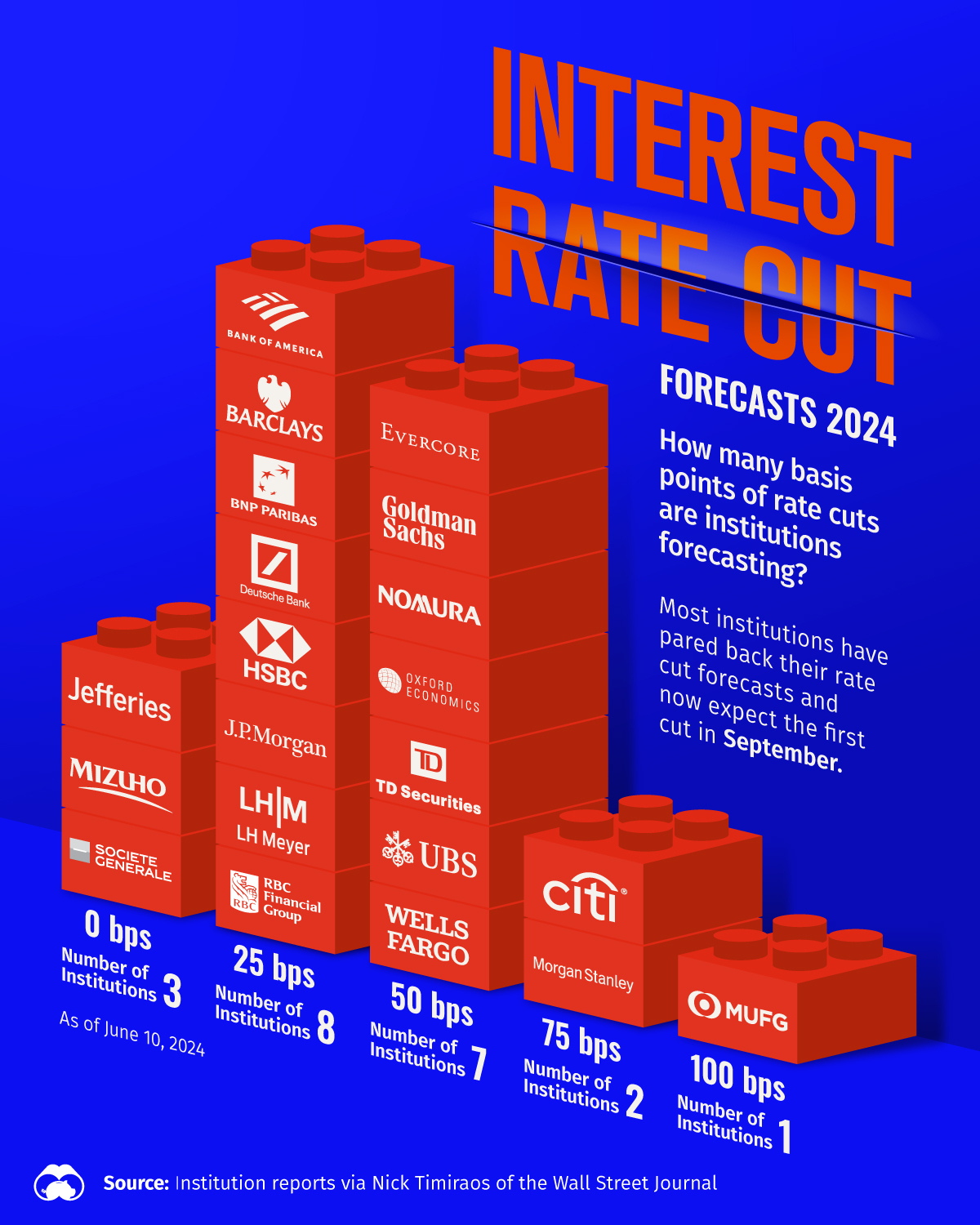

Entrando al papel de cada organismo, Forcada ha dicho que no espera más recortes por parte del Banco Central Europeo (BCE) en lo que queda de año y habría que esperar a 2025 para ver el siguiente movimiento; la Reserva Federal (Fed) llevaría a cabo el primer recorte en diciembre y en el Banco de Inglaterra -este jueves ha pausado de nuevo los tipos- esperaría hasta la reunión de agosto para no interferir en las elecciones de julio.

De esta manera, los tipos de interés llegarían a converger en tasas en torno al 3% para 2026.

Por otra parte, desde Bankinter han explicado que los riesgos políticos y geoestratégicos se mueven a la baja, con el estancamiento en la guerra de Ucrania por una Rusia que "presenta indicios de un cierto agotamiento", mientras que Israel se centrará en el sur de Líbano, si bien el riesgo de extensión del conflicto a más países o incluso su generalización en Oriente Próximo parece haberse reducido.

En Europa, han puesto el foco en las elecciones legislativas francesas de julio: "podría desembocar en la victoria de alguno de los populismos extremos, RN (Renovación Nacional) de Le Pen o NFP (Nuevo Frente Popular) neocomunista".

En lo que afecta a la economía, ambos comparten la intención de romper con la política 'business friendly' desarrollada por Macron, por lo que desde la entidad han considerado que la victoria del centro sería "lo mejor y continuista".

Con todo, si ganase RN o NFP, desde Bankinter han argumentado que, a la vista del Estados Unidos de Trump y la Italia de Meloni, el pragmatismo que exige gobernar lleva a dulcificar o incluso a hacer imposible la aplicación de las medidas más dañinas.

Al hilo de esto, han mostrado tranquilidad por el papel de la Unión Europea (UE) como un factor que da estabilidad frente a la particularidad de gobiernos nacionales