El indicador más fiable del mercado de bonos de la perspectiva económica de EE. UU. para el último medio siglo se precipita hacia la inversión a un ritmo más rápido que en las últimas décadas, lo que genera nuevas preocupaciones sobre las perspectivas de la economía a medida que la Reserva Federal comienza a considerar subir agresivamente las tasas de interés.

El diferencial ampliamente seguido entre el bono EEUU a 2 años y el bono EEUU a 10 años se redujo a tan solo 13 puntos básicos recientemente, después de que el presidente de la Fed, Jerome Powell, abriera la puerta a elevar las tasas de interés de referencia en más de un cuarto de punto porcentual a la vez.

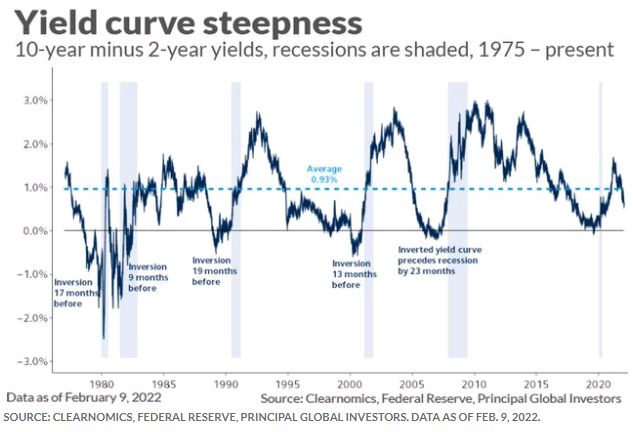

Los inversores prestan mucha atención a la curva de rendimiento del Tesoro, o la pendiente de los rendimientos basados en el mercado a lo largo de los vencimientos, debido a su fuerza predictiva. Una inversión de los 2s/10s ha señalado cada recesión durante el último medio siglo.

Eso es cierto de la recesión de principios de la década de 1980 que siguió al esfuerzo de lucha contra la inflación del ex presidente de la Reserva Federal Paul Volcker, la recesión de principios de la década de 2000 marcada por el estallido de la burbuja de las puntocom, los ataques terroristas del 11 de septiembre y varios escándalos contables corporativos, así como La Gran Recesión de 2007-2009 provocada por una crisis financiera mundial y la breve contracción de 2020 alimentada por la pandemia.

Las inversiones ya se han producido en otros lugares a lo largo de la curva del Tesoro de EE. UU., lo que sugiere que la dinámica se está ampliando y podría alcanzar a los bonos de 2/10 años pronto. Los diferenciales entre los rendimientos del Tesoro a 3, 5 y 7 años frente a los de 10 años, junto con la brecha entre los rendimientos de 20 y 30 años, ahora están por debajo de cero.

“La curva de rendimiento tiene el mejor historial dentro de los mercados financieros de predicción de recesiones”, dijo Ben Emons, director gerente de estrategia macro global. en Medley Global Advisors en Nueva York.

“Pero la psicología detrás de esto es igual de importante: las personas comienzan a tener en cuenta las tasas de interés que quizás sean demasiado restrictivas para la economía y que podrían conducir a una recesión”.

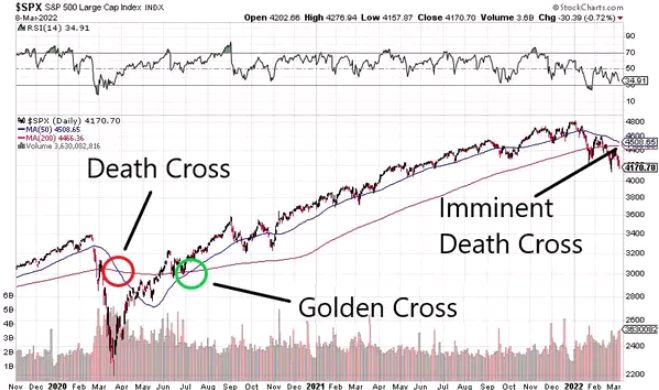

El siguiente gráfico, compilado en febrero, muestra cómo los diferenciales 2s/10s se invirtieron antes de las recesiones pasadas y han seguido aplanándose este año. Los 2s/10s se invirtieron más recientemente por un breve tiempo en agosto y septiembre de 2019, solo unos meses antes de una recesión provocada por el golpe de COVID-19 entre febrero y abril del año siguiente.

Por lo general, la curva tiene una pendiente ascendente cuando los inversores son optimistas acerca de las perspectivas de crecimiento económico e inflación porque los compradores de deuda pública suelen exigir rendimientos más altos para prestar su dinero durante períodos de tiempo más prolongados.

Lo contrario también es cierto cuando se trata de una curva que se aplana o se invierte: los rendimientos a 10 y 30 años tienden a caer, o aumentan a un ritmo más lento, en relación con los vencimientos más cortos cuando los inversores esperan que el crecimiento se enfríe. Esto lleva a que los diferenciales se reduzcan a lo largo de la curva, lo que puede provocar que los diferenciales caigan por debajo de cero en lo que se conoce como inversión.

Una curva invertida puede significar un período de bajos rendimientos para las acciones y afecta los márgenes de beneficio de los bancos porque piden prestado efectivo a tasas a corto plazo, mientras prestan a tasas más largas.

Aunque aumentó levemente, el diferencial de 2 s/10 todavía se está aplanando a un ritmo más rápido que en cualquier otro momento desde la década de 1980 y también está más cerca de cero que en momentos similares durante campañas anteriores de aumento de tasas de la Fed, según Emons de Medley Global Advisors. Por lo general, la curva no se aproxima a cero hasta que los aumentos de tasas están en marcha, dice.

La Fed entregó su primer aumento de tasas desde 2018 el 16 de marzo y ahora se está preparando para un movimiento de 50 puntos básicos tan pronto como en mayo, y Powell dijo el lunes que no había "nada" que pudiera evitar tal movimiento, aunque todavía no se había tomado la decisión.

Algunos participantes del mercado ahora están teniendo en cuenta un objetivo de tasa de fondos federales que en última instancia podría superar el 3%, desde un nivel actual entre 0,25% y 0,5%.

Mientras tanto, Powell dice que la curva de rendimiento es solo una de las muchas cosas que observan las autoridades monetarias. También citó investigaciones de la Fed que sugirieron que los diferenciales entre las tasas en los primeros 18 meses de la curva, que actualmente se están inclinando, son un mejor lugar para buscar el "100%" del poder explicativo de la curva.

Sin embargo, es el diferencial del 2/10 lo que viene con un historial probado de medio siglo. Y es justo decir que cada vez que el diferencial está a punto de invertirse, los observadores han puesto en duda sus capacidades predictivas.

“Por lo general, la curva de rendimiento es una excelente mirada hacia un futuro no muy lejano”, dijo Jim Vogel de FHN Financial. “En este momento, sin embargo, hay tantas cosas moviéndose al mismo tiempo, que su precisión y claridad han comenzado a disminuir”.

Un factor es la liquidez del mercado del Tesoro "terrible" resultante del alejamiento de la Fed de la flexibilización cuantitativa, así como de la invasión rusa de Ucrania, dijo Vogel. “La gente no necesariamente está pensando. Están reaccionando. Las personas no están seguras de qué hacer, por lo que están comprando vencimientos a tres años, por ejemplo, cuando normalmente las personas son más reflexivas acerca de sus elecciones. Y esas opciones generalmente se relacionan con la precisión de la curva”.

Él ve el diferencial entre el bono a 3 años, 2.340% y los rendimientos a 10 años, que acaba de invertirse el lunes después de los comentarios de Powell, como un mejor predictor que 2s/10s, y dice que una inversión sostenida de 3s/10s durante uno o dos semanas lo llevarían a creer que una recesión está en camino.

Bolsamania.