Más barato, de crecimiento más rápido y de mayor calidad que el resto del mercado. Esas son las cualidades que el gestor de cartera Jordan Cvetanovski ha buscado en las acciones durante los últimos casi 20 años. Y los resultados han demostrado ser consistentes a lo largo de la crisis financiera mundial, la era de las tasas de interés cero y, ahora, las tasas de interés altas. “En mi carrera, he administrado varios fondos diferentes, y todos han tendido a tener un tipo de rendimiento muy similar... y la razón de esto es que cada vez que creamos un fondo, nos aseguramos de que el fondo sea más barato que el mercado y crece más rápido que el mercado y es de mayor calidad que el mercado”, dijo a CNBC Pro la semana pasada.

Sobre la base de un año hasta el 31 de mayo, su Pella Global Generations Fund ha rentabilizadop casi un 20%, superando a su índice de referencia, el MSCI ACWI (el índice bursátil global insignia de MSCI), en un 7%, según la firma. Cuando administraba Pengana International Equities Fund en la firma de gestión de fondos australiana Pengana Capital Group entre 2015 y 2021, ese fondo rindió un 12,1 % anual, superando al mismo índice de referencia en un 2,1 % anual.

En la empresa francesa de gestión de activos Carmignac, su Carmignac Grande Europe Fund rindió casi un 16 % entre 2006 y 2010, superando a su índice de referencia, el índice Euro Stoxx, en un sorprendente 27,3 % en ese período. Estuvo administrando los bienes de su propia familia entre 2011 y 2014.

Cvetanovski dijo que es “muy obsesionado y... disciplinado” al observar las valoraciones, algo que dijo que a muchos inversores no les preocupaba durante la era de las tasas cero.

“Nuestra forma de valorar las empresas es el rendimiento del flujo de caja libre”, dijo, y agregó que evita métricas como las ganancias contables, ya que hay “demasiados trucos” involucrados.

“Por lo general, no entramos en acciones de moda”, agregó. “Porque son caras. Entonces eso nos da un perfil muy diferenciado en el tiempo. Nos permite superarnos a largo plazo”.

A pesar de que está “bien” con un bajo rendimiento entre tres y nueve meses, apunta a tener un rendimiento constante cerca de la cima.

“Si se casaran un fondo de crecimiento y un fondo de valor y los juntaras, el bebé sería lo que hacemos”, dijo.

Como inversionista, Cvetanovski, con sede en Sydney, Australia, dijo que solo invierte en su propio fondo de 34 acciones, el Pella Global Generations Fund. Cualquier dinero extra que tenga se reinvierte en Pella Funds, la empresa que fundó en 2021.

“Para mí, tiene mucho sentido invertir mi dinero en estos 30 negocios de gran calidad que seguirán creciendo durante los próximos cinco años, sin importar lo que pase”, dijo.

Estas son las principales posiciones de su fondo, el 12% del cual es en efectivo, al 31 de mayo: 3i Group, adobe, Alfabeto, ASML, IQVIA, JD Deportes Moda , Marsh & McLennan, Novo Nordisky UnitedHealth.

Invertir ‘no será tan simple como antes’

Cvetanovski dijo que su método de inversión se ha mantenido “exactamente igual” a lo largo de los años.

“La metodología es la misma. Todo lo que hago, lo he estado haciendo antes de la GFC... después de la GFC, el entorno de tipos de interés bajos, nada ha cambiado. Y estoy muy contento con la forma en que invertimos”, dijo.

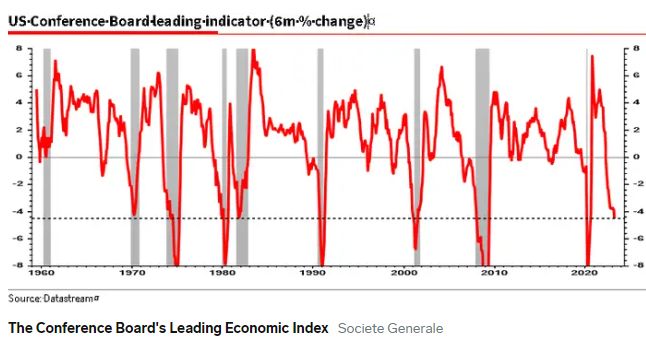

Pero dijo que “no será tan simple como lo fue” en los últimos 10 años, cuando “usted dice simplemente compre acciones porque las tasas de interés son cero”.

Sin embargo, dijo que aún pondría la mayor parte de su dinero en acciones porque cree que todavía hay crecimiento y buenas valoraciones.

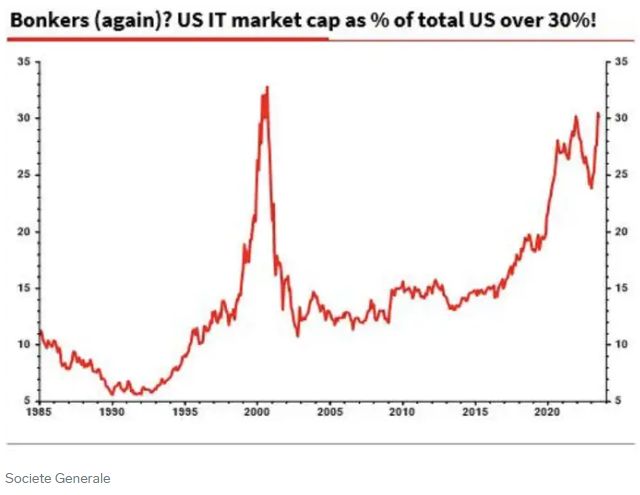

“Creo que todavía hay rendimiento disponible si simplemente evita mirar las siete acciones principales”, dijo, refiriéndose a las siete acciones tecnológicas de mega capitalización que dominaron los rendimientos del S&P 500 durante gran parte de este año. “Todo el mundo los posee. Es hora de trabajar de verdad y encontrar otras empresas”.

‘El mejor lugar para invertir’

Entonces, ¿cuál es la ruta más barata para comprar crecimiento? Cvetanovski citó la industria de los vehículos eléctricos como ejemplo.

“¿Por qué quieres comprar Tesla, que está extremadamente sobrevalorado en este momento, cuando puedes jugar en el sector de los vehículos eléctricos comprando algo mucho más barato, como el cobre y el litio, por ejemplo... o un negocio de baterías”, dijo.

“Entonces, si Tesla tiene éxito, si los vehículos eléctricos tienen éxito, no tienes que pagar tanto, puedes ganar mucho más dinero teniendo algo mucho más barato en este momento y eso es en cobre”, agregó, diciendo que se necesita mucho cobre para la transición a los vehículos eléctricos y el cambio a la energía renovable.

“Creemos que el mejor lugar para invertir en este momento son las materias primas”, dijo.

Agregó que China es bastante barata en este momento y se siente atraída por las empresas en su industria de vehículos eléctricos.

Dijo que las empresas que cotizan en los EE.UU. son más caras que las empresas de “calidad equivalente” en Europa, donde dijo que hay más valor.

Sin embargo, Cvetanovski no busca ganancias a toda costa.

Dijo que evita las industrias que considera dañinas, evitando las armas y las compañías tabacaleras, incluso la moda rápida, por ejemplo.

“Realmente no me gustan algunas de estas tendencias, que creo que son muy dañinas. Así que creo que el mundo necesita volver a consumir menos pero a consumir cosas de alta calidad que duren más”, dijo.

Seguir criterios de sustentabilidad es uno de los objetivos de Pella Global Generations Fund. Eso significa excluir a las empresas de las llamadas industrias dañinas, que también incluyen casinos y alcohol, y mantener los objetivos de intensidad de carbono.

“Creemos que, a largo plazo, cada vez más gerentes terminarán administrando fondos de una manera que tenga en cuenta el enfoque ESG de una empresa”, agregó.

Corrección: esta historia se actualizó para reflejar que el Fondo Pella Global Generations entregó casi un 20 % de rendimiento en un período de un año hasta el 31 de mayo de 2023.

CNBC Pro.