Los guionistas se refieren a “problemas del segundo acto”. Una vez establecidos los personajes y lo que está en juego en una historia en el primer acto, las cosas pueden volverse un poco confusas y confusas a medida que el conflicto central se intensifica antes de avanzar hacia una resolución final.

Los mercados han entrado en una fase intermedia tan confusa después de un primer trimestre en el que las líneas argumentales estaban claras y ordenadas y el repunte estaba libre de complicaciones.

Los mercados entran en un confuso segundo acto.

El primer acto de 2024 hizo que el consenso abrazara una historia de rápido crecimiento económico, un mercado laboral fuerte y en reequilibrio, inflación menguante, un repunte en el crecimiento de las ganancias, repetidos máximos récord en los precios de las acciones y la perspectiva de una Reserva Federal buscando recortar las tasas a todo esto.

Gran parte de esto sigue siendo cierto o plausible. Sin embargo, una tercera lectura consecutiva del IPC mejor de lo esperado la semana pasada reavivó la volatilidad del mercado de bonos, dio un impulso adicional a un reactivado comercio de activos de reflación y resurgió la preocupación de que podría ser necesario hacer concesiones imperfectas entre el crecimiento, la inflación, la valoración y la política de la Reserva Federal. .

El resultado fue una caída semanal del 1,5 por ciento en el S&P 500., y el revés del viernes se vio exacerbado al menos en cierta medida por un endurecimiento colectivo de los mercados de riesgo debido a alguna preocupación geopolítica.

Rally probado

Una semana después de que el S&P pusiera fin a su primera caída del 2% en más de cinco meses, un primer indicio de un posible cambio en el carácter del mercado , el índice retrocedió hasta tocar su promedio móvil de 50 días por primera vez desde noviembre. Sin embargo, rebotó en esa línea para cerrar por encima de ella por 110ª sesión consecutiva, según Bespoke, lo que la convierte en una de la docena de rachas más largas de este tipo en los últimos 80 años. Consideremos esta prueba de resistencia del repunte en curso, en lugar de resuelta.

He dicho en repetidas ocasiones que éste no ha sido principalmente un mercado impulsado por la Reserva Federal, en el sentido de que no “necesitaba” que los recortes de tasas se produjeran pronto o que fueran profundos para seguir respaldado dada la solidez macroeconómica. Esto no significa que el mercado pueda ignorar fácilmente las circunstancias bajo las cuales la Reserva Federal abandonaría por completo su tendencia a la flexibilización este año.

Esto se debe a que la Reserva Federal simplemente necesita que la inflación se estabilice un poco (incluso en una economía aún fuerte) para poder puntuar el ciclo de ajuste con uno o dos recortes de “normalización”. Por lo tanto, si no hay recortes, significa que la inflación será más persistente, lo que probablemente significa que los rendimientos a largo plazo seguirían amenazando con afectar el progreso de las acciones.

Recuerde, el giro hacia una tendencia expansiva del presidente Jerome Powell a finales del año pasado fue acogido con tanta avidez por el mercado porque significó que la Reserva Federal ya no veía la necesidad de sofocar el crecimiento para suprimir la inflación.

Antes de eso, Powell solía decir que la economía necesitaba funcionar “por debajo de su potencial durante un período sostenido” para controlar la inflación. Con frecuencia señalaba que la inflación del sector servicios en realidad tenía que ver con el crecimiento de los salarios, por lo que el mercado laboral podría necesitar suavizarse mucho para hacer bajar los precios allí.

Esta es la razón por la que la apreciable caída de la inflación en noviembre (una caída más pronunciada de lo que la Reserva Federal había pronosticado) inmediatamente liberó a Wall Street para tratar las buenas noticias económicas como buenas noticias para las acciones. Esta dinámica no se ha revertido, pero la señal se ha vuelto un poco estática, quitando algo de convicción al panorama macro alcista, con el S&P 500 todavía un 24% por encima del mínimo de octubre.

Nerviosismo en el mercado

El nerviosismo en el mercado de bonos manifiesta parte de esta disonancia. El índice ICE BofA MOVE , el VIX del mercado del Tesoro, por así decirlo, tocó fondo en un mínimo de dos años el 28 de marzo, fecha del último máximo histórico del S&P 500, y se ha disparado desde entonces como el 10 El rendimiento a un año saltó un 4,5%, antes de estabilizarse un poco con esa oferta geopolítica del viernes.

Un torrente de actividad de cobertura también inundó el mercado de opciones sobre acciones y futuros VIX, una señal de que los operadores están ansiosos por pagar para proteger las ganancias. El oro se ha vuelto casi vertical este mes, con volúmenes estupendos en el ETF SPDR Gold Shares (GLD)El viernes, justo cuando el precio del oro entraba en un posible crescendo de compras a corto plazo, pasando de 2.400 dólares la onza a 2.440 dólares antes de retroceder a 2.360 dólares.

Esta nerviosa acción entre activos en algún momento podría reflejar un útil aumento de la ansiedad de los traders y la reconstrucción de un muro de preocupación, aunque el medio de la tormenta no es ocasión para un pronóstico tan confiado.

En un período de cambio así, cuando es difícil unir la historia desde el inicio hasta la conclusión satisfactoria, es útil volver al esquema acumulando lo que sabemos, o de lo que estamos bastante seguros, sobre el contexto actual.

El contexto del mercado alcista

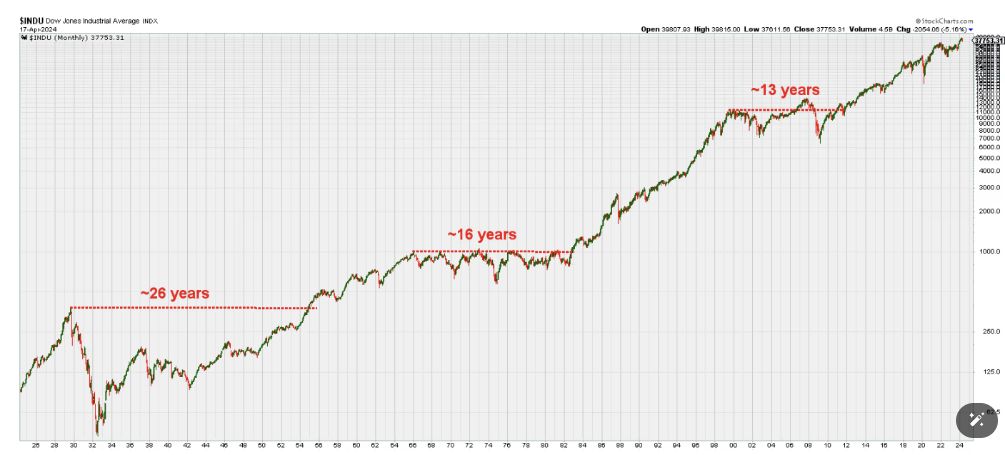

En primer lugar, es un mercado alcista, y todavía no es particularmente maduro ni excesivamente generoso. Ya sea que se fije en el máximo mínimo del S&P 500 de octubre de 2022 o, como algunos prefieren, en octubre pasado, cuando la amplitud del mercado tocó fondo, la tendencia es alcista, los excesos tienden a ocurrir al alza, los retrocesos son, en última instancia, contenidos y comprables.

La rara persistencia y amplitud del repunte (un aumento del 10 % en dos trimestres consecutivos, sin una caída del 2 % en cinco meses) desde octubre de 2023 hasta marzo sugiere fuertemente que no se ha alcanzado un pico final, según una serie de estudios de mercados anteriores que se comportaron similarmente. Aun así, como escribí aquí hace dos semanas cuando mencioné algunas de esas estadísticas: “En esas 11 veces anteriores, el S&P entró en el segundo trimestre con una subida de al menos el 10%, el retroceso más pequeño en el resto del año fue del 4%, y esos Fueron en la década de 1960”. El retroceso más pequeño en las últimas décadas durante esos años fue de más del 6%.

Ahora estamos en un retroceso del 2,7%. Es seguro suponer que en algún momento el mercado iba a aprovechar algún conjunto de excusas creíbles para sufrir, como mínimo, una pequeña sacudida decente.

No sugerir que la rigidez de la inflación del IPC sea una mera excusa vacía, pero vale la pena mencionar alguna perspectiva sobre el panorama de la inflación. Todavía debería haber una desinflación rezagada en el sector de la vivienda en los próximos informes.

Y lo que es más importante, el objetivo de inflación del 2% de la Reserva Federal se basa en la medida PCE, cuyas ponderaciones basadas en el consumo lo han situado por debajo del IPC.

Los economistas prevén que el aumento anualizado del PCE subyacente será de alrededor del 2,8% (el informe se publicará dentro de dos semanas). La última mediana de pronóstico de los miembros de la Fed para el PCE subyacente a fin de año fue del 2,6%, y su mediana esperada de recortes de tasas este año fue de tres. No es una gran distancia que recorrer para preparar el escenario para que se produzca uno de esos recortes de tasas “opcionales”.

El replanteamiento de la trayectoria de la Reserva Federal no ha hecho nada para interrumpir la recuperación de las ganancias corporativas ahora prevista, y probablemente necesaria para validar las valoraciones completas actuales. John Butters, de FactSet, calcula que el crecimiento de las ganancias del S&P 500 en el primer trimestre superará el 7% con respecto al año anterior, basándose estrictamente en el margen promedio de desempeño superior frente a las previsiones observadas en los últimos cuatro períodos de informes.

Las reacciones del mercado serán ruidosas y expondrán focos de “creencia excesiva” entre los inversores en ciertos temas favoritos. Cuando Fastenal no cumplió con las expectativas el jueves pasado, las acciones de esta obra sobre grandes temas de gasto de capital industrial cayeron un 6,5% y arrastraron a WW Grainger a un 3,5%. Sin embargo, ambas acciones siguen superando al S&P este año.

Como lo expresó el viernes Scott Chronert, estratega de acciones de Citi en EE. UU.: “Los mercados han descontado una mayor probabilidad de que el escenario Ricitos de Oro se desarrolle este año, introduciendo más riesgos a la baja para las noticias ‘buenas pero no lo suficientemente buenas’... Puede presentarse una oportunidad de compra a medida que “Progresaremos a lo largo del período del informe si vemos sorpresas positivas consistentes seguidas de una reducción del tamaño de las expectativas de crecimiento implícitas en el mercado”.

Tácticamente, una vez roto el impulso a corto plazo, se está produciendo un restablecimiento de actitudes. El S&P 500 cerró el viernes exactamente al mismo nivel de cinco semanas antes, el 8 de marzo, que fue quizás el momento de máxima confianza de los inversores en la tesis de que “podemos tenerlo todo”. El día anterior, Powell había dicho que la Reserva Federal “no estaba lejos” de poder recortar los tipos, y luego, el día 8, un informe de empleo casi perfecto consolidó el consenso sobre el aterrizaje suave.

El mercado, a su manera, está volviendo a poner a prueba estas premisas.