¿Qué podemos esperar de la próxima reunión de la Reserva Federal?

Este miércoles le toca el turno a la Reserva Federal de EEUU. Los expertos esperan que siga los pasos del BCE la semana pasada y no mueva tipos. Christian Hantel, gestor de Vontobel, analiza qué puede deparar la reunión de la Fed.

Es bastante probable que el Comité Federal del Mercado Abierto (FOMC) de la FED mantenga sin cambios los tipos de interés. El bono del tesoro estadounidense (Treasury) a 10 años coqueteó recientemente con la barrera del 5%, el nivel más alto desde 2007. Este aumento de la yield ha endurecido las condiciones financieras y da a la Fed un motivo para hacer una pausa. Unas condiciones financieras más restrictivas implican que las decisiones políticas de la Reserva Federal por fin están surtiendo efecto. Si las yields de los bonos suben o se mantienen en el nivel actual, esto se traducirá en un mayor endurecimiento de las condiciones financieras y eso es exactamente lo que la Fed está tratando de lograr. Esto puede hacer que los miembros de la Fed confíen más en sus previsiones de ralentización de la inflación y de la economía estadounidense.

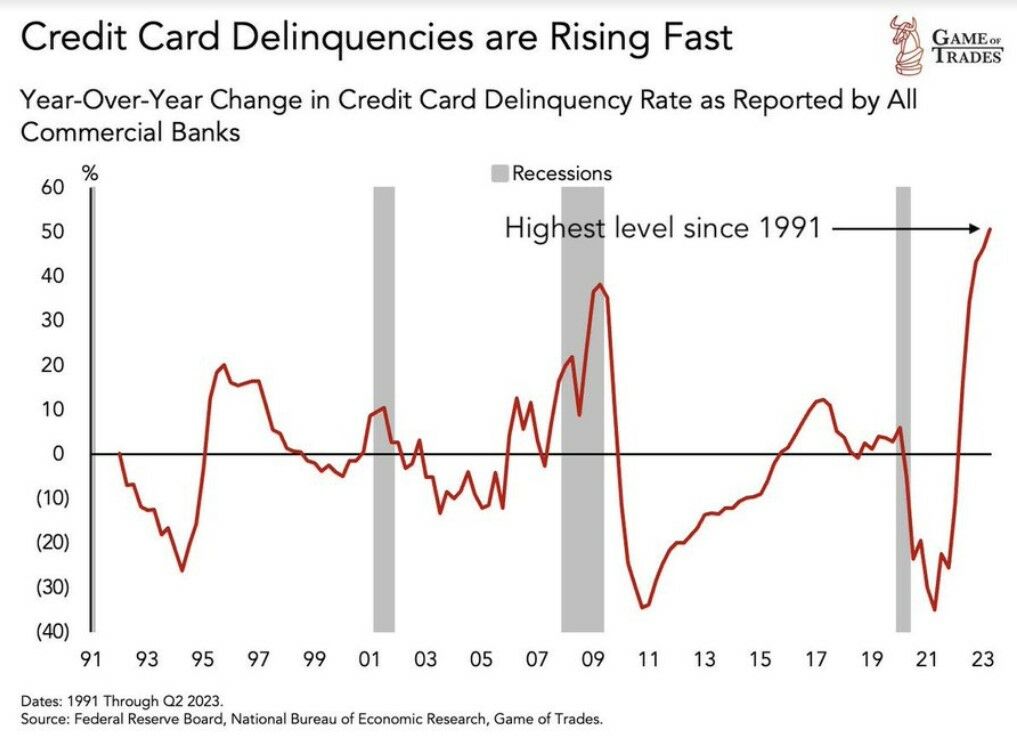

Según las últimas proyecciones económicas de la Reserva Federal, sus responsables parecen confiar cada vez más en que la economía estadounidense podría conseguir un aterrizaje suave en 2024. Las proyecciones actualizadas dibujan un panorama más prometedor para la economía estadounidense y las últimas cifras del PIB, con un crecimiento intertrimestral anualizado cercano al 5%, supusieron un impresionante repunte con respecto a las cifras anteriores. De hecho, se trata del ritmo de crecimiento trimestral más rápido desde el cuarto trimestre de 2021. Sin embargo, este crecimiento puede ser difícil de sostener, y seguimos vigilando muy de cerca el impacto del aumento de las yields en actividades como el crecimiento de los préstamos, el uso de tarjetas de crédito, los préstamos morosos o el gasto de los consumidores, para identificar cualquier eslabón débil.

Los inversores en renta fija privada están esperando a que se calme la volatilidad de las yields, ya que nos acercamos al punto de inflexión de las subidas de tipos o puede que incluso hayamos visto ya el último aumento de tipos. Normalmente, unas yields elevadas suponen un punto de partida convincente para que los inversores se involucren en esta clase de activos. Un nivel de yields como el actual ha incrementado el denominado "carry" ("rendimiento corriente") para los inversores, que actúa como amortiguador para hacer frente a cualquier volatilidad venidera y proporciona una fuente de ingresos convincente.

Una cuestión interesante para los inversores en renta fija es el daño que puede causar el aumento de los costes de los tipos de interés en las métricas financieras de las empresas. Si uno se fija únicamente en las yields actuales, esto podría asustarle. Sin embargo, el cupón medio de la deuda viva de las empresas con grado de inversión sólo ha subido moderadamente.

Esto se debe a que las empresas han llevado a cabo muchas refinanciaciones en los últimos años con yields muy bajas, por lo que pagan cupones muy bajos por su deuda en general. El otro aspecto es que las compañías de gran capitalización suelen tener muchos bonos en circulación. Por lo tanto, pasa bastante tiempo hasta que comienzan a sentir realmente el dolor de unos tipos más altos. Además, en lugar de pagar, ganan intereses sobre sus saldos de efectivo en circulación. Esto ayuda a mitigar el impacto de unas yields más altas en las métricas financieras de las empresas.

El mercado de renta fija en general se ha vuelto atractivo para los inversores. Las yields son tan altas como las que se alcanzaron por última vez después de la crisis financiera, hace más de una década, y como resultado, muchos inversores empezaron a asignar inversiones hacia bonos del Estado, productos del mercado monetario, pero también hacia bonos de grado de inversión. La gran incógnita sigue siendo la forma de la curva de tipos, que sigue estando invertida y debería normalizarse en algún momento. Esta "normalización" puede materializarse con bastante rapidez y, en consecuencia, los inversores deberían estar preparados, ya que esto ofrece oportunidades para los bonos de mayor duración.

Fuente.- Estrategias de Inversión