MOMENTO DELICADO

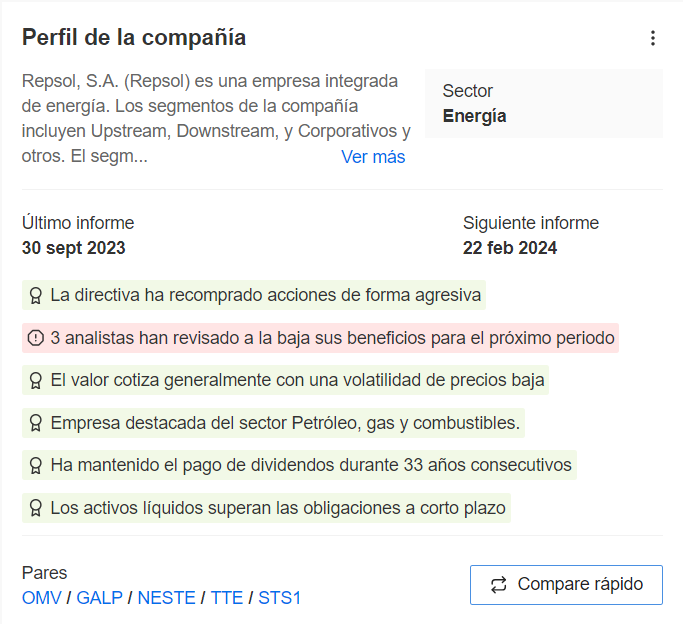

El petróleo ya no es lo que era y Repsol sufre por ello

Repsol, la petrolera de referencia española, sigue vinculando sus beneficios al precio del petróleo y la venta de combustibles, pero se enfrenta a un escenario difícil en un momento delicado para la compañía.

Repsol, junto con el resto del sector petróleo, se encuentra en pleno proceso de reconversión de su negocio, debe dejar de vivir de los combustibles fósiles y convertirse en una compañía energética limpia. Tarea difícil y cara para la compañía.

Las malas noticias para Repsol vienen por dos vías, por un lado el precio del petróleo y por otro la demanda de combustible.

El precio del petróleo, que no hace más que tener perspectivas bajistas, increíble si esto nos lo preguntan hace tan solo 2 años, por un lado nos encontramos con que cada vez hay más petróleo en el mercado, derivado del petróleo de EEUU y otros países más pequeños y que la OPEP+ no esta logrando estabilizar el precio del mismo.

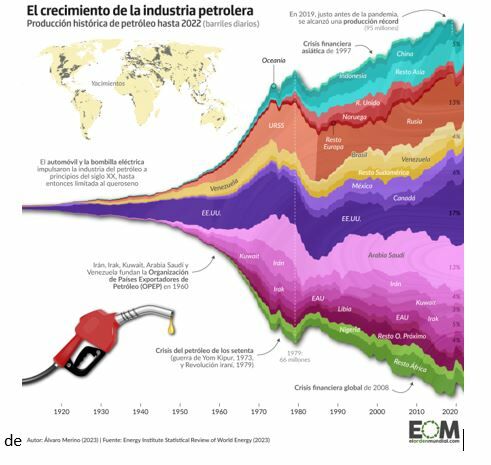

Vean este gráfico de El Orden Mundial, en el que en apenas 50 años hemos doblado la cantidad de petróleo que se extrae en el mundo, de hecho hemos pasado de la famosa frase que decía “el último barril de petróleo valdrá millones” a otra frase que dice “El último barril de petróleo no valdrá nada”.

Cómo ven han ido apareciendo países nuevos que han ido sumándose a la oferta, incluso China que es el mayor demandante de petróleo está produciendo.

Esta superoferta del precio del petróleo, es un lastre para el precio, por suerte para las economías, pero para Repsol y las petroleras es un problema en su cuenta de resultados.

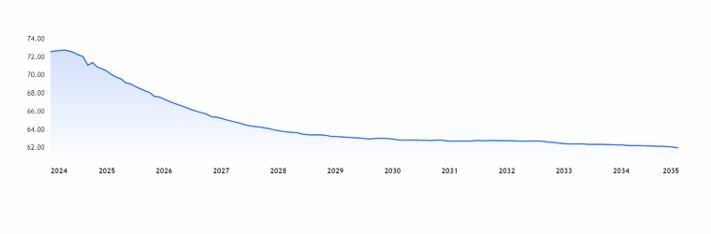

Según un informe que acaba de publicar Citibank, sugiere un panorama desalentador para el petróleo y sus inversores que apuestan al alza. El análisis que acaba de publicar, el banco de inversión proyecta una caída del 25% en el precio del Brent, bajando a menos de 60 dólares por barril, lo que es un torpedo a la línea de flotación de las petroleras.

Vean cómo en este gráfico, si comparamos la cotización del precio del petróleo y la cotización de Repsol del último año, observamos claramente que Repsol solo reacciona al alza cuando sube el precio del petróleo, y que no puede hacer nada cuando este baja.

Si vemos la curva Fordward de los precios del futuro, vemos que los próximos años, los futuros marcan una caída hasta los 64 dólares, desde los 72 actuales de media. Tal y cómo el informe que acaba de publicar City.

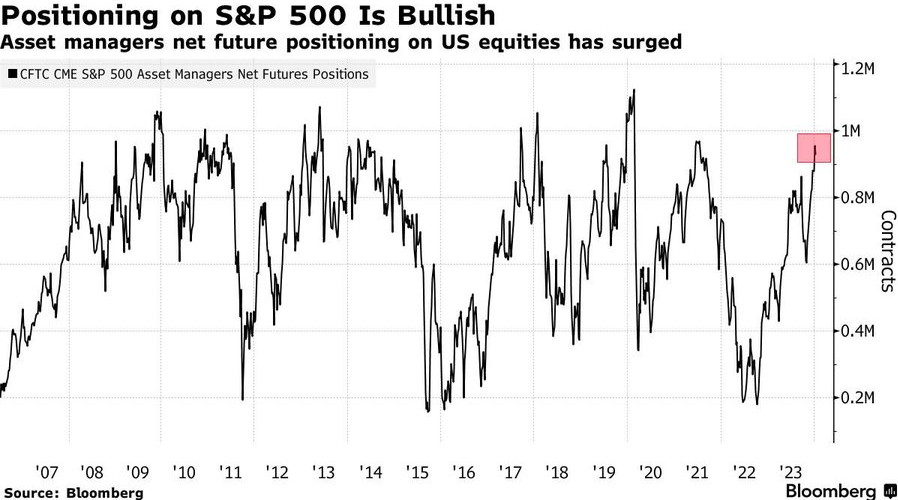

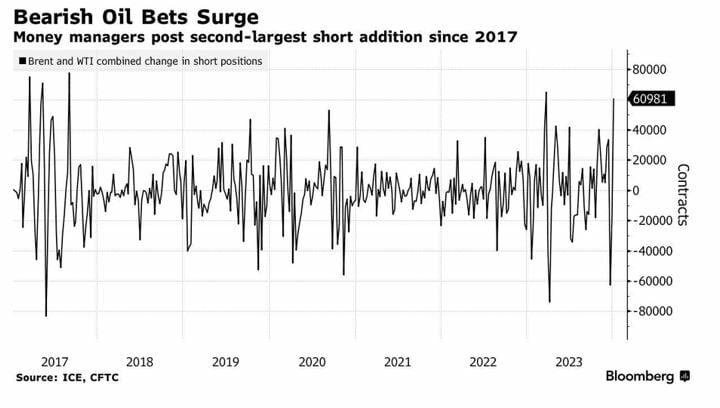

Esto ha provocado que haya una de las mayores posiciones cortas sobre el petroleo desde el año 2017 por los inversores institucionales. Los inversores han dedicidido apostar contra el petroleo.

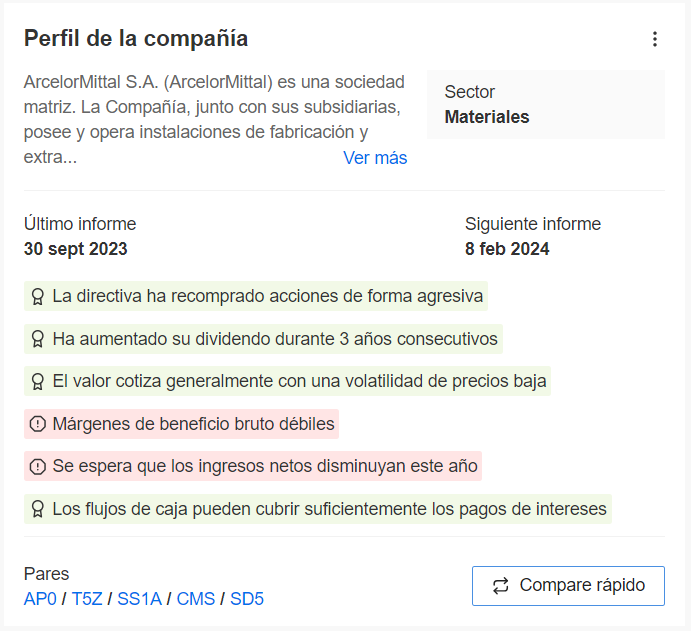

Repsol es una compañía que está en plena reconversión industrial, cómo lo fueron los bancos durante 3 años o los medios de comunicación, que siguen en ello, y los inversores deben alejarse de los sectores en reconversión que deben hacer frente a cambios en los modelos de negocio mientras tienen que hacer grandes inversiones para adaptarse a la nueva situación.

POR EL LADO DE LA DEMANDA, TAMBIEN HAY PROBLEMAS

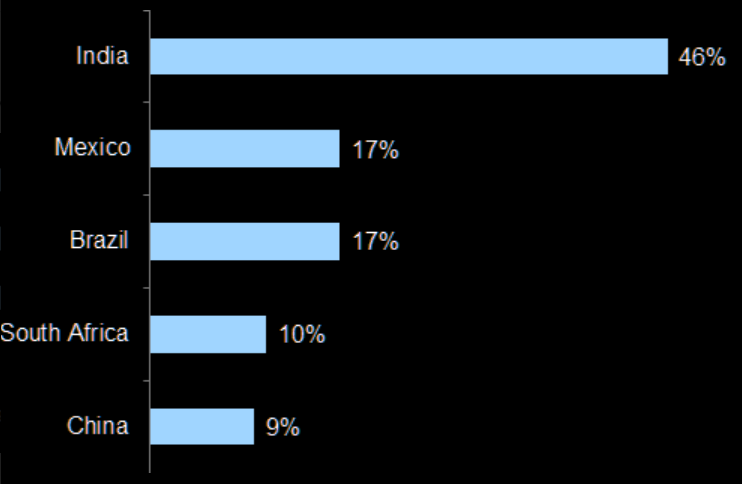

Si vemos que cada vez hay más petróleo en el mercado y con perspectivas de bajada en el precio, por el lado de la demanda de combustible, tampoco pintan bien las cosas para Repsol, y es que cada vez hay más coches eléctricos en el mercado.

Tesla está produciendo en su Gigafactoria de Alemania 5.000 coches a la semana y tiene un objetivo de duplicarlo durante este año. Elon Musk quiere que se vendan solo en Europa más de 1.000.000 de Teslas al año.

De hecho, va a comercializar este año un Tesla por debajo de los 25.000 euros. Un hito para que se venda masivamente en toda Europa.

Y eso es solo Tesla, pero si miramos lo que están haciendo los fabricantes chinos, han apostado por traer giga-barcos con más de 7000 coches eléctricos en cada viaje, según apunta Bloomberg . Eso es lo que acaba de hacer el mayor productor de coches eléctricos del mundo, la china BYD, que quiere inundar Europa este año con coche de meno de 10.000 euros y 330 km de autonomía.

Si miramos la rápida adopción del coche eléctrico que esta teniendo en Europa, impulsada por la UE y sus políticas restrictivas con las energías contaminantes, el ritmo de crecimiento de coches que no van a consumir gasolina se va a multiplicar en pocos trimestres. Y si la demanda de combustible se reduce y la oferta de petróleo aumenta, pues blanco y en botella…Malo para Repsol.

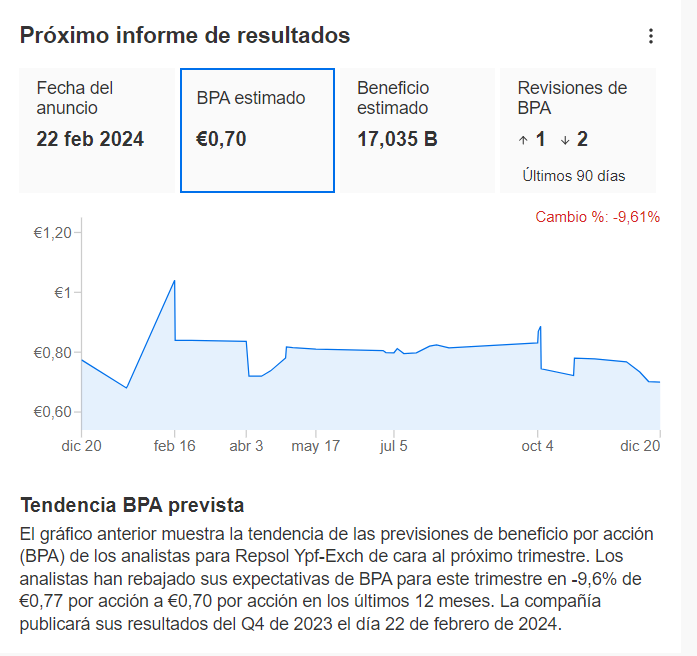

Los ingresos de Repsol cada año está facturando y ganando menos que el anterior, vean los datos proporcionados por el consenso de mercado y Reuters.

Y estos datos de ingresos y beneficios de Repsol, no han tenido en cuenta un precio del petróleo bajista llegando hasta los 60 dólares cómo ha apostado City.

Mientras tanto, los inversores viendo el panorama, acaban de ponerse cortos en el petróleo y acaban de tomar posiciones cortas, la mayor desde el año 2017.

Fuente.- Estrategias de Inversión