#316

De Guindos (BCE) afirma que la subida de tipos de interés se encuentra en su "recta final"

El vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, ha asegurado este jueves en un seminario organizado por la Universidad Internacional Menéndez Pelayo que nos encontramos en la "recta final" de las subidas de tipos de interés.

"Estamos entrando en la recta final", ha afirmado De Guindos, aunque ha advertido contra los efectos de segunda ronda y las expectativas de inflación, por lo que cree que la decisión de tipos de mediados de septiembre aún está "abierta".

De Guindos ha indicado que la subida de tipos ya está endureciendo las condiciones de financiación, lo cual está derivando en una caída en la demanda de crédito. El exministro de Economía ha recordado que las decisiones en política monetaria se expresan con un "retardo" de entre 12 y 24 meses.

De Guindos ha subrayado los efectos negativos de la inflación, que ha calificado de "mal absoluto para la vida económica y social" por el impacto que tiene, sobre todo, en los segmentos de población con menor renta, ya que estos consumen más y adquieren más productos.

De esta forma, ha defendido la política de subida de tipos de interés como una "medicina amarga, pero una medicina necesaria" para que la economía se sanee y vuelva a crecer. "La mejor contribución que puede hacer, sin duda, un banco central al futuro de la actividad económica es reducir la inflación", ha resumido De Guindos.

En línea con lo anterior, De Guindos también ha puesto en valor la intervención expansiva del BCE durante la pandemia, ya que el respaldo a la liquidez evitó que "el derrumbe [del sistema] fuera muy superior".

No obstante, a medida que se reactivaba la economía y estallaba la guerra de Ucrania, el ejecutivo ha reconocido que los economistas se equivocaron al creer que la inflación sería "temporal", lo cual desembocó en un posterior endurecimiento monetario para atajarla.

COYUNTURA ECONÓMICA

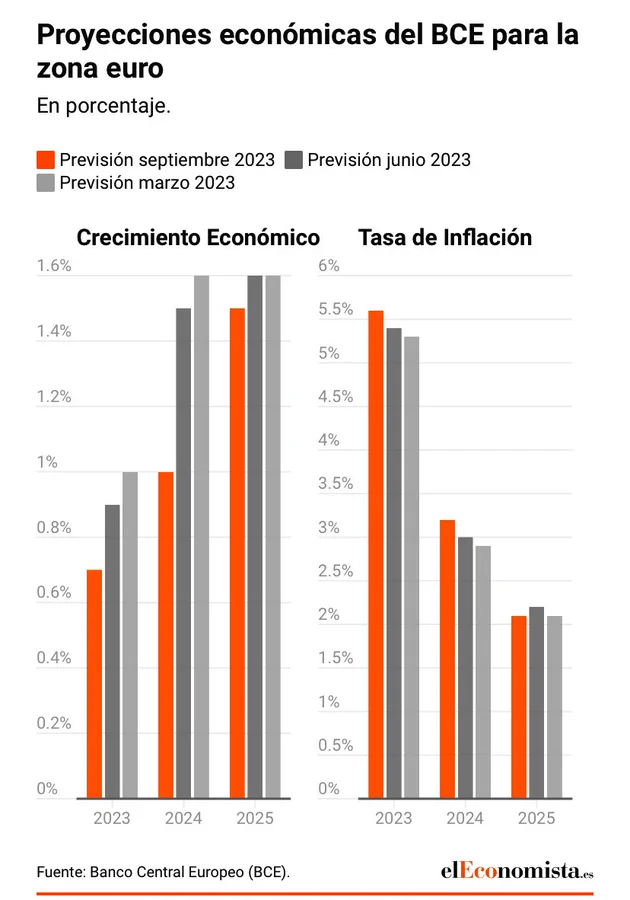

El exministro ha señalado que los potenciales riesgos a la baja para el crecimiento "se han ido concretando", ya que los indicadores de julio, de agosto y los adelantados "apuntan a una desaceleración" en el tercer trimestre y, "seguramente", también durante el cuarto. De Guindos ha sostenido que, en estos momentos, es más "visible" la ralentización de la economía que la de la inflación.

El español ha considerado "importante" usar el "sentido común" a la hora de retomar los planes de ajuste y de reducción del endeudamiento a través de la contención del déficit público. Así, ha considerado poco "realista" el anterior objetivo del 60% de deuda pública por la divergencia entre los niveles de deuda de los distintos Estados de la Unión Europea, por lo que se ha mostrado favorable a una revisión de los objetivos que supongan un "punto medio" en el que "todos tengan que ceder".

En cuanto a China, De Guindos considera que el impacto de la inestabilidad fruto de las dificultades del sector inmobiliario del gigante asiático sobre la economía europea no deriva de una exposición "directa" de las entidades financieras europeas a dicho sector, sino, fundamentalmente, por vía "indirecta" como consecuencia del menor crecimiento de la economía mundial.

Por otro lado, De Guindos ha augurado que "en las próximas semanas o meses" los bancos españoles comenzarán a remunerar los depósitos y el ahorro en línea con sus pares europeos "como no podía ser de otra manera". El vicepresidente del BCE ha explicado que esto hasta ahora no ha ocurrido por falta de competencia, sino por "un exceso de liquidez" que ya está desapareciendo.

AYUDAS PÚBLICAS Y EURO DIGITAL

De Guindos ha rechazado que "los países más poderosos" y que tienen mayores márgenes fiscales inviertan en sus empresas y concedan "ventajas competitivas" que otros países no puedan igualar al carecer de posiciones fiscales más saneadas. El español ha abogado por la vuelta de las políticas públicas a su espíritu original y por que haya en Europa un "mercado competitivo" en el que "todos tengan las mismas posibilidades".

En cuanto a los Fondos Next Generation de la Unión Europea, De Guindos ha celebrado que contribuyeran a "romper una especie de tabú", pues se concedieron como transferencias a los países, y no como préstamos.

De Guindos también se ha referido al euro digital para asegurar que será un método de pago, no de inversión, útil para 'mantener a raya' a los criptoactivos y 'stablecoins'. Igualmente, ha recordado que el efectivo no desaparecerá, pues existen países como Alemania donde este tiene una notable presencia o por la potencial enmienda constitucional que se pretende introducir en Austria para blindar su circulación.

IDIOSINCRASIA DEL BCE

De Guindos ha explicado que, aunque el BCE está al cargo de la política monetaria y supervisión de la zona euro, difiere de otros bancos centrales por la fragmentación financiera derivada de la existencia de distintos Estados-nación soberanos.

"No siempre es fácil cuando tienes 20 Estados miembro porque también sigues teniendo intereses nacionales y sigues teniendo divergencias desde el punto de vista nacional", ha elaborado.

A su vez, De Guindos ha calificado de "curiosa" la gobernanza del BCE, pues en el consejo de Gobierno del mismo, cada miembro posee un voto. "El voto del gobernador español es idéntico al voto del gobernador de Malta", ha ejemplificado De Guindos, que ha calificado este sistema de "extremadamente democrático" y pensado para salvaguardar los "intereses generales".

El español ha contrapuesto este modelo al Consejo Europeo, donde el voto está ponderado en función de factores como la población, por lo que los grandes países pueden "imponer de vez en cuando lo que son sus planteamientos"