#41866

Valor del día en Wall Street: KB Home recorta su previsión de ventas para 2025

AOF - 25/03/2025 a las 16:48

KB Home cayó un 3,87%, hasta 59,41 dólares, al revisar el grupo a la baja su previsión de ventas para el ejercicio en curso, en un contexto de atonía de la demanda: a una horquilla de 6.600 a 7.000 millones de dólares, frente a los 7.500 millones anteriores. Los analistas esperaban unas ventas de 6.880 millones de dólares. En su primer trimestre fiscal, el constructor registró un beneficio por acción de 1,49 dólares. Esta cifra se situó por debajo de las expectativas: 1,56 dólares.

Los ingresos descendieron un 5%, hasta 1.390 millones de dólares, frente a un consenso de 1.500 millones.

Las entregas cayeron un 9%, hasta 2.770 unidades, mientras que el precio medio de venta subió un 4%, hasta 500.700 dólares.

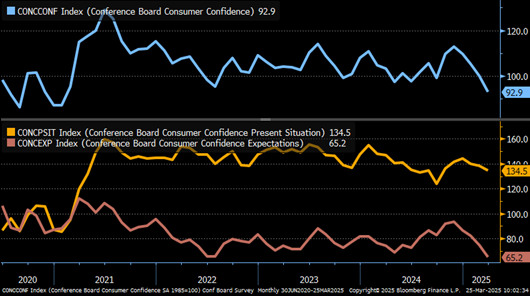

«Los consumidores se enfrentan a preocupaciones de asequibilidad e incertidumbres relacionadas con cuestiones macroeconómicas y geopolíticas, lo que les está frenando en sus decisiones de compra», declaró Jeffrey Mezger, Presidente y Consejero Delegado.

Las previsiones desfavorables de KB Home se producen cuando los inversores tomaron nota el martes del índice S&P Case-Shiller de precios de la vivienda en las 20 mayores aglomeraciones urbanas de EE.UU.: subió un 4,7% en enero en tasa anual, frente a un consenso del 4,6%, tras haber subido un 4,5% en diciembre.

KB Home cayó un 3,87%, hasta 59,41 dólares, al revisar el grupo a la baja su previsión de ventas para el ejercicio en curso, en un contexto de atonía de la demanda: a una horquilla de 6.600 a 7.000 millones de dólares, frente a los 7.500 millones anteriores. Los analistas esperaban unas ventas de 6.880 millones de dólares. En su primer trimestre fiscal, el constructor registró un beneficio por acción de 1,49 dólares. Esta cifra se situó por debajo de las expectativas: 1,56 dólares.

Los ingresos descendieron un 5%, hasta 1.390 millones de dólares, frente a un consenso de 1.500 millones.

Las entregas cayeron un 9%, hasta 2.770 unidades, mientras que el precio medio de venta subió un 4%, hasta 500.700 dólares.

«Los consumidores se enfrentan a preocupaciones de asequibilidad e incertidumbres relacionadas con cuestiones macroeconómicas y geopolíticas, lo que les está frenando en sus decisiones de compra», declaró Jeffrey Mezger, Presidente y Consejero Delegado.

Las previsiones desfavorables de KB Home se producen cuando los inversores tomaron nota el martes del índice S&P Case-Shiller de precios de la vivienda en las 20 mayores aglomeraciones urbanas de EE.UU.: subió un 4,7% en enero en tasa anual, frente a un consenso del 4,6%, tras haber subido un 4,5% en diciembre.

Ni arrepentido ni encantado de haberme conocido