Bajan los tipos y sube el dólar: problemas para los sectores de reflación

Seguir

Este artículo fue escrito en exclusiva para Investing.com

Os tipos están cayendo en Estados Unidos, y los inversores parecen preguntarse por qué. No hay que investigar mucho para averiguarlo: el rendimiento de los bonos está disminuyendo en todo el mundo. Ya sea por la preocupación en torno al aumento de la variante Delta del COVID-19 o por una desaceleración general del crecimiento económico, los tipos se han desplomado en toda Europa, cotizando los bonos alemanes a 10 años por debajo de los 40 puntos básicos negativos.

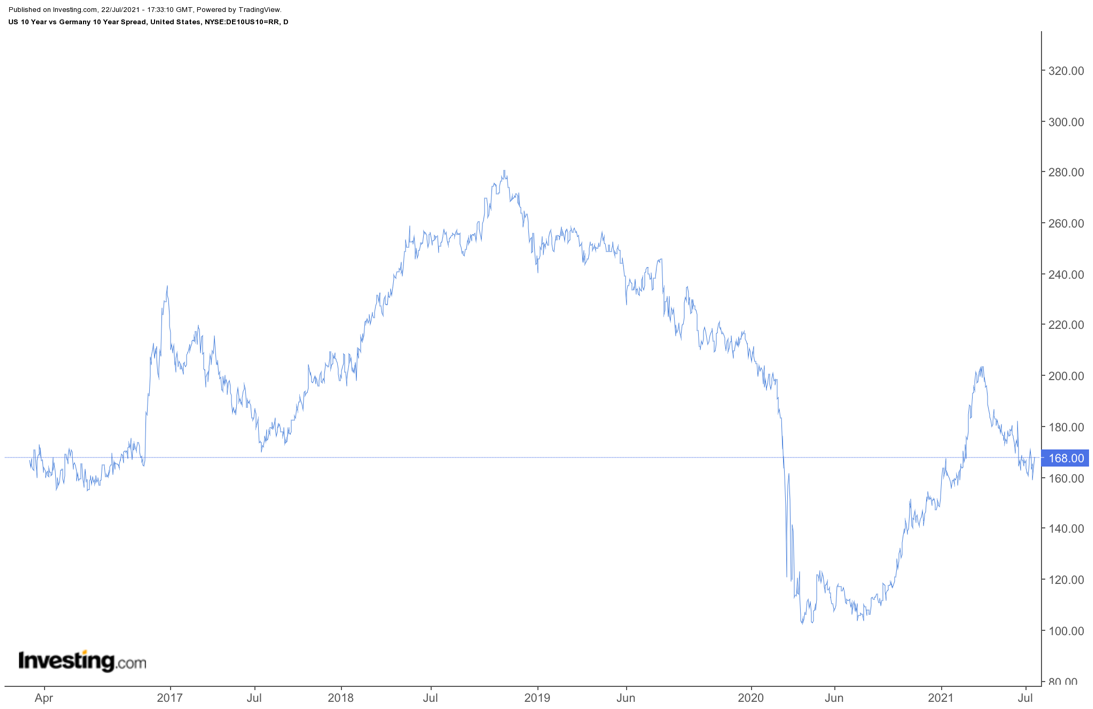

Los tipos más bajos en todo el mundo han hecho que el rendimiento de los bonos del Tesoro estadounidense a 10 años se desplome de nuevo al 1,25%. A pesar de la caída, los tipos de Estados Unidos son muy atractivos para los inversores de todo el mundo. Esto se debe a que el margen o la diferencia entre un bono estadounidense a 10 años y uno alemán o francés a 10 años está en máximos históricos. Esto ha dado lugar a que los inversores extranjeros compren deuda estadounidense y, por lo tanto, ha ayudado a fortalecer el dólar estadounidense.

US 10-Year Vs. German 10-Year

Podría avecinarse otra disminución del rendimiento

Debido a esto, el rendimiento de los bonos del Tesoro estadounidense podría no hacer más que seguir descendiendo en el corto plazo, especialmente si los bancos centrales como el BCE o el Banco de Japón insisten en políticas monetarias muy prudentes. Al mismo tiempo, la Reserva Federal de Estados Unidos comienza a considerar la trayectoria hacia una reducción gradual de la expansión cuantitativa. Los tipos estadounidenses seguirán siendo extremadamente atractivos, evitando que el extremo largo de la curva de rendimiento de Estados Unidos se eleve y tal vez incluso presione a la baja. Pero con la amenaza de una expansión cuantitativa por parte de la Fed, el rendimiento de los bonos en el extremo más corto de la curva podría comenzar a elevarse, y eso podría resultar en que el diferencial entre los bonos estadounidenses de vencimiento corto y largo comience a contraerse, enviando un mensaje de aversión al riesgo al comercio de reflación.

Los sectores de reflación podrían resentirse

XLF Daily

El sector de capital que tiene más probabilidades de pasarlo mal sería el financiero, ya que es el más sensiblemente ligado a las variaciones en los tipos de interés y la curva de rendimiento. Los tipos más bajos y una curva de rendimiento más plana afectarán negativamente a este grupo, haciendo caer aún más los precios. Desde principios de junio, el fondo Financial Select Sector SPDR® (NYSE:XLF) ha descendido más de un 7%, y eso podría no ser más que el comienzo de las caídas si el rendimiento de los bonos disminuye aún más.

Un dólar más fuerte

US Dollar Daily

Además, mientras los inversores internacionales optan por comprar deuda estadounidense, esos inversores venderán moneda local y comprarán dólares estadounidenses, fortaleciendo su valor a medida que aumente la demanda. Un dólar más fuerte lastrará sectores como los de materiales y energía, además de detener la inflación en seco al perder valor el precio de las materias primas. Por último, un fortalecimiento del dólar, como resultado, comenzará a lastrar los ingresos y beneficios de las empresas multinacionales a medida que las exportaciones estadounidenses vayan siendo cada vez menos competitivas en el extranjero.

Ya sea debido al temor de desaceleración del crecimiento de Estados Unidos y a escala mundial que hace bajar los tipos, o a los temores en torno a la variante Delta, los tipos están bajando y es probable que aún no hayan tocado fondo. Las fuerzas en juego, como la política monetaria ultrarrelajada a escala global y el rendimiento negativos de los bonos de todo el mundo, hacen los tipos de Estados Unidos demasiado atractivos a ojos de los inversores como para dejarlos pasar, y si eso persiste, a los tipos les costará subir, ya que el dólar sigue siendo fuerte. Es una sentencia de muerte para el comercio de la reflación y todos los sectores relacionados.