Los inversores del mercado de valores aplaudieron el jueves, empujando el Dow Jones Industrial Average mucho más alto y obteniendo otra ronda de resultados récord para el S&P 500 y Nasdaq Composite, después de que el presidente Joe Biden anunciara que él y un grupo bipartidista de legisladores tenían un acuerdo sobre un paquete de infraestructura de $ 1 billón.

Los inversores han pasado años sopesando la posibilidad de una factura de gastos de infraestructura considerable. El avance fue bienvenido después de semanas de tensas negociaciones entre la administración Biden y los senadores republicanos a principios de este año que no dieron frutos, mientras que un impulso para un plan durante la administración Trump convirtió el término "semana de la infraestructura" en un remate político.

Entre los ganadores destacados en la sesión del jueves, el fondo cotizado en bolsa de Global X U.S. Infrastructure Development PAVE saltó un 1,5%, superando a los principales índices de referencia. El ETF está ponderado hacia acciones en industrias (63,4%) y materiales (23,7%) que se espera que se beneficien más de un repunte en los proyectos de construcción financiados por el programa.

El fabricante de equipos de construcción Caterpillar Inc. una popular acción de infraestructura, estuvo entre los líderes alcistas en el Dow, terminando el día con un alza de más del 2%.

Las acciones de telecomunicaciones y energía verde también fueron aplaudidos por el acuerdo. Josh Duitz, administrador de cartera de Aberdeen Standard Global Infrastructure Income Fund ASGI, espera que el acuerdo ayude a acelerar las tendencias existentes hacia una mayor inversión en energía verde y 5G que aún se encuentran en sus inicios.

"La perspectiva de una legislación es claramente positiva, pero la realidad es que la inversión en infraestructura será sólida en el futuro, independientemente de lo que suceda en Capitol Hill", dijo Duitz en comentarios enviados por correo electrónico.

"Las revoluciones de la energía verde y 5G ya están ocurriendo y este proyecto de ley simplemente aceleraría el gasto en infraestructura".

Hablando en términos más generales, los analistas dijeron que el acuerdo se sumará al viento de cola del gasto fiscal que ya está contribuyendo al impulso a la reapertura de la economía estadounidense. Además, muchos inversores están apuntando a gastos adicionales más allá del alcance del paquete delineado por Biden y los legisladores el jueves.

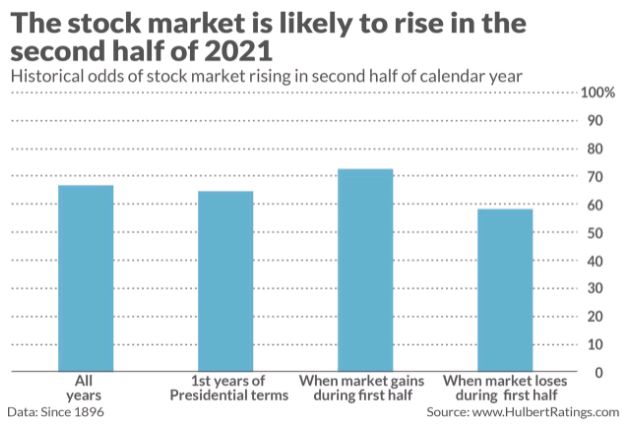

“Es muy probable que obtengamos más de 2 billones de dólares en gastos adicionales este año, incluido este acuerdo bipartidista y un acuerdo de 'infraestructura social' partidista a finales de este año, lo que refuerza las perspectivas de ganancias corporativas y debería mantener este mercado alcista fuerte mucho más allá de 2021. ”, Dijo Jeff Buchbinder, estratega de acciones de LPL Financial.

Pero aún están por llegar negociaciones significativas, con Biden y los líderes demócratas del Congreso enfrentando el desafío de asegurar el apoyo unificado entre los miembros del partido, señalaron los analistas Sarah Bianchi y Tobin Marcus, analistas de Evercore ISI.

Ha ido creciendo el impulso de un enfoque de dos pasos para el gasto en infraestructura. En esa estrategia, el plan bipartidista primero sacaría los 60 votos en el Senado que se necesitan para sortear el obstruccionismo. Entonces, los demócratas harían todo lo posible para aprobar otro paquete de gastos más grande que incluya gastos en educación, atención médica y medidas contra la pobreza mediante un voto de mayoría simple a través de un proceso conocido como reconciliación presupuestaria.

"El liderazgo demócrata quiere avanzar tanto con el acuerdo bipartidista como con el primer paso en el proceso de reconciliación en julio, pero el momento de estos pasos será delicado ya que los demócratas tratan de mantener a los progresistas y moderados a bordo", dijeron Bianchi y Marcus. en una nota.

El mayor riesgo es que los demócratas progresistas encuentren que el acuerdo es demasiado estrecho, aunque eso podría abordarse a través del segundo proyecto de ley de reconciliación, dijo Andrew Little, analista de Global X. “Se necesitarán años para que este dinero federal se gaste, este es un tema continuo a largo plazo con fuertes vientos de cola ".

William Watts de MW