El mercado de acciones ha comenzado el año en un estado de euforia, haciendo caso omiso de las ansiedades que dominaron las mentes de los inversores durante los últimos 12 meses: inflación, guerra caliente, guerra fría, tasas de interés altísimas, recesión. La buena noticia es innegable. Lo entiendo. Un invierno más templado en Europa ha mantenido bajos los precios de la energía. China está reabriendo desde el estancamiento económico que era "cero COVID". Y la economía estadounidense está sorprendiendo a todos con su resiliencia.

"¡La economía está en AUGE! ahora", me dijo un legendario administrador de fondos de cobertura por correo electrónico, citando los 517.000 empleos creados en los EE.UU. en enero. "Así no es como se ve una recesión".

Esta euforia ha llevado a Wall Street a una falsa sensación de seguridad, según la élite inversora mundial con la que he hablado en las últimas semanas. En privado, estos maestros del mercado advierten que esta complacencia hará que el giro bajista que se avecina sea más insoportable.

"La sorpresa es que la inflación está a punto de reacelerarse y la Reserva Federal tendrá que responder haciendo mucho más", dijo el administrador de fondos de cobertura, quien habló bajo condición de anonimato para hablar libremente sobre su posicionamiento. "En ese momento, podemos terminar con la parte del aterrizaje forzoso".

El rápido crecimiento económico de Estados Unidos hace que la inflación sea más difícil de aniquilar. Significa que la Reserva Federal tiene que seguir subiendo las tasas de interés, lo que genera volatilidad e incertidumbre en los mercados. Significa que la historia de la normalización de la economía global todavía se está escribiendo. Y significa que la recesión sigue siendo uno de los muchos escenarios sobre la mesa. El mercado de valores todavía está en lo profundo del bosque, y hay osos en este bosque.

- Lo que hay que haber en los mercados bajistas

Es fácil olvidarse de un mercado bajista cuando las acciones suben.. Incluso con algunas debilidades recientes, el S&P 500 ha subido casi un 5% en lo que va del año, y el Nasdaq ha subido un poco menos del 11% en el año. La economía de EE. UU. sigue sorprendiendo con un fuerte gasto de los consumidores y un gran crecimiento del empleo. Es como si todos los buenos niños y niñas de Wall Street pidieran un rally para Navidad y lo consiguieran.

Si bien una economía dinámica es buena para el estadounidense medio, es un arma de doble filo para Wall Street. Durante meses, analistas e inversores han debatido si la batalla contra la inflación resultará en un aterrizaje forzoso o suave para la economía.

En un aterrizaje forzoso, las subidas de tipos de interés de la Fed ralentizan tanto la economía que llevan al país a una recesión y al desempleo. En un aterrizaje suave, la Fed puede reducir la inflación a su objetivo del 2% sin causar mucho daño a la economía. El economista jefe de Apollo Global Management, Torsten Slok, comenzó a decirles a sus clientes que esta economía fuerte y la inflación aún alta significan que EE.UU. podría dirigirse hacia una tercera opción: un escenario sin aterrizaje.

En un escenario sin aterrizaje, estamos persiguiendo la inflación, y es un cerdo engrasado.

Nuestra sólida economía y el sólido consumo impiden que la oferta y la demanda se realineen por completo, lo que aumenta el riesgo de que se produzcan brotes de inflación y mantiene el índice de precios al consumidor por encima del objetivo del 2% durante un período prolongado. Como resultado, la Fed tendrá que seguir subiendo las tasas de interés, lo que dificulta la obtención de efectivo para las empresas y los inversores. La deuda también se vuelve más cara de llevar. Todo eso reduce las ganancias corporativas y los márgenes de ganancias, lo que perjudica los resultados de las empresas.

Tal como está, seguimos lejos de cualquier tipo de aterrizaje: el índice de precios al consumidor, la medida de inflación más observada, ha bajado desde su máximo del 9,1% en junio, pero todavía estaba en el 6,4% en enero, muy por encima del objetivo de la Fed y apenas un poco por debajo del 6,5% de diciembre. La Fed debe considerar la posibilidad de que el rango del 6% sea un punto difícil para la inflación, y para bajar los precios, podría verse obligada a subir las tasas más de lo que esperaban los analistas.

El presidente de la Fed, Jerome Powell, ha dejado en claro que se toma en serio este escenario sin aterrizaje, recordando a Wall Street que puede subir las tasas y lo hará aún más si los precios se mantienen altos. En un discurso el 7 de febrero, dijo que veía un camino "lleno de baches" para la inflación por delante si el mercado laboral se mantenía fuerte. Raphael Bostic, presidente del Banco de la Reserva Federal de Atlanta, advirtió en una entrevista separada que la Fed podría tener que subir las tasas más de lo esperado para vencer por completo la inflación.

Pero, ¿cree que Wall Street escuchó esas palabras de precaución? Diablos, no: es hora de rally alcista.

"Hasta que Cathie Wood no venda fantasías con una prensa entusiasta, no hemos salido de la burbuja", me dijo el jefe de inversiones de una gran oficina familiar. Agregó que el fuerte regreso al mercado de los inversores minoristas no profesionales indicaba un repunte insostenible. "Todo el mundo cree que la Fed reducirá las tasas a fin de año, pero el propio mercado se asegura de que eso no suceda", dijo el jefe de inversiones. El objetivo de la Fed es absorber el efectivo que flota en la economía y que la está calentando. Y nada dice "todavía hace demasiado calor" como que los estadounidenses aceleren sus cuentas de Robinhood para comprar acciones de memes nuevamente.

Y el hecho de que el mercado vuelva a subir no significa que la gravedad económica no pueda hacer que vuelva a bajar. Charles Lemonides, el fundador del fondo de cobertura ValueWorks, me recordó recientemente que los mercados bajistas se caracterizaban por movimientos a la baja prolongados y agotadores en los precios de las acciones, seguidos de repuntes bruscos y desgarradores. Desde que el mercado bajó en marzo, hemos visto dos repuntes de este tipo, uno en agosto y otro en noviembre, pero ninguno de ellos duró. Y claro, tal vez este sea diferente. Pero Lemonides, cuyo fondo rindió un 39,3% el año pasado, mantiene su ojo enfocado en lo que sucede debajo del capó.

"La inflación en los niveles actuales sigue siendo inaceptablemente alta", escribió en una carta a los inversores el mes pasado. "Así que espero que la política monetaria estricta continúe drenando la liquidez durante más de un par de meses. Si eso culmina en una contracción económica o simplemente en un crecimiento más lento es, en mi opinión, una pregunta muy abierta que en sí misma no conduce a conclusiones de inversión. De cualquier manera, esperaría que una política más estricta influya en los precios de las acciones durante al menos la primera mitad de 2023".

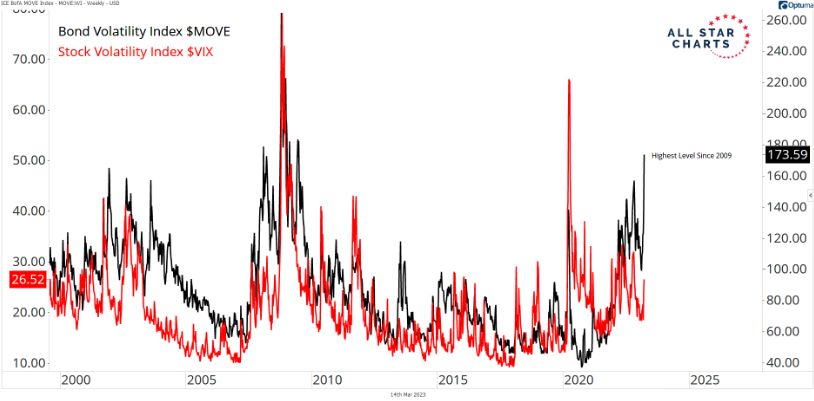

Las condiciones económicas que impulsaron el cambio de paradigma inicial del mercado (el aumento de las tasas de interés y la inflación) no van a desaparecer pronto. Cada vez que Wall Street ha olvidado eso durante el último año, ha sido castigado. De hecho, con la economía tan fuerte como está, la inflación puede incluso intentar recuperarse. La dramática variabilidad de los resultados inyecta volatilidad en el mercado que incluso los inversores más experimentados encuentran difícil de navegar.

- Las buenas noticias en Europa son falsas

Los pequeños rayos de sol que motivan el repunte actual del mercado no provienen solo de los EE.UU.: los inversores también comienzan a ver signos de vida en China y Europa. Pero al igual que el escenario de buenas noticias ahora significa malas noticias más tarde en los EE.UU., los principales inversores son cautelosos sobre el cambio en el extranjero.

La razón del optimismo en China es obvia. El país se está reabriendo al mundo después de casi tres años de bloqueos por el COVID-19. Las restricciones relajadas también llegaron con un tono más conciliador de Beijing hacia los inversores, un claro intento de reavivar el entusiasmo por los mercados financieros del país. Los funcionarios chinos fueron recompensados por esa dulce charla: los inversores extranjeros reinvirtieron $ 21 mil millones en acciones chinas en enero.

En Europa, el impacto en el suministro de energía creado por la invasión rusa de Ucrania no ha golpeado la economía tan gravemente como algunos temían. Los analistas optimistas también creen que la demanda renovada de China ayudará a impulsar la economía más grande de Europa, Alemania, que exporta una gran cantidad de bienes al país.

Pero según Justin Simon, el fundador del fondo de cobertura Jasper Capital, las buenas noticias recientes de ambas regiones son falsas. Eventualmente, sus problemas a largo plazo (inflación en la UE y restricciones de crecimiento estructural en China) asomarán la cabeza, dijo Simon. Es sólo una cuestión de cuándo.

La inflación sigue siendo persistentemente alta en la eurozona, por lo que las autoridades deberán seguir siendo agresivas. Tampoco se trata de una inflación directamente relacionada con la guerra en Ucrania. La inflación subyacente alemana, es decir, excluyendo los alimentos y la energía, llegó al 5% durante el año pasado y al 6% anualizado durante los últimos seis meses. Eso significa que aún no está fuera de peligro y que aún se avecina una política más estricta.

En China, hay señales de que su economía reabierta no creará la demanda que tuvo en el pasado. Los economistas están viendo esta dinámica en los precios de materias primas como el petróleo y el cobre. China solía engullir esas cosas. Pero cuando el país reabrió hace unos meses, los precios no subieron; cayeron. Al mismo tiempo, los políticos de China están tratando de ser lo más complacientes posible, recortando las tasas de interés, relajando las restricciones crediticias en su sector inmobiliario sobreinflado e inyectando cantidades récord de efectivo.

"La acción de los precios, provocada por la relajación de las condiciones financieras de los bancos centrales, ha iniciado una búsqueda de rendimiento", dijo Simon, cuyo fondo rindió más del 40% en 2022, según personas familiarizadas con la situación. "Soy escéptico de que las condiciones sigan siendo tan complacientes durante el resto del año".

Si la estrategia de crecimiento de China le suena familiar, es porque es un viejo libro de jugadas de inversión del que el país ha estado tratando de destetar su economía durante años. Sabemos cómo funciona. Los bancos comienzan a prestar nuevamente a las empresas inmobiliarias, que representan el 30% del producto interno bruto de China. Esos promotores inmobiliarios pagan por la tierra a los gobiernos locales, y todo el sistema se infla de nuevo.

Eso es, por supuesto, hasta que parezca que se va a derrumbar por su propio peso nuevamente, como sucedió en 2015, 2019 y 2021. Hay un techo para esta estrategia de crecimiento económico, y cada vez es más bajo. La población de China también se está reduciendo.

Por eso ha admitido que tendrá que aceptar un crecimiento más lento y que necesita cambiar su modelo económico. Todo esto será doloroso y llevará tiempo sacudirse. Pero, oye, si quieres ganar algo de dinero rápido con las acciones chinas de Internet mientras el jefe de estado, Xi Jinping, dice que está bien que todos entren en la piscina, date un chapuzón.

El crecimiento económico que estamos viendo es fuerte, pero no salvará a las acciones de la influencia de las tasas al alza. Solo hay una forma de devolver la certeza y la estabilidad al mercado, y es alcanzando el objetivo de inflación del 2% de la Reserva Federal. Considere las subidas de las acciones que vienen antes de eso como una prueba, quizás dolorosa, pero solo una prueba.

Hay gente que le dice a Powell que se "tranquilice" con las subidas de tipos de interés, ya que parece que la inflación está bajando por sí sola. Pero Powell ha dicho en discursos que ese sería su mayor error. Powell no quiere relajarse demasiado pronto y luego ver cómo la inflación se sale de control mientras él está, y odio usar esta palabra de nuevo, relajado.

Los mismos promotores de acciones que, en este momento hace dos años, animaban a los inversores a entrar en el mercado y comprar cualquier cosa, ahora predican la religión de las métricas contables y la diligencia debida en las conferencias de inversión privada. Algo ha cambiado. Y los inversores más expertos de Wall Street saben que el viaje de nuestra economía hacia algo parecido a la normalización no tiene que moverse en una dirección constante. Como dije, es un cerdo engrasado.

No sabemos a qué ritmo o qué tan alto llegarán, pero se avecinan más alzas. Y eso significa que Wall Street eventualmente tendrá que abrir los ojos, sacarse los dedos de las orejas y ver cómo se desmorona este repunte del mercado bajista.

(fuentes, Linette Lopez - BI)