Estados Unidos está a semanas de unas elecciones presidenciales muy caóticas... y la Reserva Federal nunca debería hacer un movimiento al alza o a la baja en las tasas tan cerca. El último movimiento que hicieron es un gran recorte”, dijo Kenny Polcari de SlateStone Wealth en el programa

” Street Signs Asia ” de CNBC.

Lo calificó como un “recorte a nivel de crisis” y agregó que “la gente se está rascando la cabeza y se pregunta qué significa esto realmente”.

El presidente de la Reserva Federal, Jerome Powell, enfatizó que el gran recorte de tasas no significa que el riesgo de recesión sea elevado.

“Vemos un crecimiento a un ritmo sólido. Vemos una inflación que baja. Vemos un mercado laboral que todavía se encuentra en niveles muy sólidos. Así que realmente no veo eso ahora ”, dijo.

Preferencias sectoriales

Cuando se le preguntó cómo está posicionando su cartera en este contexto, Polcari dijo que la mayor parte de sus inversiones están en acciones, mientras que un pequeño porcentaje está en renta fija.

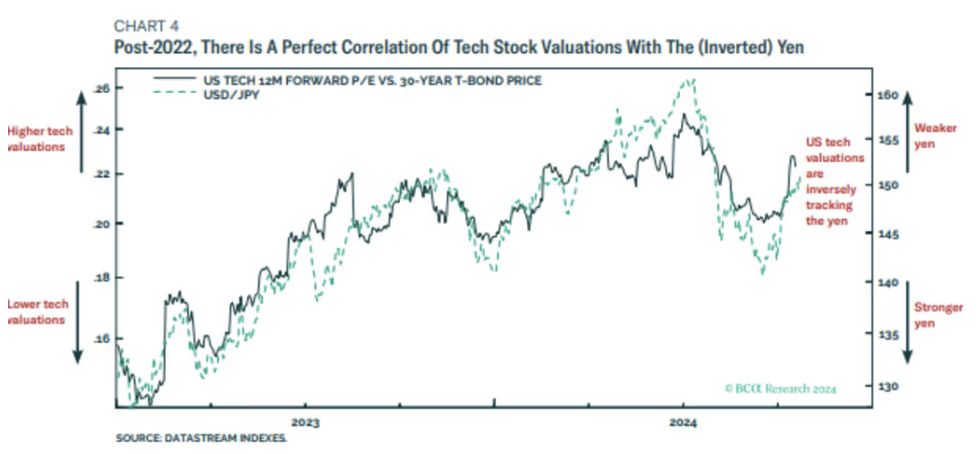

En términos de sectores, se mantiene alejado de la tecnología y se concentra en servicios públicos, “nombres de energía que pagan altos dividendos”, bienes de consumo básico, finanzas y materiales básicos.

“Todos esos son sectores del mercado que probablemente tendrán un buen desempeño, incluso si la economía se desacelera. (Le) daré un respiro a la tecnología [y] dejaré que se recupere antes de agregar más dinero”, dijo Polcari.

Entre las acciones en las que está apostando se encuentra Energy Transfer, una empresa de servicios energéticos intermedios.

Polcari lo ve como la “acción perfecta” para aprovechar la caída de los tipos de interés.

Le gusta que sea “de primera clase en su campo” y que pague un “bonito dividendo del 7,99%”.

Las acciones de Energy Transfer han subido alrededor de un 17,4% desde principios de año.

Según los datos de FactSet, de los 20 analistas que cubren la acción, 18 le dan una calificación de compra o sobreponderación, mientras que dos le dan una calificación de retención. El precio objetivo promedio de los analistas es de $19,25, lo que le otorga un potencial de subida de casi el 19%.

Otra acción sobre la que Polcari se muestra optimista es la del actor biofarmacéutico Amgen, dada su cartera de nuevos productos .

Entre ellos se incluye un fármaco llamado MariTide, un péptido similar al glucagón 1 (GLP-1), que se puede administrar con una inyección mensual, a diferencia de la dosis semanal que requieren otros medicamentos del mercado, así como una pastilla para bajar de peso que se está sometiendo a ensayos con la Administración de Alimentos y Medicamentos de Estados Unidos, dijo Polcari.

La compañía espera “obtener resultados positivos a principios del próximo año”, añadió.

En lo que va del año, las acciones de Amgen han subido un poco más del 17%

De los 31 analistas que cubren las acciones, 15 le dan una calificación de compra o sobreponderación, 14 tienen calificaciones de retención y dos tienen una calificación de venta. El precio objetivo promedio para Amgen es de $325,33, según los datos de FactSet, lo que le da una caída del 3,6%.

En cuanto al sector tecnológico, a Polcari le gusta ASML, que según él está “en oferta”.

“Las acciones han bajado entre un 20% y un 25% aproximadamente y son muy parecidas a

las de Nvidia: se encuentran en el nexo de todo este comercio tecnológico”, explicó.

Las acciones de ASML se comercializan en Euronext Amsterdam y Nasdaq. En lo que va de año, sus acciones han subido alrededor de un 5,1%.

De los 38 analistas que cubren la acción, 29 le dan una calificación de compra o sobreponderación, ocho tienen llamadas de retención y uno tiene una calificación de infraponderación. El precio objetivo promedio para ASML es de 1.057,52 euros (1.170 dólares), según datos de FactSet, lo que le da un 46,2% de potencial alcista.

La empresa holandesa fabrica máquinas de alta tecnología en las que confían los mayores fabricantes de chips del mundo para fabricar los chips más avanzados.

“En el mundo, las empresas utilizan la IA para cambiar sus negocios, y ASML va a ser uno de esos nombres que, como Nvidia, se destacan. Así que, cuando esté en oferta, hay que aprovecharla”, añadió Polcari.