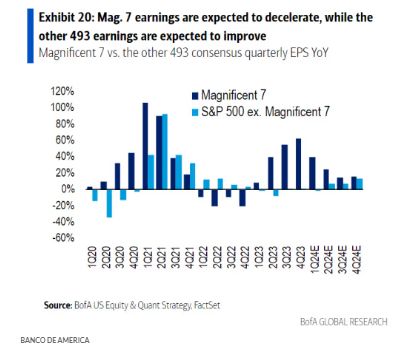

Después de expandirse a un ritmo vertiginoso durante el año pasado, se espera que el crecimiento de las ganancias de las empresas más grandes del S&P 500 se desacelere durante los próximos trimestres.

Afortunadamente, justo cuando el crecimiento de las ganancias de las Big Tech comienza a disminuir, los analistas de Wall Street esperan que el resto de las empresas del S&P 500 tomen el relevo.

Esto podría ayudar a impulsar al S&P 500 al alza de cara a la segunda mitad del año, y tal vez incluso permitir que otros rincones del mercado roben el liderazgo a las acciones tecnológicas de megacapitalización que han dominado los rendimientos de las acciones estadounidenses durante el año pasado.

"Dada la alta correlación entre el desempeño superior de la tecnología en acciones versus ganancias, esperamos que el diferencial de crecimiento cada vez más reducido sea un catalizador para que el mercado se amplíe", dijo Savita Subramanian, una importante estratega de acciones de BofA Global Research, quien abordó este tema. en un informe compartido con MarketWatch el lunes.

Los llamados Siete Magníficos, un grupo de siete empresas de megacapitalización que incluye a Apple Inc. AAPL, Meta Plataforms, Nvidia Corp. NVDA, Microsoft Corp. MSFT Tesla Inc.TSLA, Amazon.com Inc, y Alphabet Inc. – aumentaron sus ganancias en un enorme 63% durante el cuarto trimestre de 2023, lo que representa prácticamente todo el crecimiento de las ganancias del índice.

Pero según las estimaciones de FactSet, se espera que el ritmo de crecimiento de las empresas más grandes del S&P 500 se haya desacelerado durante el primer trimestre de 2024. Se espera que las 10 empresas más grandes del S&P 500 experimenten un crecimiento de ganancias del 32% durante el primer trimestre. en comparación con una disminución interanual del 0,4% para el resto del índice.

Afortunadamente, para el segundo trimestre, se espera que las otras 490 empresas del índice vean que el crecimiento de sus ganancias comience a recuperarse, lo que ayudará a impulsar aún más las ganancias agregadas de los componentes del índice. En última instancia, los analistas de Wall Street esperan que las empresas del S&P 500 aumenten sus ganancias aproximadamente un 11% en 2024.

Y para el cuarto trimestre, se espera que el crecimiento se haya estabilizado aproximadamente: se espera que las 10 principales acciones experimenten un crecimiento del 17,2%, mientras que las otras 490 empresas verán un crecimiento del 17,8%, según datos de FactSet.

Como resultado, las tórridas ganancias del mercado de valores de las Big Tech probablemente se desacelerarán, ya que su desempeño superior ha estado estrechamente relacionado con el crecimiento excepcional de sus ganancias, dijo Subramanian.

Esto debería dar a otras acciones y sectores la oportunidad de ocupar su lugar. De hecho, ya hay señales de que la tan esperada rotación en el liderazgo del mercado ya está en marcha. Las acciones de energía XX:SP500.10 fueron el sector del S&P 500 con mejor desempeño en marzo, ya que los precios del petróleo crudo subieron a sus niveles más altos desde octubre.

Además, el S&P 500 está superando al Nasdaq Composite, de gran tecnología, en 2024, otro cambio notable con respecto al mercado impulsado por las grandes tecnologías del año pasado, según datos de FactSet.

Según Subramanian, el crecimiento de las ganancias ha contribuido enormemente a las ganancias de las acciones desde principios de 2024.

Los cálculos de Subramanian muestran que, si bien factores macro como las tasas de interés impulsaron los mercados durante gran parte de los últimos dos años, eso ha comenzado a cambiar en 2024, y las expectativas de ganancias desempeñarán un papel más importante. Desde que comenzó el mercado alcista en octubre de 2022, el S&P 500 ha ganado casi un 40%, según datos de FactSet.

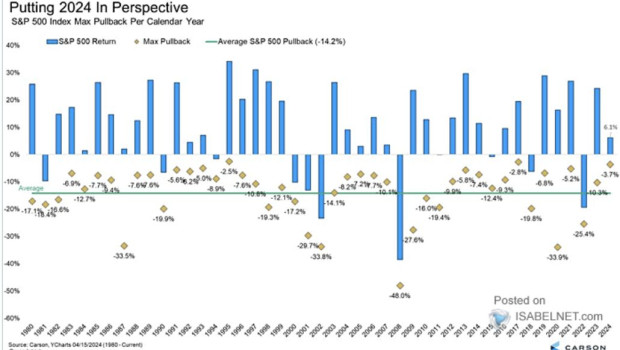

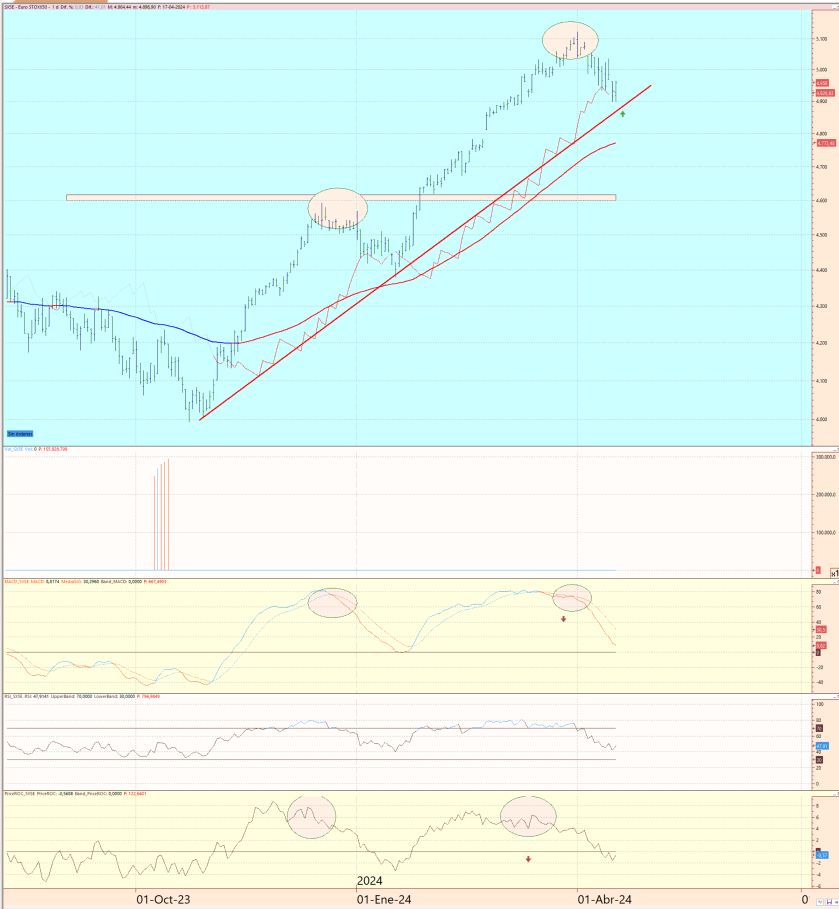

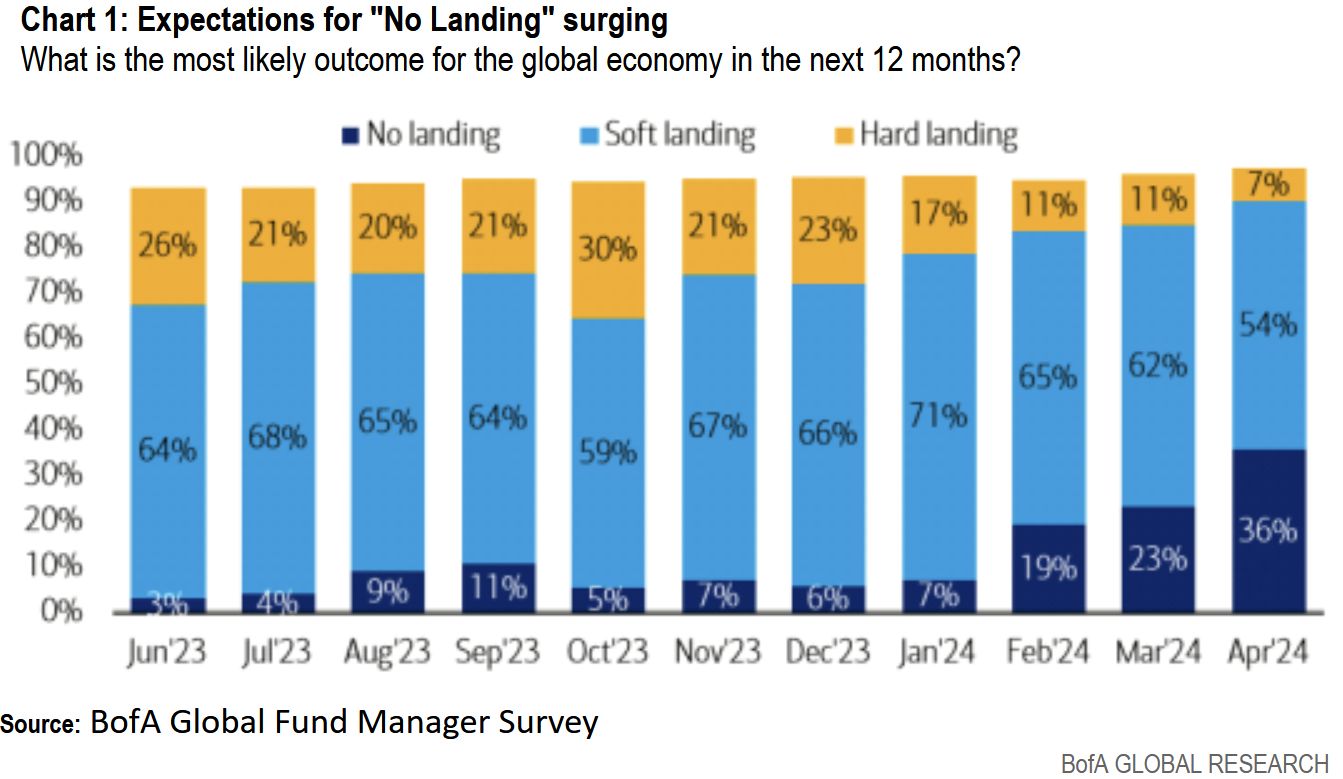

Mientras las ganancias se mantengan, la caída de las acciones que comenzó en abril debería ser temporal, según un equipo de estrategas del Grupo UBS.

El S&P 500 SPX bajó un 3,7% desde su máximo de finales de marzo a primera hora de la tarde del martes a 5.060 puntos, dejándolo con pocos cambios en el día después de oscilar entre ganancias y pérdidas más temprano. El Nasdaq Composite COMP subió un 0,1% a 15.892 puntos en las operaciones recientes, mientras que el Dow Jones Industrial Average DJIA subió 105 puntos, o un 0,3%, a 37.845.