1. El efecto de las elecciones intermedias, parte 1 No es ningún secreto que existe una batalla discreta entre el mundo financiero y la esfera política sobre quién importa más. A Wall Street le encanta cuando el Capitolio es neutralizado por el poder dividido. Cuando un partido controla parte del Congreso y el otro tiene la Casa Blanca, el estancamiento implícito significa que los políticos pueden hacer menos daño, según esta lógica.

“Un presidente demócrata con un Congreso republicano es la mejor configuración que ha aparecido en los últimos 90 años”, dice Patrick Nielsen, director general adjunto de MAPFRE AM, un grupo inversor.

El riesgo de mercado es que, dada la mayor polarización política, tengamos batallas perjudiciales para el mercado por cuestiones como el aumento del techo de la deuda o el uso de estímulos fiscales durante una recesión, dice Nielsen.

2. El efecto de las elecciones intermedias, parte 2

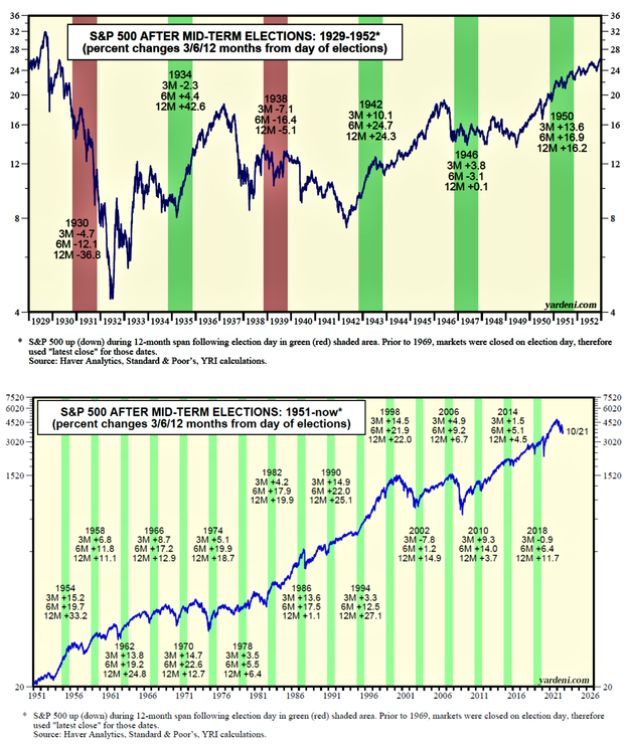

Históricamente, las elecciones de mitad de período generaron subidas en las acciones con una consistencia fenomenal. Desde 1942, después de las elecciones de mitad de período, el S&P 500 subió un 7,6%, un 14,1% y un 14,9% durante los siguientes tres, seis y 12 meses, señala Ed Yardeni de Yardeni Research. Eso es independientemente del resultado de las elecciones.

Los dos gráficos a continuación muestran la historia. Las áreas sombreadas en verde y rojo representan los 12 meses posteriores a una elección. El movimiento porcentual del mercado durante los plazos de tres, seis y 12 meses se escribe debajo del año electoral.

“En los años de elecciones intermedias, normalmente se ve un fondo importante en el cuarto trimestre”, dice Paul Schatz, fundador y presidente de Heritage Capital. “El mercado está ahora en un proceso de tocar fondo. Es difícil negar eso. Podría conducir a un repunte significativo del mercado”.

Aquí hay más evidencia de este efecto alcista de año electoral. Durante los últimos 10 años, el índice de volatilidad CBOE VIX, disminuyó del 5% al 45% en noviembre para una caída promedio del 20,4%, señala Lawrence McDonald de Bear Traps Report. Un VIX en declive significa que los inversores se están calmando, un cambio de humor que se correlaciona con el aumento del valor de las acciones. En lo que va de noviembre, el VIX ha bajado un 7%, por lo que es posible que el efecto ya esté en marcha.

3. Octubre es un asesino del mercado bajista

“Octubre tiene la reputación de ser el mayor asesino de los mercados bajistas”, dice Schatz, de Heritage Capital. Doce de los mercados bajistas posteriores a la Segunda Guerra Mundial murieron en octubre.

¿Por qué?

Una razón podría ser que octubre es la fecha límite de venta de pérdidas fiscales para inversores institucionales. Mi propia teoría, respaldada por algunas investigaciones realizadas en ambos hemisferios, es que el clima frío genera una mentalidad de "prepararse para tiempos más difíciles" que hace que los inversores cosechen efectivo, al igual que los humanos han cosechado alimentos durante el otoño durante eones.

Cualquiera que sea la razón, la caída estacional crea gangas.

“Hoy hay más oportunidades de las que he visto desde el cuarto trimestre de 2008”, dice Schatz.

No soy un gran fanático del análisis técnico, pero es interesante notar que hubo un patrón envolvente alcista el 13 de octubre, que fue el mínimo reciente del mercado. En este patrón, el rango de cotización de un día “engulle” el rango de cotización del día anterior, y es alcista cuando cierra cerca del máximo del rango. Piense en ello como una batalla final entre los toros y los osos en la que los toros ganan y los osos conceden la victoria.

“Las probabilidades ciertamente favorecen un mínimo importante en el último trimestre”, dice Schatz, quien también notó esta señal técnica.

4. El rally de Papá Noel es real

El período de noviembre a enero es estacionalmente fuerte para el mercado. Desde 1936, el S&P 500 ha avanzado un 4,5% frente a un rendimiento general medio de tres meses del 2,9%, según nos dicen los analistas cuantitativos de Bank of America. Además, este período de tiempo ha tenido rendimientos negativos solo el 24% del tiempo, el más bajo de cualquier período de tres meses que no sea de octubre a diciembre (19% del tiempo).

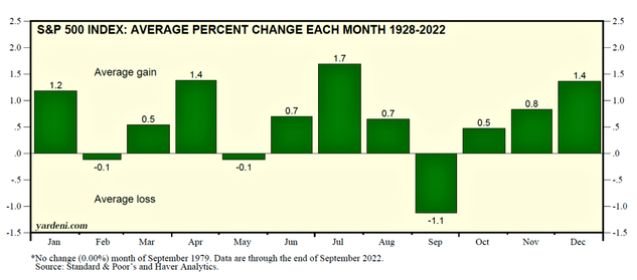

Yardeni encuentra que, desde 1928, el S&P 500 subió un 0,5%, 0,6% y 1,4% en promedio durante octubre, noviembre y diciembre.

Este gráfico muestra el comportamiento por mes, desde 1928, pero es más pronunciado durante los años de elecciones intermedias.

Noviembre es el mejor mes del año para el Nasdaq durante los años de elecciones intermedias, con un rendimiento del 3,5% desde 1971. Los seis meses de noviembre a abril generaron un rendimiento promedio del 7,5% en el Dow Jones Industrial Average, frente a una ganancia promedio de 0.8% de mayo a octubre.

Lo que podría provocar un rally.

Un rally no es descabellado, por tres razones.

1. El sentimiento se volvió extremadamente sombrío. Por lo general, es mejor comprar cuando las cosas se ven sombrías, no cuando todo es color de rosa. Eso es porque el mercado es un mecanismo de descuento prospectivo. “La mayoría casi siempre se equivoca en los extremos, y ahora estamos en un extremo”, dice Schatz. “Si las personas esperan hasta que se sientan realmente bien, los mercados estarán entre un 20 % y un 30 % más altos a partir de entonces”.

2. La inflación caerá pronto porque todos los indicadores de precios están cayendo. Esto hará que la Reserva Federal indique que podría reducir el aumento de las tasas de interés. Ya puedes ver indicios de esto, si entrecierras los ojos. Si bien el presidente de la Fed, Jerome Powell, sigue siendo agresivo, la vicepresidenta de la Fed, Lael Brainard, ha adoptado un tono más complaciente en los discursos.

3. Puede que tengamos un aterrizaje suave de la economía. Si bien muchas personas siguen convencidas de que entraremos en una recesión que podría reducir aún más los índices bursátiles, ese podría no ser el caso. El economista de Goldman Sachs, Jan Hatzius, dice que todavía hay una posibilidad "muy plausible" de que evitemos una recesión a pesar de la agresiva campaña de ajuste de la Fed. Él pone las probabilidades de recesión en los próximos 12 meses en 35%. Del mismo modo, Yardeni sitúa las probabilidades de una recesión en un 40% y un aterrizaje suave en un 60%.

- Ir largo

Una de las formas más simples de invertir, que probablemente sea la más apropiada para muchas personas, es el costo promedio en dólares en posiciones a largo plazo en una amplia cesta de acciones. Puede hacer esto con fondos cotizados en bolsa (EFT) de gran alcance. Si esta es su estrategia, intensifique sus compras en momentos como este cuando el sentimiento es tan sombrío.

- Favorece las acciones más castigadas

Podría pensarse que en tiempos difíciles como este, es mejor comprar empresas con balances de fortaleza y excelente flujo de caja libre. Pero esta podría ser una de las peores cosas que hacer, dice Schatz. En cambio, los mejores se encuentran a menudo entre las acciones más afectadas. “Lo que más baja, más se recupera saliendo del fondo”, dice Schatz.

Los cuatro nombres más golpeados son dos acciones con calificación de "compra" de Bank of America: Match Group y Caesars Entertainment; y líderes en chips Nvidia y microdispositivos avanzados AMD.

A Schatz le gustan las acciones que reciben un duro golpe pero que, en algún momento, dejan de caer cada vez que el mercado en general vuelve a caer. Se resisten a las subsiguientes oleadas de ventas y, en cambio, cotizan lateralmente.

“Muestra que los vendedores se han agotado”, dice.

Las acciones que posee de esta categoría incluyen la plataforma de desarrollo web Wix.Com y AbbVie y Moderna en biofarmacia.

Evite los nombres de liderazgo del mercado alcista anterior, es decir, los FAANG. Una excepción que hace Schatz es Netflix, que también ha resistido caídas en las caídas del mercado.

“Siempre me encantan las mejores acciones de su clase que atraviesan tiempos difíciles”, dice.

De lo contrario, la regla es que cuando surgen nuevos mercados alcistas, también lo hace un nuevo liderazgo. ¿Cuáles podrían ser los nuevos grupos de liderazgo?

“Teniendo en cuenta dónde están las tasas y el hecho de que la curva de rendimiento se inclinará, las finanzas calificarán como un grupo de liderazgo”, dice Schatz.

Se benefician del aumento de las tasas y una curva de rendimiento cada vez más pronunciada. Las acciones de materiales son otro grupo de liderazgo potencial en las primeras etapas del próximo mercado alcista porque son económicamente sensibles.

(Michael Brush - MW)