Decepción en las bolsas mundiales tras la reunión de política monetaria de la Reserva Federal de Estados Unidos (Fed). Estas son las razones para explicar las fuertes caídas en la renta variable que se produjeron el miércoles en Wall Street y que se han trasladado a las bolsas europeas.

"

Jerome Powell dio una

lección sobre las etapas del endurecimiento de la política monetaria, explicando que la Fed estaba pasando de la fase inicial de subir los tipos rápidamente a un ritmo más lento, ya que la Fed busca hasta dónde deben llegar los tipos para garantizar el retorno de la inflación al 2%", explican desde AXA IM.

"Sin embargo, su mensaje fue que la tasa máxima sería probablemente más alta de lo que se pensaba y que la Fed no recortaría prematuramente - en general una perspectiva más dura de lo que los mercados esperaban. A medida que la resistencia del mercado laboral y la persistencia de la inflación llevan a la Fed a aplicar una política más restrictiva, el presidente Powell reconoció que el camino hacia un aterrizaje suave se había 'estrechado'.

Seguimos esperando que la Fed produzca una leve recesión el próximo año", añaden.

David Page, director de Análisis de AXA IM, señala que Powell afirmó que hay mucha incertidumbre sobre qué nivel es "suficientemente restrictivo", que todavía hay "algo de terreno que cubrir", pero que esperaría que fuera más alto de lo proyectado en el gráfico de puntos de septiembre. También declaró que la Fed iba a mostrar "resolución y paciencia" para hacer el trabajo, lo que implica que la Fed probablemente dejará los tipos más altos durante algún tiempo.

Tras este mensaje de Powell, AXA IM ha elevado su "expectativa de tipo máximo de la Fed al 5,00% en marzo" y sigue esperando "que no haya recortes antes de 2024".

Ipek Ozkardeskaya, analista de Swissquote Bank, afirma que Powell aplacó el último repunte de las bolsas, al comentar que "las subidas de tipos se ralentizarán, pero los niveles subirán". Así, "las esperanzas de ver el final de la turbulencia del mercado se desvanecieron por completo".

Los expertos de RaboBank destacan que "la conferencia de prensa de Powell respalda nuestro pronóstico de que la Fed irá más allá de la tasa terminal del 4,6% en las proyecciones de septiembre. Esperamos que la parte superior del rango objetivo alcance el 5,0% en marzo del próximo año y no esperamos que la Fed baje tipos antes de 2024".

En una línea aún más dura, la firma TD Securities señala que, dado que la tendencia de la inflación subyacente continúa por encima del objetivo, el mercado laboral permanece excesivamente ajustado, así como las elevadas expectativas de inflación a corto plazo, "el riesgo de atrincheramiento de la inflación está aumentando".

Por ello, consideran que "es probable que esto provoque que la inflación del próximo año sea más rígida de lo esperado inicialmente. Un Powell de línea dura reconoció este riesgo y la voluntad de la Fed de abordar el problema. Por lo tanto, ahora estamos cambiando nuestro pronóstico de tasa terminal de 4,75-5,00% a 5,25-5,50%, con no solo un aumento de 50 pb en diciembre, sino también otro aumento de tasas de 50 pb en febrero, seguido de aumentos de 25 pb en marzo y mayo".

Christian Scherrmann, economista de EEUU para DWS, opina que "la Fed ha dado a los mercados una pista de lo que esperaban, una probable ralentización de las subidas de tipos, pero con una gran advertencia que gustará menos: el peso del endurecimiento podría prolongarse durante mucho tiempo".

Y desde Oxford Economics, añaden que "los comentarios agresivos de Powell sugieren que existe un riesgo significativo de más aumentos de tasas en 2023".

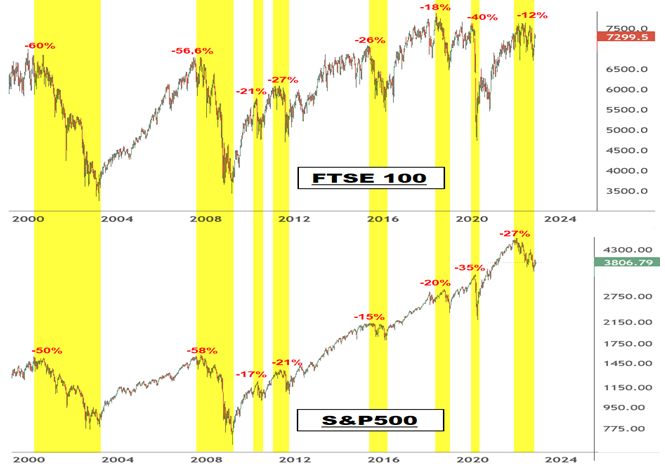

Por tanto, después del rally alcista desde mediados de octubre, provocado por la esperanza de que la Fed fuera menos agresiva a partir de diciembre, las bolsas vuelven a sufrir y probablemente lo seguirán haciendo hasta que los datos de inflación se moderen de forma importante o hasta que el mercado laboral ofrezca señales de una desaceleración significativa. Por el momento, la Fed no está dispuesta a seguir alentando una recuperación sostenida de los mercados de renta variable.

FundsNews.