Wall Street se dirige hacia lo que históricamente ha sido el peor mes para las acciones,

según datos de CNBC Pro. Los principales promedios han mostrado cierta debilidad desde principios de agosto, ya que los operadores digirieron datos macroeconómicos mediocres que generaron algunos temores de un retroceso.

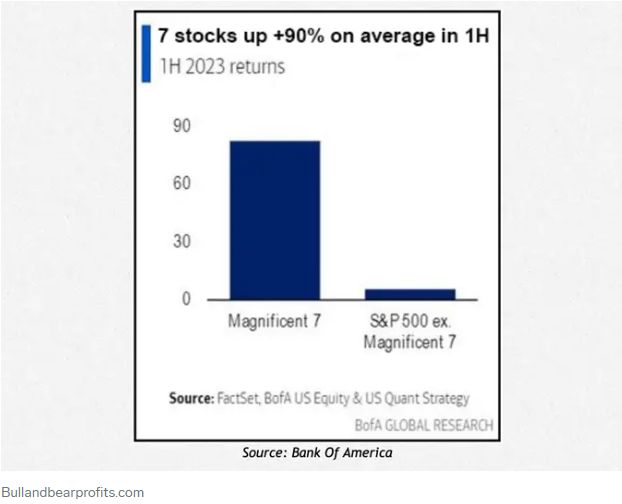

El Nasdaq Composite de tecnología pesada ha tenido el peor desempeño de los tres promedios principales de este mes. Ha bajado más del 2% en agosto, aunque sigue estando un 33% más alto en el año.

El análisis de CNBC Pro de los datos estacionales mostró que podría haber más problemas en el futuro, ya que septiembre suele ser el mes más débil para el S&P 500, un patrón histórico que se ha vuelto más pronunciado en los últimos años.

Durante los últimos 10 años, el S&P 500 cayó un 1,53% de media en septiembre. Eso es mayor que la caída promedio en los últimos 20 años del 0.52%. En ambos casos, eso marcó el próximo mes como el peor del año.

“Septiembre se encuentra en un punto de inflexión bastante serio en el calendario y en el mercado”, dijo Jeff Hirsch, editor en jefe de Stock Trader’s Almanac.

En septiembre los operadores vuelven de un largo verano y comienzan a hacer limpieza en sus carteras.

El próximo mes es típicamente cuando los comerciantes regresan a sus escritorios después de un largo verano y comienzan a hacer limpieza en sus carteras. Están buscando concretar las ganancias para el trimestre y también prepararse para las pérdidas fiscales.

Históricamente, eso significó un mes especialmente malo para las acciones tecnológicas. En los últimos 10 años, el sector cayó un 2,14% en promedio, lo que lo convierte en el de peor desempeño en el S&P 500.

Septiembre es el mes más débil para Apple, que cayó un 2,82 % en promedio, y la empresa matriz de Google, Alphabet, que cayó un 2,2 % en promedio. Para Amazon, septiembre es el undécimo mes más débil, con una caída del 2,59%. Para Meta, es el décimo peor mes, ya que las acciones caen un 1,96% en promedio.

Mientras tanto, septiembre es históricamente el noveno peor mes para Nvidia, el mayor beneficiario de inteligencia artificial de este año, que es más alto este año en casi un 200%.

En los últimos 10 años, ha caído un 0,54% en promedio, aunque superando al índice más amplio.

Aún así, Hirsch, del Stock Trader Almanac, no espera que ninguna caída en los grandes nombres tecnológicos dure mucho tiempo. Citó la capacidad de las empresas de tecnología para continuar produciendo sólidos resultados trimestrales.

“Después de estar despierto tanto, y toda la exageración de la IA y todos los avances tecnológicos, es solo una pequeña pausa”, agregó Hirsch. “No espero que ninguna liquidación de septiembre, o ninguna liquidación de agosto-septiembre que estamos comenzando a experimentar, sea sostenida para la tecnología”.

En septiembre, los mejores resultados en el índice más amplio incluyeron las acciones industriales y de atención de la salud, que superaron al índice más amplio después de caer un 0,98 % y un 1,28 %, respectivamente.

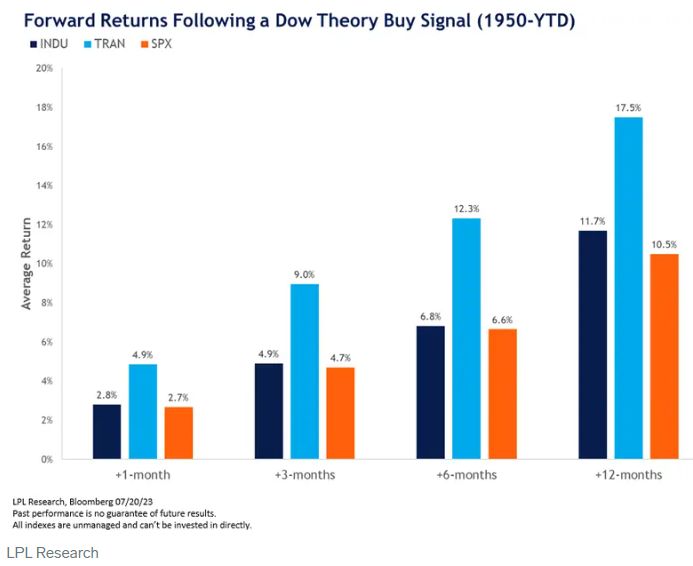

Para los comerciantes, una caída en los próximos dos meses podría significar una oportunidad de compra. Sin embargo, Hirsch instó a los inversores a prepararse con anticipación para cualquier posible retroceso.

“Septiembre y octubre son una oportunidad de compra todos los años”, agregó Hirsch. “Sí, use esas caídas para posicionarse, pero es cuando la gente deja de decir, ‘oh, compre la caída’, es cuando la caída es realmente atractiva para comprar”.

“No compre solo el chapuzón. Prepárate para ello”, agregó Hirsch.