El crecimiento económico de la zona euro muestra indicios de estar flaqueando a medida que el viento de cola de la demanda reprimida durante la pandemia ya está disipándose, tras haber sido neutralizado por el impacto del aumento del coste de vida y la caída de la confianza empresarial y del consumidor.

Si dejamos de lado los meses de los confinamientos por la pandemia, la ralentización de junio fue la más abrupta registrada por el estudio desde lo peor de la crisis financiera global, en noviembre de 2008", afirmaba tras el dato.

Hay que afirmar alto y claro que el escenario de estanflación que temíamos hace unos meses se ha hecho realidad. Estancamiento económico con inflación disparada.

La pregunta pertinente sería, ¿qué hacer entonces?

Para contestarla nos gustaría recurrir al artículo que publicó hace unos meses José Luis Cárpatos, al que tenemos especial cariño en esta casa, porque junto con los fundadores de Capital Bolsa, Juan Carlos y Alberto Castillo, fue el primero que inició de forma profesional el seguimiento de mercado en tiempo real hace ya algunas décadas...nos vamos haciendo mayores.

Pues bien, Cárpatos decía hace unos meses:

Hay un debate abierto en los mercados sobre si estamos en un proceso de estanflación o no.

La estanflación es una situación de la economía en la que la inflación es alta y el crecimiento es débil.

Un buen ejemplo fue lo que pasó en los años 70, donde los precios de la energía se dispararon por una serie de factores entre ellos los geopolíticos y el mundo terminó en una recesión mientras los precios andaban por las nubes.

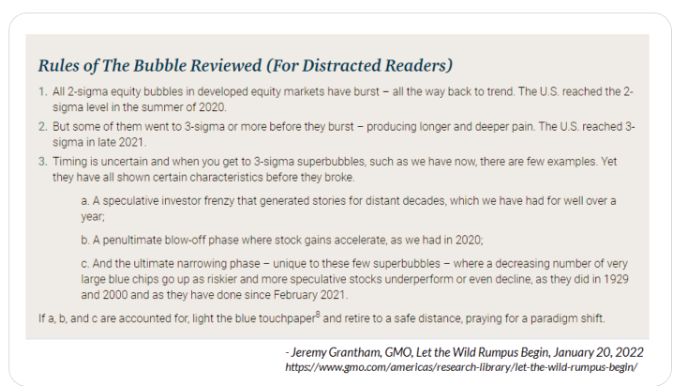

La moda entre una buena parte de bancos de inversión, es negar la estanflación porque “no se puede comparar con los años 70”. Y efectivamente no se puede comparar, en aquella situación las cosas estaban bastante peor. Pero eso no quita para que el actual, aunque sea menos grave, no sea, que lo es, un proceso de estanflación.

Morgan Stanley y Goldman por ejemplo dicen que esto no es estanflación, Bank of America dice que sí.

En cualquier caso, Goldman ha publicado un paper, en el cual, aunque dejan claro que en su opinión no hay estanflación y de hecho son alcistas, manteniendo su objetivo de 4700 para el SP 500 a fin de año han calculado lo que pasó en períodos donde si hubo estanflación desde 1960.

En esa tabla se ve muy claro, que es un proceso que afecta muy negativamente a los mercados. El que más:

Veamos ahora que sectores son los más afectados negativamente por procesos así y cuales se pueden beneficiar:

El sector industrial es el que más pierde, seguido de tecnología de la información, mientras que el muy defensivo de cuidados de la salud y energía se benefician de estas situaciones macro.

Ahora veamos unas citas de otro paper de Morgan Stanley donde se analiza cómo reaccionan los diferentes sectores y mercados ante la estanflación, Es muy práctica y hay que tomar muy buena nota:

Energía sobre metales: El Brent produce rendimientos superiores a la media en las tres definiciones de estanflación, mientras que tanto el cobre como el oro obtienen resultados inferiores en nuestros escenarios en los que el IPC supera el 3%Y.

Los resultados de la renta variable son inferiores: Observamos una debilidad generalizada de la renta variable, con rendimientos inferiores a la media en las tres definiciones. Esto es especialmente cierto en el caso de la renta variable europea y de los países emergentes, que son los que obtienen peores resultados por término medio.

Durante los periodos de aumento de los umbrales de inflación en EE.UU. y de caída de los PMI, la renta variable estadounidense es la que peor se comporta, con rendimientos un 1,1% inferiores a la media.

Los sectores defensivos de la renta variable mundial obtienen mejores resultados que el mercado en general: La energía, los productos básicos, la atención sanitaria y los servicios públicos obtienen mejores resultados que el índice general en las tres definiciones. Teniendo en cuenta que los periodos de alta inflación y de PMI por debajo de la media suelen coincidir con el final de los ciclos económicos, no es sorprendente que los defensivos tengan mejores resultados durante estos periodos.

Los créditos corporativos obtienen peores resultados, especialmente en nuestros dos escenarios de “umbral”:

Los diferenciales del crédito corporativo se amplían más que la media en todos los escenarios, pero especialmente cuando el IPC supera el 3% anual. La deuda pública europea es una de las principales causas de los malos resultados, aunque advertimos que las observaciones son limitadas. De nuevo, consideramos que esto es una función de los periodos definidos que capturan la dinámica del ciclo tardío.

El rendimiento de la deuda pública parece mixto en nuestros escenarios: Un aumento de las expectativas de inflación en EE.UU. tiende a significar mayores rendimientos en el primer escenario. Por el contrario, nuestros escenarios de umbral muestran una caída de los rendimientos (tanto en términos absolutos como en términos medios), lo que posiblemente se deba a que los mercados han descontado unos rendimientos más elevados para cuando la inflación haya llegado a su fin.