Las preocupaciones sobre el empeoramiento de las tensiones geopolíticas, la volatilidad de las ganancias corporativas y la incertidumbre sobre cuándo recortará la Reserva Federal de Estados Unidos las tasas de interés han llevado a algunos inversores a la caza de activos (y mercados) seguros en los que invertir su dinero.

Un índice europeo destaca para la gestora de cartera Carla Bänziger incluso en un mercado en caída, gracias a las “valoraciones decentes” de sus acciones de mediana y pequeña capitalización en este momento, y ese es Suiza.

“La gente recomienda invertir en el mercado suizo durante períodos de incertidumbre, como si se esperara una recesión. Para los inversores minoristas, creo que tendría sentido tener siempre parte de sus inversiones en acciones suizas para equilibrar cualquier volatilidad en el mercado”, dijo a CNBC Pro en enero Bänziger, de la firma de inversiones Vontobel, con sede en Zurich.

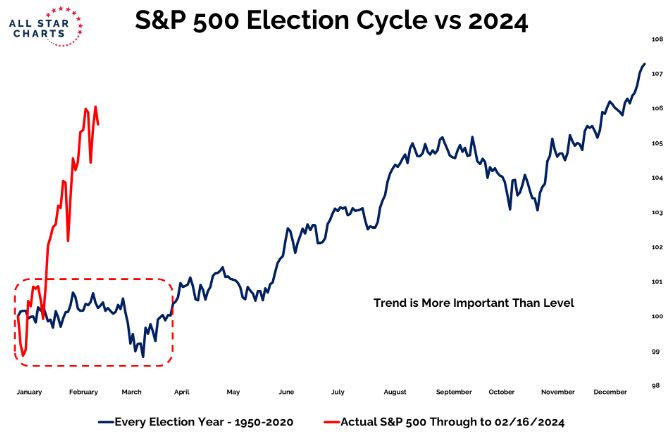

El índice de rendimiento suizo de referencia de Suiza ha subido un 0,85% en lo que va del año, después de registrar ganancias del 0,95% el año pasado.

Por el contrario, el índice de referencia S&P 500 ha aumentado alrededor del 4% en lo que va del año, después de un aumento del 24% en 2023 .

“Tal vez en un mercado alcista, las acciones suizas no tendrán un desempeño muy superior a nivel mundial, pero pueden generar retornos positivos. En esos momentos, es posible que desee invertir más en mercados emergentes u otros activos. Pero en tiempos difíciles, la renta variable suiza es, además de la estadounidense, uno de los mercados para comprar”, afirmó Bänziger.

El gestor de cartera gestiona alrededor de 890 millones de francos suizos (1.020 millones de dólares) en acciones suizas.

En su opinión, las acciones suizas se benefician de la fortaleza del franco suizo.y un sistema político que fomente la innovación en las empresas.

El optimismo de Bänziger sobre Suiza se produce incluso cuando se espera que su economía crezca “muy por debajo del promedio”, un 1,1% este año, a la luz de riesgos económicos como una desaceleración en Alemania y China y tasas de interés más altas que frenan la demanda de productos suizos, según el Secretaría de Estado de Asuntos Económicos.

Acciones para invertir

Sin embargo, Bänziger se muestra optimista sobre el mercado de valores y nombra a la reaseguradora Swiss Re y a los agentes inmobiliarios Swiss Prime Site.y PSP propiedad suizacomo sus tres principales acciones.

Refiriéndose a Swiss Re, el gestor de cartera señaló que la empresa tiene “una buena dinámica empresarial”.

“Creemos que esto se traducirá en ganancias y en un aumento de los dividendos, lo cual es muy importante para los inversores en el sector de seguros”, dijo, añadiendo que las “valoraciones de la compañía son ahora bastante atractivas [mientras que] el negocio fundamental sigue siendo muy sólido”.

Las acciones de Swiss Re cotizan en el SIX Swiss Exchange y representan el 1,8% del ETF iShares MSCI Europe Financials..

Mientras tanto, Bänziger cree que Swiss Prime Site y PSP Swiss Property son buenas inversiones entre las empresas de pequeña y mediana capitalización, dadas las oportunidades que ofrece el sector inmobiliario suizo.

Dado que los mercados inmobiliarios están “fuertemente correlacionados negativamente con las tasas de interés”, ella cree que ambas acciones pueden ganar ya que los economistas anticipan que Suiza tendrá uno, posiblemente dos, recortes de tasas este año.

Dado que las propiedades que cubren ambas acciones se encuentran en el centro de la ciudad, Bänziger también espera que los niveles de desocupación se mantengan bajos. Como tal, cree que “estas acciones tienen potencial de revalorización con tasas de interés en descenso y también son más defensivas que el mercado general si se produce una recesión”.

Swiss Prime Site y PSP Swiss Property están en el ETF SPDR Dow Jones International Real Estate, con un 2% y un 1,5%, respectivamente.

Otras acciones en el radar de Bänziger incluyen la chocolatería y confitería Chocoladefabriken Lindt & Sprüngli., la empresa de ingeniería ABB y la empresa de repuestos sanitarios Geberit.

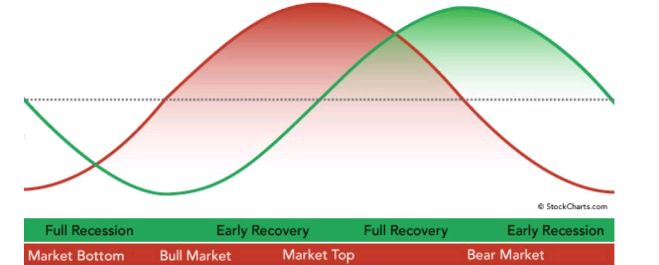

Cuando se le preguntó cómo asignar entre las acciones suizas de mediana y gran capitalización, el gestor de cartera respondió: “Si nos adentramos en un ciclo bajista, es posible que los inversores quieran cambiar su asignación más a las de gran capitalización como Nestlé , Rochey Novartis. Pero en un mercado alcista, hemos tenido mucho éxito invirtiendo en el sector de pequeña y mediana capitalización... El rendimiento del precio de las acciones es más moderado, pero constante, pero tenemos muchas empresas pequeñas que pueden tener rendimientos muy buenos y muy buenas tasas de crecimiento”.