El mercado de valores se disparó el miércoles después de que el presidente Donald Trump esencialmente eliminara la posibilidad de un escenario desastroso, por ahora, pero eso no significa necesariamente que las ventas hayan terminado.

Aunque el rebote fue dramático, hay razones para creer que los vendedores aún tienen posiciones que desean mover, e incluso podrían estar esperando un rebote un poco más grande para poder comenzar a deshacerse de ellas.

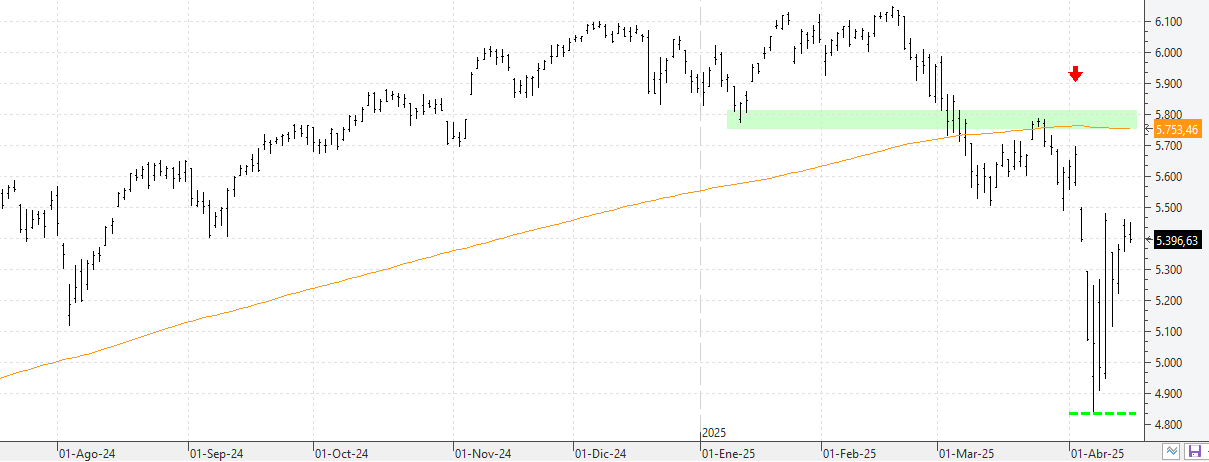

El índice S&P 500 se disparó hasta un 10% a un máximo intradiario de 5.481,34 después del anuncio de una “pausa” arancelaria, antes de recortar algunas ganancias para cerrar con un alza del 9,5% a 5.456,90.

Eso detuvo misericordiosamente una caída de cuatro días del 12,1% hasta el mínimo de cierre de 11 meses del martes.

Una liquidación tan pronunciada tiende a dejar una serie de niveles de resistencia a su paso, ya que aquellos que querían vender no pudieron reaccionar lo suficientemente rápido o decidieron no vender en un mercado en caída.

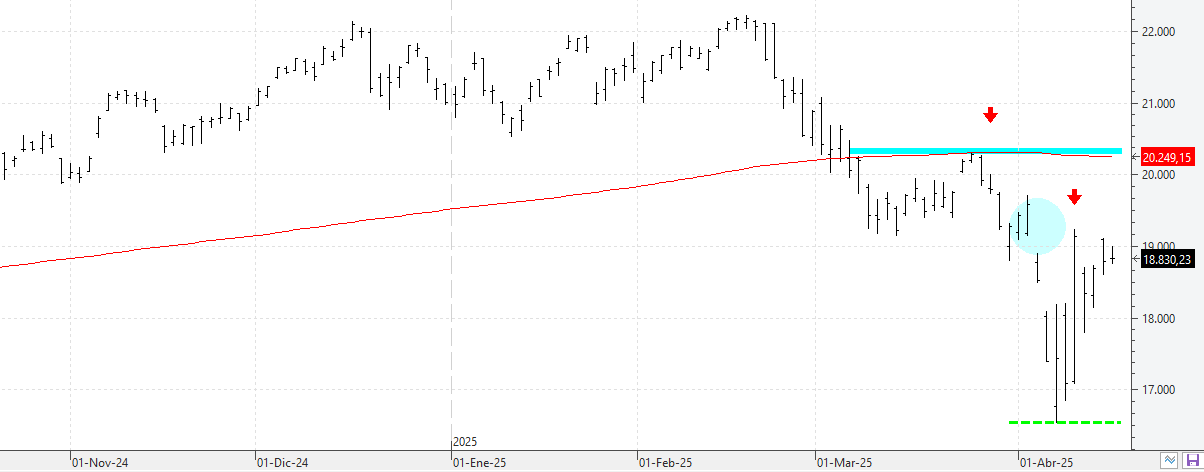

El primer gran nivel de resistencia fue entre el máximo de 5.292,14 y el mínimo del 3 de abril de 5.390,83.

El primer gran nivel de resistencia fue la brecha en los gráficos creada el 4 de abril entre el máximo intradiario de ese día de 5.292,14 y el mínimo del 3 de abril de 5.390,83.

Las brechas creadas durante las caídas suelen actuar como resistencia al revisarlas, ya que representan áreas donde los inversores no pudieron actuar. Así, los inversores que buscan "vender en un repunte", como dice el refrán, ahora pueden actuar cuando se les presente la oportunidad.

El S&P 500 tuvo algunos problemas con esa zona de resistencia en las operaciones de la tarde, pero la superó con la ayuda del alza en la última hora antes del cierre.

También existe una gran brecha de precios justo por encima de los niveles actuales, creada el 3 de abril tras el anuncio de aranceles del "Día de la Liberación" de Trump . El máximo intradía de ese día fue de 5499,53, muy por debajo del mínimo del 2 de abril de 5571,48.

Otro aspecto de las brechas de precios es que a menudo actúan como un vacío. Cuando un mercado a la baja busca zonas de consolidación tras un rebote, las brechas pueden resultar atractivas, dado que el mercado no había alcanzado esos niveles durante la caída.

Muchos observadores de gráficos asumen que, tarde o temprano, se llenarán todas las brechas de precios.

Si bien hay algunas señales técnicas que sugieren que el rebote del miércoles puede continuar (ver a continuación), el analista técnico de BTIG, Jonathan Krinsky, no cree que, en las condiciones actuales, el mercado tenga la fuerza para llenar la brecha del 3 de abril antes de que se reanuden las ventas.

Felicitaciones a Krinsky por lo que escribió en una nota a los clientes el martes: "No sabemos sobre el nivel superior, pero [la brecha a] 5.390 parece probable que se llene" antes de que el S&P 500 baje "significativamente".

El rally llenó el primer hueco como lo había pedido Krinsky, y también cumplió el primer objetivo de retroceso clave basado en la relación Fibonacci de 0,618, o 1,618, y estuvo a punto de alcanzar otro.

Esta relación, también conocida como proporción áurea o divina, dada su prevalencia en los sistemas naturales, ha sido adoptada por muchos chartistas de Wall Street para calcular objetivos de rebote o retroceso.

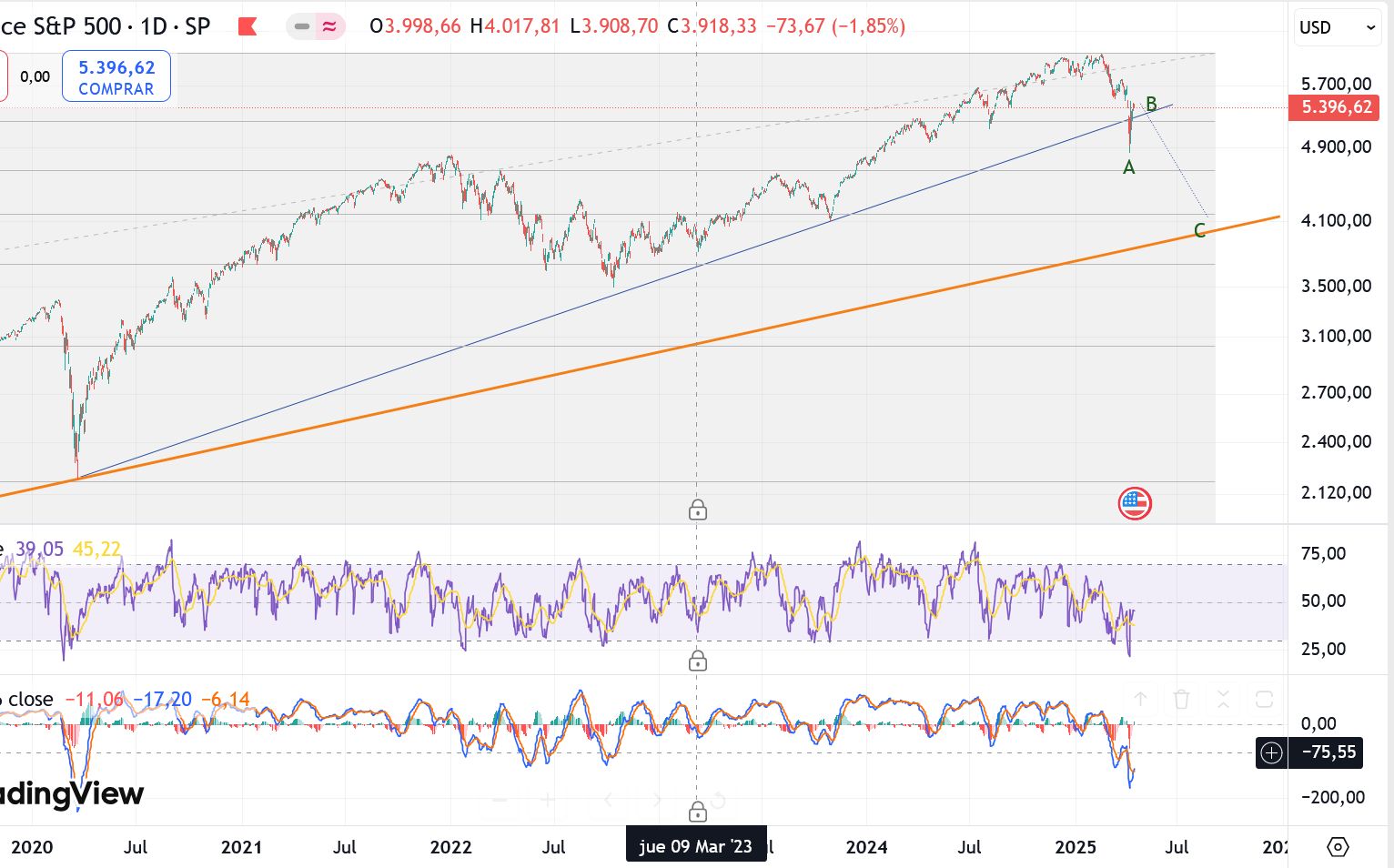

Para el S&P 500, ese primer retroceso de Fibonacci del 38,2% (1 menos 0,618) de la liquidación desde el máximo intradiario histórico del 19 de febrero de 6.147,43 hasta el mínimo intradiario del lunes de 4.835,04 fue de 5.336,37.

El próximo objetivo clave de retroceso es del 50%, en 5.491,24, justo por debajo del fondo de la brecha del 3 de abril. El índice se detuvo justo por debajo de ese nivel en el máximo del miércoles, antes de retroceder ligeramente al cierre.

El retroceso clave final del 61,8 % se situaría en 5.646,09, por encima del límite superior de la brecha del 3 de abril, pero justo por debajo del cierre del 2 de abril, antes del inicio de la ola de ventas. Los seguidores de Fibonacci creen que si un retroceso se mantiene dentro del 61,8 % del movimiento anterior, sigue estando regido por esa tendencia.

Pero, como señala Krinsky, el rebote actual del mercado probablemente se desvanecerá mucho antes de que se alcance el retroceso del 61,8%, en camino hacia nuevos mínimos.

El rebote podría continuar, pero ¿cuánto durará?

Krinsky proporcionó una razón convincente por la que cree que el rebote del martes podría durar un poco más y llegar a la zona de resistencia de la brecha del 3 de abril.

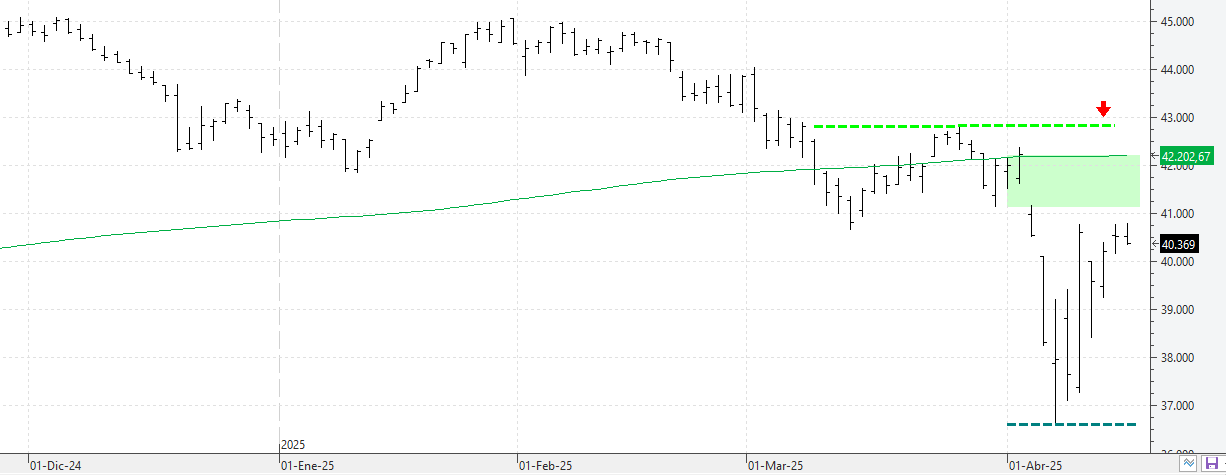

El lunes, el valor nocional del volumen de operaciones en el fondo cotizado en bolsa SPDR S&P 500 fue de 129.400 millones de dólares (el precio multiplicado por el número de acciones negociadas), según datos de FactSet, que Krinsky señaló que era un récord.

“En los últimos 10 años, los cuatro días anteriores con mayor volumen nocional marcaron mínimos tácticos [o negociables], pero todos ellos se volvieron a probar y, en algunos casos, se rompieron significativamente en las semanas siguientes”, escribió Krinsky.

Dijo que los cuatro días anteriores de alto volumen nocional llevaron a un retroceso de al menos el 50% de la tendencia bajista anterior "antes de volver a caer".

El S&P 500 ya ha recuperado casi la mitad de su tendencia bajista. En resumen, Krinsky afirmó que la historia sugiere que podría ascender un poco más hacia la parte inferior de la brecha del 3 de abril antes de que el repunte se desvanezca y las ventas se apoderen de él.