El mercado de valores se enfrenta a un doble golpe a mitad de semana con la decisión de la Fed tras la lectura de inflación del IPC.

Los inversores en el mercado de valores se encontrarán con un doble golpe el 12 de junio: el índice de precios al consumidor de mayo se publicará a las 8:30 a. m. hora del Este, seguido de la conclusión de la reunión de política de dos días de la Reserva Federal a las 2 p. m.

Los días del IPC y los días de la Reserva Federal tienen reputación individual de volatilidad del mercado. La buena noticia, tal vez, para los inversores es que no tendrán que esperar mucho para que el presidente de la Fed, Jerome Powell, proporcione alguna orientación sobre lo que piensan los banqueros centrales sobre los datos de inflación de mayo.

Se considera que es casi seguro que las autoridades dejarán de lado las tasas de interés cuando concluya la reunión de dos días, pero será la perspectiva sobre cuándo esperan implementar recortes de tasas aparentemente esquivos lo que estará en el foco de atención.

Los inversores llegaron a 2024 esperando reducciones de seis o incluso siete cuartos de punto porcentual a partir de marzo. Varias lecturas de inflación e informes de empleo mejores de lo esperado, incluidos los datos de empleo de mayo del viernes, ahora tienen a los operadores de futuros de fondos federales descontando dos en el mejor de los casos, tal vez a partir de septiembre.

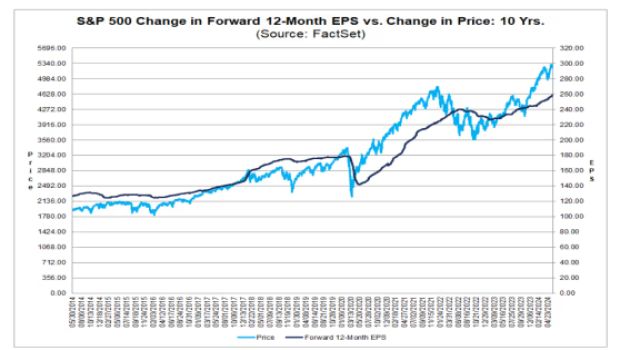

Las acciones, sin embargo, han subido incluso cuando las expectativas de recortes de tasas se han desvanecido. Los datos económicos resilientes han despertado la confianza en un sólido crecimiento de las ganancias este año y el próximo.

Y eso es lo que preocupa a algunos inversores, que sostienen que el repunte deja a las acciones con precios perfectos y vulnerables a la decepción.

La relación precio-beneficio a 12 meses del S&P 500 es de 20,7, según FactSet, por encima del promedio de cinco años de 19,2 y del promedio de 10 años de 17,8.

"Las valoraciones de las acciones son caras hoy en día y esto realmente necesita ser una historia de crecimiento de las ganancias en el futuro", dijo Josh Emanuel, director de inversiones de Wilshire, en una entrevista telefónica.

Hay poco margen de error con Wall Street proyectando un crecimiento de las ganancias de alrededor del 25% para el S&P 500 en el transcurso de 2024 y 2025, dijo.

Si bien el informe de empleo de mayo provocó una venta masiva de bonos del Tesoro que elevó los rendimientos, las acciones se mantuvieron firmes durante la mayor parte de la sesión del viernes, con el S&P 500 SPX y el Nasdaq Composite COMP amenazando con terminar en récords antes de que un retroceso al final del día los dejara con pequeñas pérdidas.

Los datos del viernes mostraron que Estados Unidos creó 272.000 nuevos empleos en mayo, más de lo esperado , lo que sugiere que la economía aún está bastante fuerte y reduce las posibilidades de que la Reserva Federal recorte las tasas de interés pronto. La tasa de desempleo, sin embargo, aumentó del 3,9% al 4%, la primera vez que alcanza esa marca desde enero de 2022.

Quizás lo más preocupante para los responsables de las políticas de la Fed es que los ingresos medios por hora crecieron a una tasa interanual del 4,1%, frente al 4% de abril. La Reserva Federal quiere ver un crecimiento cercano al 3% mientras intenta reducir la inflación.

Sin embargo, el Dow Jones Industrial Average DJIA logró una ganancia semanal del 0,3%, mientras que el S&P 500 subió un 1,3% y el Nasdaq registró un avance del 2,4%. El S&P 500 ha subido más del 12% en lo que va de 2024, mientras que el Nasdaq, de gran tecnología, ha subido más del 14%. El Dow, más cíclico, ha subido sólo un 2,9% en lo que va del año.

Las acciones tecnológicas, por supuesto, han seguido siendo la gran historia de 2024, con Nvidia Corp. NVDA, -0,90% la semana pasada se unió al club de capitalización de mercado de 3 billones de dólares. El índice de ponderación igual S&P 500, que como su nombre indica trata a todos sus componentes por igual en lugar de ponderarlos por tamaño, ha subido sólo un 4,3% en lo que va del año, lo que demuestra la influencia de las empresas tecnológicas de megacapitalización.

Si bien el mercado del Tesoro se recalibró después de los datos de empleo, elevando los rendimientos, las acciones deben hacer lo mismo, dijo Emanuel.

El aumento de los rendimientos de los bonos del Tesoro puede perturbar las acciones, especialmente si el aumento es rápido. Los rendimientos más altos implican mayores costos de endeudamiento pero, lo que es más importante, pueden hacer que las acciones sean menos atractivas en relación con los bonos, ya que pagan rendimientos más atractivos que antes.

Emanuel argumentó que si bien los mercados de tasas se han comportado de manera más racional en respuesta a los datos económicos y las menores perspectivas de recortes de tasas, “los mercados de acciones y los activos de riesgo han ignorado esto basándose en la idea de que las acciones superarán el viento en contra de la valoración proveniente de tasas de interés más altas”.

"Va a ser difícil lograrlo cuando el crecimiento de las ganancias ya sea muy fuerte, el sentimiento de los inversionistas sea positivo, el sentimiento económico ya no esté descontando una recesión y la exposición de la cartera de los inversionistas a las acciones sea cada vez más limitada", afirmó. "La configuración crea un entorno muy desafiante para que las acciones superen las expectativas".

Existe el riesgo de que Powell parezca agresivo en relación con las expectativas, pero la prueba más importante se producirá durante la próxima temporada de resultados, cuando los resultados deberán cumplir con las crecientes expectativas, dijo. Mientras tanto, los mercados pueden resultar más volátiles.

Hasta el miércoles, se prestará mucha atención a la declaración de política del banco central, a los comentarios de Powell y a una actualización del Resumen de Proyecciones Económicas del banco central, también conocido como “diagrama de puntos”.

El gráfico de puntos refleja las expectativas políticas individuales entre los funcionarios de la Reserva Federal. Los inversores querrán ver cuántos recortes de tipos están descontando. El último gráfico de puntos, emitido en marzo, mostró que los responsables políticos, en general, esperaban tres recortes de un cuarto de punto en 2024.

"Creemos que es probable que Powell siga restando importancia a cualquier especulación sobre nuevas subidas de tipos, ya que no vemos signos de sobrecalentamiento de la economía", dijo Antti Ilvonen, analista senior de macroeconomía estadounidense en el Danske Bank de Copenhague.

"La inflación persistente podría seguir impulsando mayores recortes en el futuro, pero el nivel actual de las tasas de interés probablemente aún se considere suficientemente restrictivo", afirmó. "Esto podría volver a ser una señal moderada para los mercados".