El comienzo de la temporada de ganancias esta semana podría impulsar aún más la recuperación si las ganancias aumentan como se esperaba o mejor. Los principales promedios registraron una semana ganadora después de superar la debacle del techo de la deuda en Washington. Los legisladores aprobaron un acuerdo a corto plazo que extenderá el techo de la deuda hasta diciembre, pateando ese exceso para el mercado en el futuro.

La acción de los precios de esta semana también superó la subida de los precios del petróleo y un informe de empleo decepcionante , con inversores comprando acciones bancarias y energéticas.

“Frente al drama de Washington, las preocupaciones delta, los máximos de varios años en el petróleo crudo y un número de empleos mucho más débil de lo esperado, debe estar impresionado por cómo las acciones pudieron recuperarse esta semana”, dijo Ryan Detrick, estratega jefe de mercado de LPL Financial. dijo.

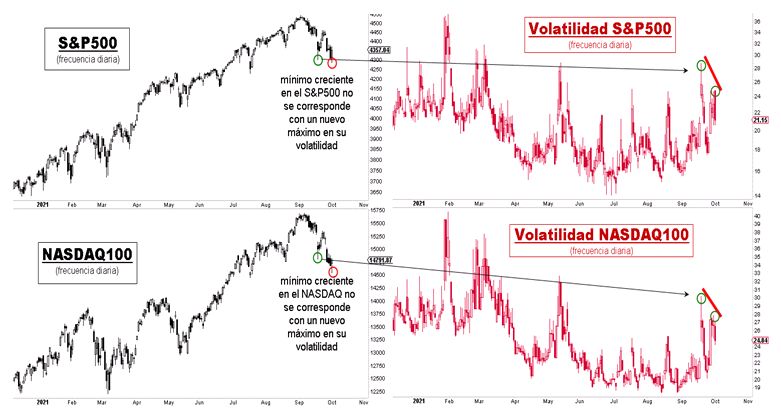

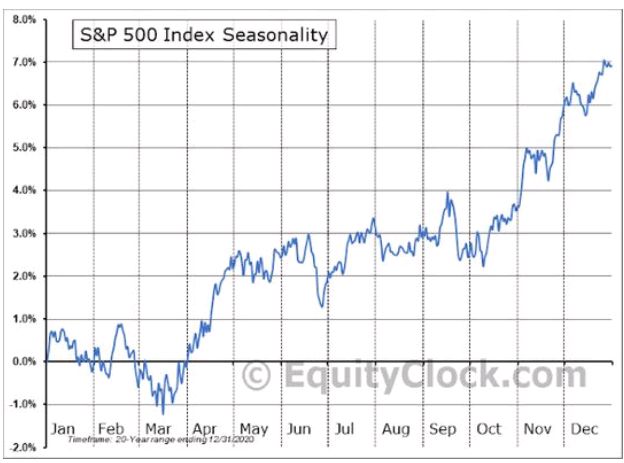

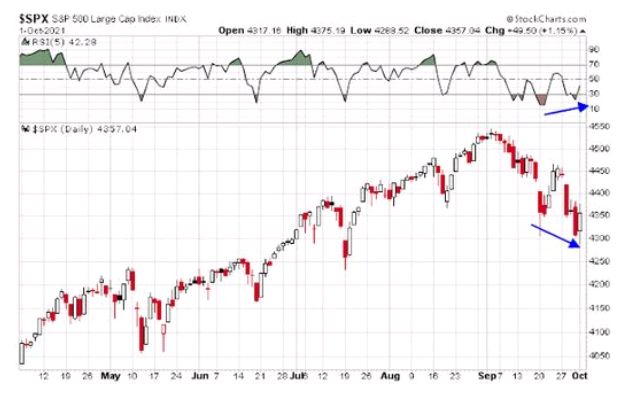

Un retroceso del mercado que comenzó en septiembre hizo que el S&P 500 cayera más de un 5% desde su récord en un momento del lunes, antes de que las acciones volvieran a subir. Durante la semana, el S&P 500 volvió a agregar un 0,8% y se encuentra a solo un 3,4% de su récord.

Goldman Sachs se aferró a su pronóstico alcista de fin de año a principios de esta semana, y pronosticó que las acciones comenzarían a escalar el muro de las preocupaciones. Y lo hicieron.

El estratega jefe de acciones de Goldman en EE. UU., David Kostin, dijo en una nota a los clientes que su precio objetivo del S&P 500 para el fin de año para 2021 sigue siendo 4.700, casi un 7% por encima de su nivel actual.

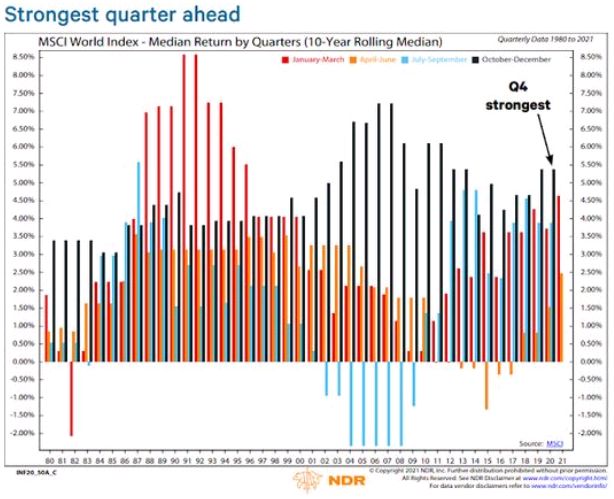

La firma dijo que el crecimiento de las ganancias, no la expansión de la valoración, fue el principal impulsor del año de rendimiento del 17% del S&P 500 hasta la fecha, y agregó que aún debería ser el caso.

Comienza la temporada de ganancias

Se espera que la temporada de ganancias del tercer trimestre, que comienza esta semana con las ganancias de los grandes bancos, sea otra serie sólida de informes, a pesar de algunas preocupaciones sobre los problemas de la cadena de suministro y los costos más altos. Se espera que las ganancias del tercer trimestre hayan aumentado un 27,6% año tras año, según FactSet. Esa sería la tercera tasa de crecimiento más alta desde 2010.

“Hemos visto algunas temporadas de ganancias récord en los últimos trimestres, por lo que todos los ojos estarán puestos en si las ganancias pueden ayudar a justificar las acciones cerca de los niveles más altos de todos los tiempos”, dijo Detrick. “Esperamos otra temporada sólida de ganancias, pero ya hemos visto algunas advertencias de alto perfil, por lo que las empresas estadounidenses podrían tener un listón bastante alto para superar este trimestre. Cinturón de seguridad.”

Las ganancias bancarias son el foco principal la próxima semana con JPMorgan Chase, Bank of America, Morgan Stanley, Citigroup y Goldman Sachs listos para informar.

Después de unos pocos meses de rango limitado para las acciones bancarias, los analistas están mirando hacia el futuro a los catalizadores que podrían impulsar la próxima fase de su recuperación. Wall Street espera que el crecimiento de los préstamos, las tasas de interés y la liberación de reservas influyan en los informes de los principales bancos.

“Las ganancias para el tercer trimestre deberían volver a ser sólidas y superar en su mayoría las expectativas”, dijo el estratega jefe de inversiones de Leuthold Group, Jim Paulsen.

“Las horas trabajadas en el tercer trimestre aumentaron alrededor de un 5%, lo que sugiere que el PIB real del trimestre podría estar cerca del 7%. Dado que la mayoría de las empresas informan de un fuerte poder de fijación de precios, el sólido crecimiento del PIB real debería resultar en otra temporada de ganancias corporativas sorprendentemente fuerte ”.

Paulsen prevé que la temporada de ganancias recompense a los cíclicos, como los bancos, y a las de pequeña capitalización más que a las acciones tecnológicas.

“Creo que el mercado de valores ya está mostrando signos de un cambio de liderazgo desde los favoritos de crecimiento económico lento, incluido el crecimiento, la tecnología y la defensiva, hacia áreas más sensibles desde el punto de vista económico de los sectores cíclicos y de pequeña capitalización”, agregó.

Si bien la temporada de ganancias debería ser sólida, es probable que haya algunas señales de advertencia sobre la inflación y las limitaciones de la oferta que podrían asustar al mercado sobre la configuración de fin de año.

“Los riesgos de una mayor inflación, la reducción de la Fed y lo que probablemente será una temporada de ganancias agitada todavía están con nosotros”, dijo el director de inversiones de Bleakley Advisory Group, Peter Boockvar.

Hubo algunos presagios de esto la semana pasada, cuando las acciones de Bed Bath and Beyond cayeron un 25% después de que la compañía dijo que vio una fuerte caída en el tráfico en agosto. Bed Bath & Beyond experimentó un aumento en los costos de la inflación durante los meses de verano, especialmente hacia el final de su segundo trimestre de agosto, lo que corroyó las ganancias.

Lo que los inversores saben al entrar en el tercer trimestre, a partir de la orientación de la empresa, es que podría haber buenos y malos en esta temporada de ganancias.

Los datos de FactSet muestran que 47 empresas del S&P 500 han emitido una guía de ganancias negativas para el tercer trimestre y 56 empresas han emitido perspectivas positivas.