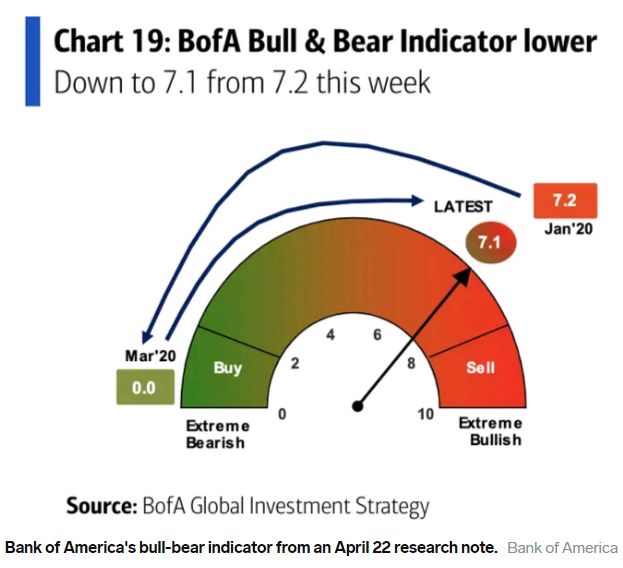

El indicador alcista y bajista de Bank of America, una medida de la confianza del mercado, se movió a la baja la semana pasada, mostrando cómo los inversores están un poco menos eufóricos de lo que han estado últimamente. Con una calificación de 7.1, el indicador está por debajo de su máximo más reciente de febrero de 7.7. En este punto, la calificación estaba muy cerca de activar una señal de venta, lo que era una indicación de que el mercado estaba extremadamente optimista.

El indicador debe llegar a 8 para cambiar de neutral a vender.

Con el indicador en territorio neutral, el estratega jefe de inversiones de Bank of America, Michael Hartnett, se sumergió profundamente en los casos alcistas y bajistas para los mercados en una nota de investigación el 22 de abril.

Al tomar en consideración ambas perspectivas, Hartnett proporcionó una perspectiva sobre cómo deberían posicionarse los inversores para el segundo trimestre.

- El escenario alcista:

Los mercados siguen optimistas. El S&P 500 y el Dow Jones Industrial Average alcanzaron máximos históricos el 16 de abril.

Y la semana pasada, hubo flujos por valor de 14.600 millones de dólares y una entrada récord de nueve semanas en acciones de valor, según el informe.

"602.000 millones de dólares: la entrada a las acciones mundiales durante los últimos 5 meses supera la entrada de los 12 años anteriores (452.000 millones de dólares)", dijo Hartnett.

Pero los mercados aún podrían tener recorrido al alza. Hartnett desglosó el caso alcista en cuatro partes:

1) El potencial de más estímulo

A pesar de la distribución "rápida" de la vacunación, el progreso de la reapertura sigue siendo lento, lo que podría llevar a más estímulos que impulsen los mercados al alza, dijo Hartnett.

Dijo que $ 30 billones en gastos de estímulo equivalen a un salto de $ 50 billones en el mercado de valores mundial.

"La Fed sabe esto... burbuja de estímulo = burbuja en los mercados", dijo Hartnett.

2) El mercado de valores sobrevivió al primer "taper"

Un "taper" se refiere a un aumento en los rendimientos de los bonos del Tesoro de EE. UU. En 2013, hubo un pánico colectivo que echó raíces cuando la Reserva Federal señaló que se desharía lentamente de su programa de flexibilización cuantitativa, lo que provocó un aumento en los rendimientos.

"El crédito y las acciones resistieron un salto de 100 puntos básicos en los rendimientos de los bonos en el primer trimestre y llegaron a la espuma especulativa", dijo Hartnett.

Los rendimientos a diez años aumentaron alrededor de 80 puntos básicos en el primer trimestre de este año.

3) Las estrategias de inversión de la empresa podrían impulsar las acciones al alza

Desde la crisis financiera, $ 2,5 billones se destinaron a bonos en comparación con $ 1,1 billones en acciones. Los directores ejecutivos han impulsado las acciones al alza en los últimos años a través de recompras de acciones, dijo Hartnett. En los próximos años, los directores de inversiones también podrían impulsar una rotación de bonos hacia acciones, agregó.

4) Aproximadamente la mitad de las acciones mundiales están por debajo de máximos históricos

Hartnett dijo: "1557 de 3042 acciones globales todavía están a más del 20% de los máximos históricos".

- El escenario bajista

Por otro lado, existe una creciente preocupación de los estrategas sobre las correcciones del mercado. Sven Henrich, el fundador de NorthmanTrader, dijo recientemente que había una burbuja bursátil, mientras que Savita Subramanian, estratega de acciones de Bank of America en EE.UU., espera una corrección del 9% en el S&P 500 para fin de año, según un informe de abril.

El estratega de Societe Generale, Albert Edwards, que es un oso permanente, también destacó una serie de indicadores preocupantes en una nota del 22 de abril.

Hartnett dijo que este fue el rally más rápido y más grande de la historia, con una ganancia de $ 51 billones en la capitalización del mercado de valores global desde los mínimos de marzo de 2020. Dio cinco razones por las que los mercados de acciones podrían caer en un mercado bajista.

1) La especulación es peligrosamente alta

Los eventos de crédito están aumentando en frecuencia, dijo Hartnett, haciendo referencia a GameStop, Greensill y Archegos.

John Hempton, un administrador de fondos de cobertura que vendió en corto Credit Suisse, un banco responsable de otorgar préstamos a Greensill y Archegos, dijo recientemente que esperaba que se llevaran a cabo muchos más eventos al estilo de Archegos al final del período del mercado alcista

2) Riesgo de inflación

La inflación en Wall Street también significará inflación en la calle, dijo Hartnett. Los precios más altos de los insumos, combinados con un menor poder adquisitivo, podrían ser negativos para las ganancias por acción, agregó.

3) Cambio de política

Habrá un cambio hacia las tarifas, la regulación y la redistribución, dijo Hartnett. Esto se puede ver a través del reciente anuncio sobre los impuestos a las ganancias de capital realizado por el presidente Joe Biden la semana pasada. Esto podría generar retornos de activos de modestos a negativos durante los próximos 12 meses, dijo Hartnett.

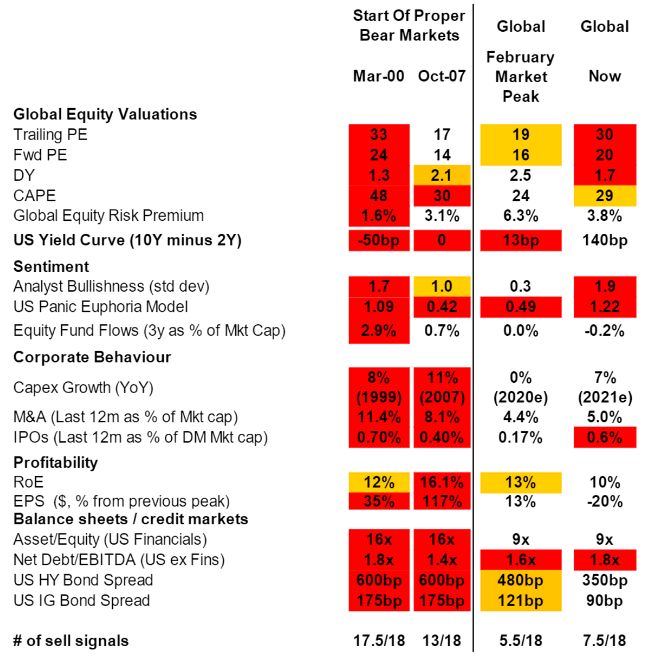

4) Valoraciones altas

La relación precio-beneficios final de EE.UU. es más de 29 veces, lo que demuestra que los inversores están dispuestos a pagar un múltiplo de al menos 29 veces los beneficios por acción de la empresa, en comparación con el promedio de 15 veces durante los últimos 100 años, dijo Hartnett. Y la relación precio-beneficio a futuro es 22 veces en comparación con el promedio de 15,5 veces, agregó.

5) "Tapering"

El Banco de Canadá ha comenzado a reducir los estímulos, que es la desaceleración de los programas de flexibilización cuantitativa.

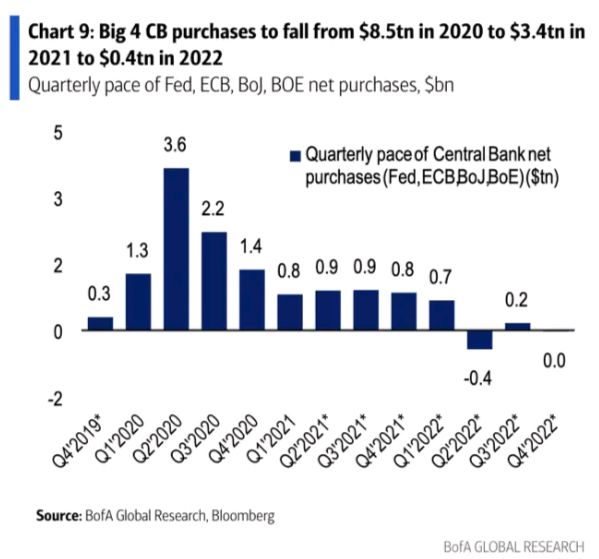

"Se prevé que el ritmo de las compras de los 4 grandes bancos centrales (Fed, BCE, BoJ, BOE) caiga de 8,5 billones de dólares en 2020 a 3,4 billones de dólares en 2021 a 0,4 billones de dólares en 2022", dijo Hartnett.

- Cómo posicionarse en el mercado

Teniendo en cuenta ambas perspectivas del mercado, Hartnett proporcionó las siguientes tres recomendaciones de posicionamiento para los inversores.

1) Invierta en activos que se beneficien de mayores rendimientos

El dos por ciento se consideró una vez un techo para el PIB y la inflación al consumidor, pero ahora es el "piso", dijo Hartnett.

Esto significa un mayor crecimiento nominal, lo que significa mayores rendimientos.

"Mayor crecimiento nominal = mayores rendimientos = materias primas mejor que crédito, pequeñas acciones mejor que grandes acciones y valor mejor que crecimiento", dijo Hartnett.

2) Invertir en activos reales para protegerse de la inflación

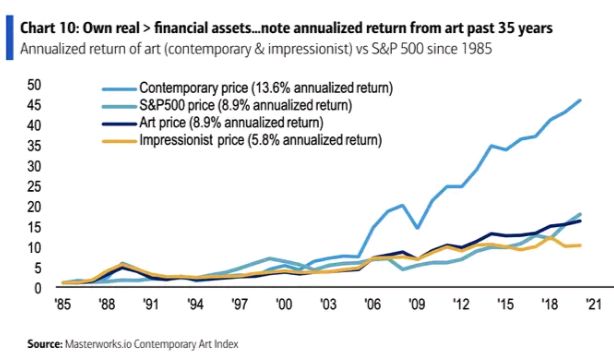

Los inversores han visto mínimos seculares en la inflación y las tasas. Pero para protegerse contra un aumento de la inflación y las tasas, los inversores deben mirar los activos inflacionarios.

Los inversores deben considerar los activos reales, como el arte y los bienes raíces, sobre los activos financieros.

"Tenga en cuenta el rendimiento anualizado del arte = 9% (arte contemporáneo 14%) durante los últimos 35 años", dijo Hartnett.

3) Trading del dolor

"Utilice el 'comercio de dolor' para posicionarse frente a la inflación, la reducción gradual de los estímulos, mayores impuestos: vender bonos, tecnología, cualquier recuperación de impulso frente a la calidad", dijo Hartnett.

En cambio, los inversores deberían comprar productos defensivos, como servicios públicos y productos básicos, como cobertura de mercado para el segundo trimestre y macro cobertura para la segunda mitad del año, dijo Hartnett.

Los inversores también deberían mirar a los bancos y mineras del Reino Unido y la UE, las empresas de consumo japonesas y mercados emergentes e industriales.

Estas áreas se beneficiarán ya que la vacuna permitirá la reapertura del resto del mundo en la segunda mitad del año.

Bank of America.